用他家的炒股软件,买他家的股票,还被当韭菜给割了

上一轮大牛市,同花顺的复权股价曾一度飙涨超过20倍,活脱脱一只超级牛股。随后一路下跌,当前的复权股价相较2015年大牛市的最高点已经下跌了约6成,市值蒸发超过350亿。

一轮过山车,恍如隔世。

同花顺到底是做什么的?先来说说这个行业。

根据公司在财报里的说法,同花顺对自身的定位是金融信息服务商。在大A股类似的公司还有东方财富(15.020,-0.13,-0.86%)(300059.SZ)、*ST智慧(4.220,0.02,0.48%)(601519.SH)。虽然这三家公司早年走的业务道路颇为相似,但是最后仍分道扬镳。

大智慧最终沦落到带帽的地步,还曾因为花费十多亿请李大霄等人直播,成为被调侃的对象。东方财富收购券商后走上了多样化发展的道路,现在是兼有券商、基金销售、金融信息服务等业务。同花顺则仍主攻金融信息服务商这一定位。

另外还有一家鼎鼎大名的金融信息服务商——万得,专业投资机构大都会用他家的数据,壕一点的机构,研究员和基金经理基本是人手一份。实在捉襟见肘、预算不足的机构,大约会用山寨货将就一下。

年前,因为一次公开挂牌转让,万得的部分财务数据终于被曝光,以至于连基金经理都感叹:数据做到极致真赚钱,可惜你家不上市。

回归主题。

根据中证登的数据,截止2018年3月2日,中国共有自然人投资者1.36亿人,也就是说,在中国,差不多每10个人中就有1个人在炒股。面临如此众多的散户流量,金融信息服务商是怎么赚钱的呢?我们就从同花顺发布的2017年年报入手,展开解读。

2018年2月27日,同花顺发布了一份不尽如人意的年报成绩单:2017年,公司总营收为14.1亿元,同比减少18.69%;归母净利润为7.26亿元,同比减少40.11%。

事实上,比业绩下滑更引人关注的,应该是重要股东先后提出的两次减持计划。

铁了心的减持计划:减持期满? 续期继续减!

2017年7月15日,同花顺公告称,董事叶琼玖、上海凯士奥投资咨询、董事于浩淼和董事王进拟在未来6个月内合计减持不超过4294.24万股股份,占公司总股本的7.99%。

上海凯士奥投资咨询的主要股东是叶琼玖、于浩淼、王进、董事长易峥的姐姐易晓梅及其他员工。归根到底,这次减持的意愿主要还是来自叶琼玖、于浩淼和王进这三位高管。

截至减持期满,仅于浩淼减持了约64.6万股股份,减持金额合约3000多万,其余股东均未减持。

不过,这三位股东看起来倒像是铁了心的要减持。在上次减持期满后,公司于2018年2月7日发出公告称,上述四位股东拟继续减持,合计最高减持4278万股,占总股本比例约为7.96%。

事实上,2009年上市以来很长一段时间,同花顺重要股东们的减持动作一直不多,就算是股价飙涨的2015年牛市期间,也仅一名董事减持了约49.4万股。

同花顺的净利润经历2015年和2016年的飙涨后,在2017年出现了大幅下滑,净利润同比下降40.11%,仔细一看,同花顺的净利润已经连续四个季度均为负增长。

而此轮减持正值同花顺业绩下滑期,不知这是否多少能说明内部人士对公司的看法?

同花顺的2C之路:手握千万韭菜 得散户者得天下?

正如互联网界曾经流传颇广的一句口号“得屌丝者得天下”,在金融信息服务中也有“得韭菜者得天下”的说法,换句话说,争抢2C的战场。

当然,万得是个例外,主攻的是机构客户。而同花顺目前主要收入仍来自个人投资者,截至2017年12月底,同花顺金融服务网拥有注册用户约3.8亿人,同花顺网上行情免费客户端周活跃用户数为1405万人。

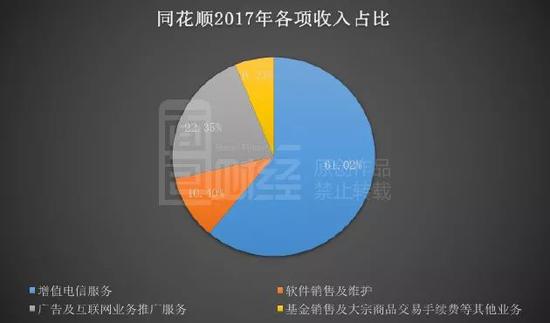

先来看下同花顺2017年营业收入的构成:

根据2017年年报,同花顺营收中占比最高的是增值电信服务,达到61.02%,软件销售及维护占比为10.4%。

光看这些拗口的词汇,还真不知道这些业务都是干什么的。我们再来细挖一下。

在投资者关系活动记录中,同花顺称:增值电信业务是公司基于互联网金融信息服务平台,面向各类C端用户提供不同增值服务的产品;面向券商等机构提供的软件销售及系统维护业务是B2B业务。

由此来看,增值电信服务就是主要是面对散户的,而软件销售及维护主要是针对机构客户,比如券商、基金等。再加上基金销售、广告推广等业务主要根基也是个人用户。通过收入结构分析,可以说同花顺主要还是从散户身上赚的钱。

“增值电信业务”或者说“面向各类C端用户提供不同增值服务的产品”,听起来还是有点拗口。不过利润率却相当可观,这从同花顺常年高达80%以上的毛利率和近年来50%以上的净利率中可见一斑。

那么,这到底是什么业务呢?

营收占比超六成 面向散户的增值电信服务是什么?

投资界有句名言:不能简单几句话就说明公司核心业务的上市公司,别碰。

这几年大A股最惨痛的教训应该就是乐视网(5.910,0.31,5.54%)了,多少散户和基金经理,就是着了贾老板自创的“生态化反”这么个不知所云的概念的道。

那么,长期在同花顺营收中占比过半,2017年占比提升至61%的增值电信服务能不能一句话讲清楚呢?

我们可以先去同花顺的官网逛一逛。点击官网上的同花顺商城,我们可以看到如下截图:

官网上销售的产品有金融大师、财富先锋、短线宝、实时港股等。再点开人气明星产品“短线宝”,可以看到如下介绍:

是不是闻到了江湖人称“技术派炒股”的味道?总的来看,这些产品就是大部分散户都爱追捧的“炒股软件”。如此看来,券商佣金收入的军功章上也应该刻上同花顺的名字了。

金融圈还有句话:铁打的机构,流水的散户,机构的生意大家也都是不忍心放弃的。这几年,东方财富大力发展choice,同花顺加码iFind也都是希望获得更稳定和更高端的机构客户收入。

针对机构市场,目前其实是一超多强的格局,万得具有相当明显的优势。2017年底,一起股权转让事项,令市场得以窥见万得的部分财务情况:2016年,万得的营收为13.3亿,净利润为8.26亿。按照万得主营机构客户的定位来看,这些利润应该基本都来自2B业务。相较之下,同花顺不到2亿的2B业务营收和万得还是有距离的。

差距其实不仅仅在营收上。目前针对B端的金融数据服务,大约可以分为三个流派,一是彭博等国际巨头,二是万得,三是万得的模仿者。

当然,同花顺和万得因为经营模式不同不好直接对比,但历史上这两家公司却有过很长一段时间的诉讼恩怨。

与万得的恩恩怨怨:长达5年诉讼 赔付300多万

同花顺在2017年年报中,披露了四项诉讼情况,均与万得有关,看来两家公司恩怨颇深。其中有两项诉讼显示为“中止诉讼”,另两项诉讼均已执行,分别为2017年11月同花顺被判赔偿万得335万元和2016年4月万得赔偿同花顺120万。

2012年,万得起诉同花顺认为:“同花顺iFind金融数据终端”产品侵犯其知识产权,开展不正当竞争并侵犯了万得的商业秘密,要求赔偿金额合计为1亿元。经过二审,最终于2017年11月10日以维持一审原判收尾:同花顺被判赔偿万得经济损失300万元,赔偿合理费用35万元。

而在2014年,同花顺起诉万得认为:万得开展不正当竞争并侵犯公司的商标权,要求赔偿公司损失和相关费用共计4800万元。最终,在2016年4月,同花顺获得万得120万元赔偿金。

简单来看,万得对同花顺的主要起诉点是金融数据终端的知识产权问题,同花顺则是认为万得利用“同花顺”这一注册商标进行不正当竞争

相关阅读

-

老太上钢琴课误入理财陷阱 初始本金也...

张老太在成人钢琴俱乐部结识了同为会员的王老太,经过对方的推荐,... -

六旬老人“抢夺方向盘获刑4年”具警示意义

山西晋城六旬老人王某某乘坐公交车,未到站点要求司机停车遭拒后,... -

滥用公权填私欲 是什么让他们走上贪腐...

一间60平方米左右的房子,却装满了钢普拉模型玩具。这是日前曝光的... -

一个生源卖6万 线下蹲守、线上拉拢 “...

半月谈记者赴湖南部分生源大县调查,发现民办中职招生领域存在一条... -

破除“一判了之”“一放了之”的困境

近年来,未成年人犯罪问题成为社会关注焦点,司法机关如何有效发挥... -

银行不良遭粉饰 监管喊话 罚单示警

在疫情影响下,企业经营环境、个人偿债能力均受到波及,商业银行不...