新能源汽车高速发展 宁德时代营业收入亦随之持续增长

“独角兽”宁德时代更新招股书:拟发行不超过2.17亿股(217,243,733股),占发行后总股本比例不低于10.00%。全部为发行新股,不涉及股东公开发售股份。预计发行日期2018年5月30日。

宁德时代离上市仅一步之遥。

2014 年以来,新能源汽车高速发展,宁德时代营业收入亦随之持续增长。

数据显示,宁德时代2014年营业收入仅为8.7亿,至2016 年、2017 年,公司营业收入剧增,分别达148.8亿元和200亿元。利润方面,宁德时代2014年归母净利润仅为5400 万,至2016年、2017年,公司归母净利润分别达30.2亿元和39.7亿元。从数据来看,宁德时代近两年增长可谓是迅猛。

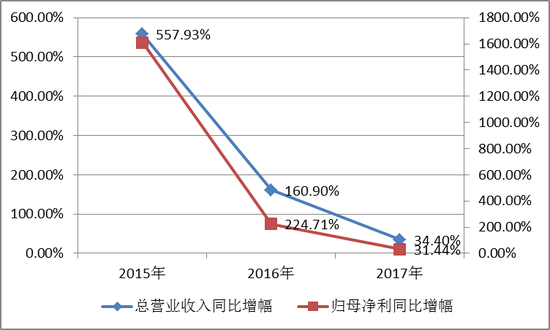

但新浪财经发现,在经历了营收净利暴涨之后,目前公司增长趋势出现放缓,2016年营收与归母净利同比增幅分别为160.90%与224.71%,到2017年其同比增幅仅为34.40%与31.44%,同时,其2015 年、2016 年及2017 年的综合毛利率分别为38.64%、43.70%和36.29%,毛利率在2017年也出现下滑。

营收及净利同比增幅走势图:

政策利好消退 宁德时代的“高成长”或破灭

2017年宁德时代营收与归母净利增幅放缓,毛利出现下滑,是什么因素造成的呢?

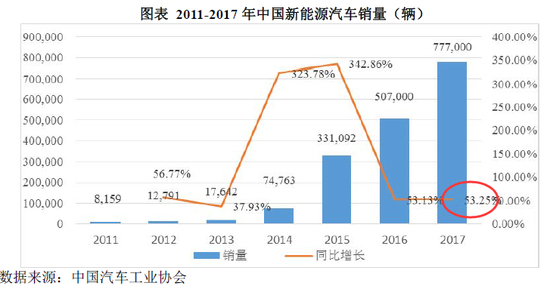

新浪财经分析,从需求端看因为其收入结构中,最大的属于动力电池系统,因此其行业变化将会直接影响其营收及净利。动力电池系统主要收入来自中国新能源(6.740,0.32,4.98%)汽车市场与动力电池市场。根据行业数据显示,新能源汽车经过暴涨之后也开始出现增幅下滑,2015年同比增幅为342.86%,2017年其同比增幅却仅为53.13%,动力电池市场2016年同比增幅为82%,2017年该增幅仅为44%。值得一提的是,根据其招股书显示,其前五大客户的销售总量也出现下滑。因此这些可以看出,其行业环境出现增长放缓从而导致宁德时代的营收也出现放缓。

新能源汽车行业数据:

动力电池市场行业数据:

那净利增幅与毛利同时出现双双下滑,这又是为何呢?

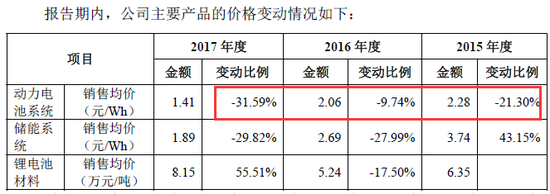

报告期内,公司动力电池系统销售均价分别为2.28 元/Wh、2.06 元/Wh 和1.41 元/Wh,呈下降趋势。新浪财经发现近年来,随着动力电池行业产能逐渐释放,市场竞争加剧,且新能源汽车补贴退坡,行业整体销售价格出现下降。由于行业补贴政策的调整以及其竞争的加剧使得宁德时代单价也出现下调,因此其成为净利增幅与毛利双双下降原因之一。

销售单价变动比较:

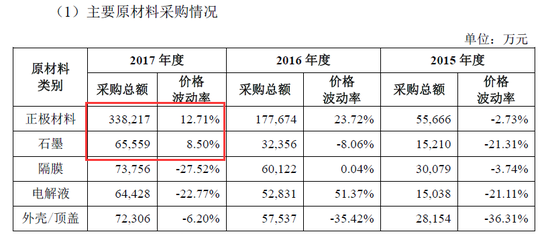

同时,再从其成本供给端看,2015年至2017年,占公司主营业务成本比例最高的为直接材料,占比分别为78.60%、81.21%和83.75%,因此原材料价格波动是影响公司成本的主要因素。在此期间,正极材料平均采购价格逐年升高,主要原因为钴、锂等金属价格的上涨。其锂电池材料主要包括三元前驱体等,报告期内销售价格有所波动,均价从2015 年的6.35 万元/吨降至2016 年的5.24 万元/吨,又升至2017 年的8.15 万元/吨,2016 年售价较2015 年下降主要是因为主要原材料之一金属钴的价格在2015 年和2016 年整体上趋于下降,在2016 年下半年以后才开始回升。2017 年,钴价延续上涨趋势。2016 年石墨平均采购价格有所降低,但是2017年由于石墨市场供需关系变化,出现供应紧张的现象,其石墨采购价格也出现上涨。原材料款的成本上升使得其毛利空间又进一步缩小。

原材料价格波动比较:

从需求端看,依靠政策补贴催化,当补贴出现下坡行业需求增长立即出现放缓从而导致单价销售下降,而在供给端,其原材料的价格上涨使得其成本也随之上升。正因为其政策利好消退使其增长幅度骤降,同时遭遇成本上升的利润挤压,才使得其营收及净利增幅双双放缓,且毛利2017年较2016年下降近8个百分点。

上市前“蹊跷”的关联交易:逾15倍溢价股权剥离增收利润

数据显示,宁德时代2017年归母净利同比上涨31.44%,但是其归母扣非净利润同比下降16.47%,为24.7亿元。新浪财经进一步发现,2017年4月,宁德时代将所持普莱德23%的股权转让给东方精工(11.890,0.31,2.68%),转让价格47.50 元/股。根据同致信德(北京)资产评估有限公司出具的《评估报告》,按收益法确认的评估结果47.5亿元,故普莱德100%股权最终交易价格为47.5亿元。对应23%的股权价值为10亿元。因此,主要是因为其向东方精工转让给普莱德产生约10亿元投资收益造成。

新浪财经发现,2016 年3 月公司与东莞新能德签订股权转让协议,收购其持有的普莱德25%的股权,其交易对价为6750 万元。2017年4月转让后,将近一年左右,其增值了将近15.6倍,增值额约为9.4亿元。股权处置为其净利贡献了约10亿元左右。如果剔除这10亿股权处置收益,其净利同比增幅将大大降低,同比增长约为6%。为何可以如此高溢价转出呢,或有配合增收净利之嫌。

新浪财经进一步发现,其“利益关照”已有多年交情。普莱德在宁德时代目前五大客户中排名为第二大客户。普莱德主要从事动力电池包的设计、研发、生产、销售与服务。新浪财经发现,宁德时代与普莱德关联销售主要为动力电池系统,在2015年至2017年期间,其销售金额分别为7亿元元、27.6亿元和23亿元,占各当期营业收入比例分别为12.42%、18.61%和11.51%。新浪财经发现,2015年至2017年,宁德时代向普莱德销售动力电池电芯平均价格(含税)分别为1.66元/Wh、1.73 元/Wh、1.22 元/Wh,但是根据招股书披露的动力电池系统平均单价推算,报告期内其平均含税售价分别约为2.67元/Wh、2.41元/Wh、1.65元/Wh,远低于其当期平均售价,近三年平均让利幅度约为45%。其交易是否公允呢?但是其更新招股书解释拿出行业“被平均”的均价解释数据其公允性(行业均价介于1.20-2.10 元/Wh)。业内人士表示,由于市场蛋糕变大,其部分公司产品均价容易被行业数据整体均价 “被拉低”。此外,新浪财经进一步根据动力电池系统的近三年平均毛利40%估算,按照其近三年平均45%的优惠折扣,其约57亿元的销售将享受约10亿元的折扣,这和上面“高溢价”金额相当,这是否是纯属巧合呢?

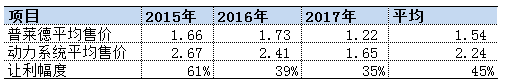

平均售价比较:

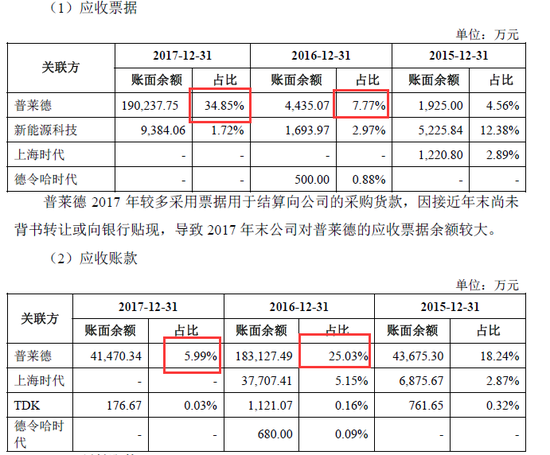

值得一提的是,宁德时代除了给普莱德享受售价“折扣”,还给其很大比例的赊欠结算货款方式,2016年普莱德的应收账款占比约25%,约为18亿元,2017年对其应收票据占比约为35%,金额约为19亿元。此外,新浪财经估算

普莱德应收款项:

存疑的财务数据

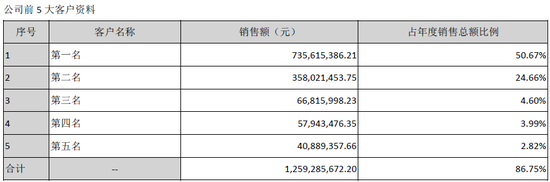

新浪财经发现,在前五大客户中,2015年其销量占整体销量逾82%,2016年月为80%,2017年月约为52%,其中郑州宇通集团有限公司单家客户最高一年该占比约为46%。其客户结构或存在过于集中,抗经营波动性风险能力较弱。业内人士表示,单一客户一旦客户经营出现波动,其经营压力里面将会传递到其供应端。因此,尽管其净利营收等十分靓丽,但是其过度依赖前五大客户是否有足够能力抵抗未来市场波动风险呢?

同时,新浪财经翻阅其前五大供应商发现,其2017年第一大供应商深圳市科达利(50.250,0.00,0.00%)实业股份有限公司采购金额为75497.20万元,但是新浪财经翻阅其年报的前五大销售额,最大的销售额为73561.53万元,这中间近2000万的差额到底去哪了?如此严谨的招股书理论财务数据本该严谨,这究竟又是什么原因呢?(公司观察 文/谭谈)

宁德时代供应商:

科利达前五大销售客户:

相关阅读

-

特斯拉手握定价权 坚持自营模式

今年7月21日,拼多多联合宜买车店铺推出了一场特斯拉万人团购活动。... -

华润啤酒决战高端 净利实现两位数增长

2020年是华润雪花啤酒(以下简称雪花)决战高端的开局之年。其能否完... -

蓝色光标上半年营收173.75亿元 出海业...

8月19日,蓝色光标发布了2020年半年度报告。报告显示,今年上半年蓝... -

金山办公上半年净利大涨143.3% 半年营...

8月18日,金山办公发布了2020年半年度财报。财报显示,其2020年上半... -

蓝思科技展现超强“赚钱能力” 各类在...

上半年公司克服疫情困难,积极复工复产,及时、可靠地保障了下游客... -

“钢管厂”欲改行“挖金矿” 转型四年...

钢管业务起家的玉龙股份瞄上了海外金矿资产,公司与BartoAustraliaP...