资管新规下 保险资管路在何方?

资管新规的到来鼓舞了保险机构的信心,不仅统一了同类资管产品监管标准,解决了保险资管行业业务发展不规范、不均衡等问题,还明确了保险资管可以同其他资管机构公平开展业务竞争,为保险资产管理机构提供了同其他资产管理机构同场竞技的平台,有助于改善保险资管机构的市场地位。

保险资管现状

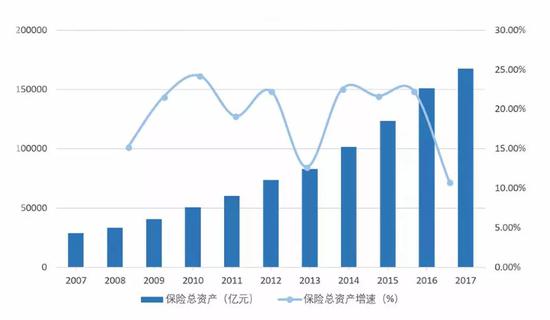

保险资管规模逐渐扩大,年复合增长率超过15%

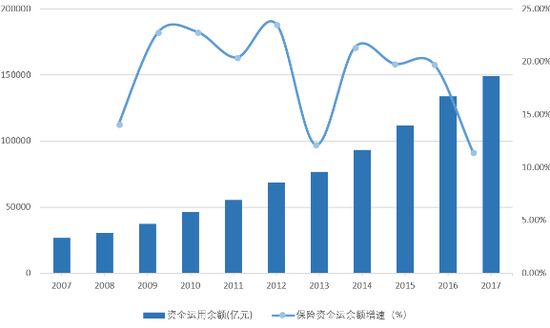

截至2017年末,保险总资产与保险资金运用余额为16.7万亿、14.9万亿。分别从保险业总资产和运用余额来看:1)截至2017年末,我国保险业总资产16.7万亿元,较17年初增长10.8%;2007年至2017年的10年间,保险业总资产从2.9万亿元增加至16.7万亿元;2)截至2017年末,保险资金运用余额14.9万亿元,较17年初增长11.42%,占保险行业总资产的89%。根据近几年的增速趋势,从2007年以来大部分年份总资产的增速稳定在15%左右。

2007-2017年保险总资产规模与增速

2007-2017年保险资金运用余额规模与增速

数据来源:保监会 私募云通整理

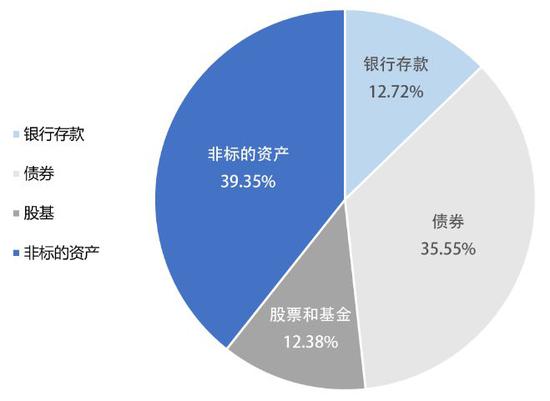

固收类资产占比下滑,其他类规模占比持续提升

基于保险资金的特殊性,保险资金的管理与配置一般需要立足于中长期投资,以价值投资为基础,遵循安全性、流动性和收益性和原则。投资目标是建立低风险、高增长潜力、收益稳定的投资组合。

截至2018年5月,保险资产配置中固定收益类资产占比为48.27%,其中银行存款19773.93亿元,占比12.72%;债券55280.75亿元,占比35.55%;股基19247.04亿元,占比12.38%;非标的资产投资61185.74亿元,占比39.35%。

2018年5月保险资产配置占比

数据来源:保监会 私募云通整理

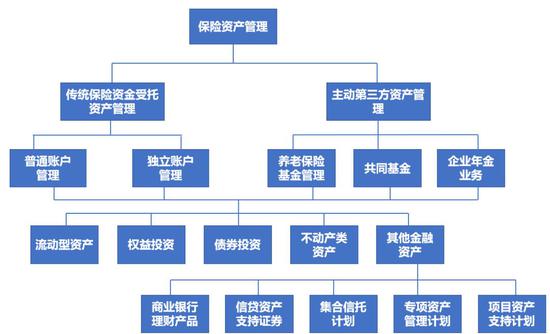

保险资管运作模式

在保险资管传统的受托管理模式下,保险资产管理公司除了接受母公司委托管理保险资金外,还可以接受其他中小型保险公司的保险资金委托投资。保险资管公司对受托资金分账户管理,根据保监会要求,保险资金需根据保险资金业务性质实行分账户管理,划分“一般账户”和“”独立账户”。一般账户是指由保险公司全部或部分承担投资风险的资金账户,该账户资产配置应严格执行保监会有关投资比例限制。独立账户是指由投保人或受益人直接享有全部投资收益的资金账户,该账户按照合同约定的资产配置范围和比例,独立进行投资决策和管理。

机遇与挑战并存

资产管理新规对保险资产管理行业的影响主要体现在:

一是去刚性兑付、去通道、去嵌套、降风险、补短板;

二是为行业发展提供了新的空间,进一步提升保险资管的市场规模占比;

三是提高专业能力建设,专注细分市场。

原来保险资管在一个相对封闭的环境里面,自己在内部进行循环。新的资管新规出来以后,保险将直接面对银行资管、证券资管在同一个起跑线上来竞争。保险资管机遇与挑战并存,总体上看,有所受益。

储蓄型保险产品吸引力增强,保费收入有望提高。长期以来,显性或者隐性的刚性兑付在银行理财、信托等产品中一直存在,承诺保本保收益一直是银行等金融机构吸引客户的重要手段之一,此次《指导意见》打破刚性兑付,势必对上述的理财产品造成冲击,部分风险厌恶型的客户会从银行等金融机构流出。本次资管新规明确提出金融机构开展资产管理业务时不得承诺保本保收益,打破刚兑,使部分银行理财产品吸引力下降,因此保险公司的同样风险较低且隐含预定利率收益的年金等储蓄型产品吸引力上升,销量有望提高。

保险资管的委外业务规模受到负面影响,但更有机会直接面向客户。保险资管的委外业务部分来自银行,资管新规对银行理财产品的冲击将间接导致保险资管的委外业务规模下降。但另一方面,保险资管有望跳过银行直接面向更多有需求的客户,是机遇亦是挑战。

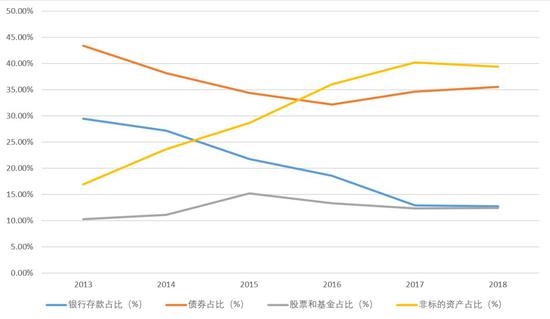

保险公司的大类资产配置将有所变化,非标资产的占比下降。近年来,大多保险公司的非标资产占比都在逐年提高,截止至2017 年末,保险公司的非标资产占比已达到40.19%。资管新规对非标资产投资有所限制,在征求意见稿发布后,非标资产的占比在2018 年已有所下降,重新回落至40%以下,预计还会有所下降。另外,和其它金融行业相比,保险资金的周期较长,受新规的禁止的“期限错配”影响较小,在选择长周期的优质非标资产优势,例如基础建设等符合国家战略的领域。

2013-2018年保险资产配置比例变化

资料来源:保监会 私募云通整理

资管新规对保险构成了比较大的利好。因为本来保险在整个金融业业态的占比就比较低,美 国保险业占金融附加值30%以上,但在中国可能10%不到。所以保险资管的发展空间本来就大。对保险来说,资金是长期的,所以受新规影响相对比较小。由于竞争对手受到影响比较大,从这个角度看,保险反而是利好。

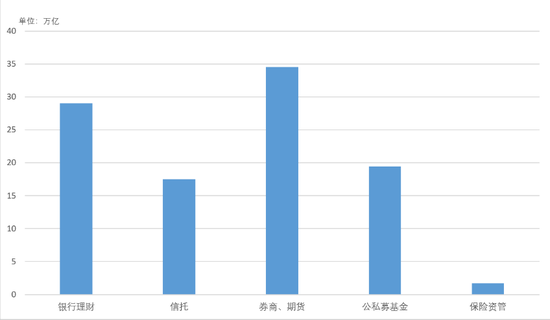

2016年资管行业规模统计

数据来源:Wind

尽管保险资管产品会受到新规的限制,但保险产品本身具有保障功能和较高的预定利率或最低保证利率。在保本产品被严禁的大背景下,保险产品具有一定的竞争优势,预期会逐步受到稳健投资者的青睐,未来在居民资产配置中的地位有望稳步提升。

“相对信托、券商资管、公募基金等,保险资产管理市场的规模较小,长期以来更加注重保险资金的投资管理,对参与大资管行业的市场化竞争不够深入。”

把握机遇 重塑发展思路

那么,保险资管该如何把我资管新规带来的机遇呢?

加强与其他金融机构的合作,努力做好保险资管产品的客户服务工作。资管新规出台后,金融机构之间的跨界竞争与合作将更加进一步交融,保险资管机构应积极主动与其他金融同业相合作,实现资源共享、合作共赢。另一方面,随着未来保险资管第三方业务的发展壮大,保险资管机构也可以通过与其他金融机构的合作,提升客户服务和渠道能力。

保险资管业要重塑发展思路。一是秉持稳健审慎的投资理念,坚持长期投资、价值投资和多元化投资,在有效控制风险的前提下追求长期稳定和合理的投资回报水平。二是提升投资管理能力,增强保险资管机构的市场竞争力。三是是提升风险管控能力。四是加强与其他金融机构的合作,实现资源共享、合作共赢,提升客户服务和渠道能力。五是通过科技给保险资管全面赋能,提升信息化水平和科技创新能力。

发挥保险资金服务实体经济优势。根据《指导意见》规定,在消除期限错配的政策下,未来以中短期为主的银行理财无法配置期限较长的非标产品,但保险资金的负债久期更长,可以较好地承接匹配非标资产。特别是匹配基础设施建设的非标资产,投资规模大,回收周期长,市场上难以找到合适的资金来源。但部分回报稳定、抗周期性良好的项目正好可以匹配保险资金量大、资金来源稳定、久期长的负债特征,为保险资金提供了良好的投资渠道,也让保险资金发挥了支持实体经济的作用。

资管新规下保险资管机构要增强内在竞争力。不断提高投研和大类资产配置能力,提升固收、权益、另类等专业投资能力;高度重视业务创新和产品布局,在与券商、基金、信托等机构的竞争中,力争获取更大的市场份额。

相关阅读

-

本周股指反复震荡 两市成交额在下半周...

本周股指反复震荡,两市成交额在下半周出现明显萎缩,下周创业板注... -

要不要转LPR应考虑这些因素 根据自身情...

房贷利率换锚期限将至,而对房贷一族来说,个人房贷利率的变化是他... -

铁矿石上演供需失衡大戏 供需矛盾决定...

铁矿石期货自上市以来持续发挥着服务钢铁产业避险和定价的重要职能... -

鼓励700多万人“单干” 从试点走向制度化

酝酿多时,独立个人保险代理人模式或将迎来制度上的破冰。《证券日... -

雅居乐集团核心净利润达65亿元 地产外...

多元化业务已经开花结果,希望做大做强。8月21日,在雅居乐集团控股... -

住建部联手央行 房地产长效机制监测重...

央行、住建部会同相关部门在前期广泛征求意见的基础上,形成了重点...