谁在减持退出保险业?万达集团27亿退出百年人寿

近期,不断有个别股东出清保险公司股权的消息传来:

万达集团清空百年人寿股权,长江财险超过1/3的股权被第二三大股东集体挂牌出售,而在更早之前,安盛天平的中方股东天茂集团等放弃了全部50%的股权,安盛天平从合资险企正式变身为外资独资险企……

虽然各家公司股权转让的原委各不相同,大多也都有资本接盘,但同时值得注意的是,个别公司的股权交易并不顺利。

而更重要的是,随着行业发展趋缓,一些业内人士已经开始忧虑:如果公司发展迟迟未能达到股东预期,不排除一些股东会心灰意冷,而这会进一步加剧某些亟待增资的险企的困境。

万达集团27亿元退出百年人寿

12月17日,绿城中国发布公告称,其已与卖方(单一主体)签订股份转让协议,以27.18亿元收购百年人寿11.55%股权。虽然没有公布出让方具体名称,但是对照百年人寿股东,不难发现,只有第一大股东万达集团符合条件。

万达集团将百年人寿11.55%的股权售予绿城中国,这意味着,万达集团将彻底退出百年人寿,彻底退出保险业。

万达集团是在保险资金逐渐在资本市场引发更多人关注的2014年,才开始真正介入到保险行业当中的,从2014年到2015年,其先后从百年人寿原股东国电电力、时代万恒手中收购了合计占比11.55%的股权,成为百年人寿第一大股东。

不过相较于宝能控股前海人寿、恒大控股恒大人寿,同为国内最知名的房地产企业之一,万集团达却始终未能控股百年人寿。实际上,万达不是没有这种心思,但在股权较为分散的百年人寿,这一想法受到了来自其他股东的阻力,最终未能实现。

在万达集团2016年的工作报告中曾透露,万达集团已在上海注册成立万达金融集团,注册资本100亿。万达金融集团下设网络金融、飞凡科技、保险、投资等公司,很快集团还会增加新的成员。

要知道,万达集团对于保险业本来是有着更大抱负的。

不过,至少从保险业的布局来看,万达之后未能有进一步的拓展,而如今,更是彻底地放弃了仅有的保险公司股权。

近年来,万达集团不断进行业务收缩,先是以78亿元的价格售出万达影业部分股权,接着以200多亿元的价格将旗下77家酒店卖给富力地产,其后又将万达文旅项目以438.44亿元的价格卖给融创中国……而现在,保险也成为其瘦身计划的一部分。

百年人寿的偿付能力三季度报显示,三级度末,其核心偿付能力充足率91.19%,综合偿付能力充足率为103.77%,已经十分接近监管红线,正亟待增资。不知道这是否也是万达集团选择清盘的另外一个原因。

武钢集团、中电工程同时抛售长江财险

近期,另外一家被第二、三大股东公开挂牌转让股权的保险公司是长江财险。

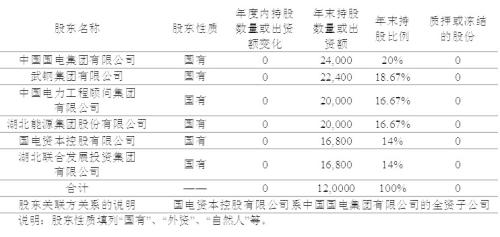

12月20日,上海联合产权交易所和北京产权交易所挂牌项目信息显示,武钢集团和中电工程分别挂牌拟出清持有的长江财险18.67%和16.67%的股份,武钢集团和中电工程分别是长江财险第二、第三大股东,也是发起股东。

现有6家股东中,除湖北省联合发展投资集团有限公司是湖北省属国企外,其余5家均隶属于国资委。

长江财险,是第一家总部设在湖北省的法人财产保险机构,在马太效应显著的中国财险市场,这是一家并没有多少存在感的财险公司,但其背景实力其实不容小觑。其中大股东国电集团以及子公司国电资本总共持有该公司34%的股份,系该公司的实际控制人。

理论上,有着雄厚股东背景的财险公司往往有着得天独厚的优势,单单股东业务就足以为其带来不菲的保费收入。

“做强股东业务、做优市场业务”

从长江财险官网介绍来看,的确一直是该公司最重要的经营方针。而从其年报披露的数据来看,股东业务也确实一直是其最重要的业务构成。2017年,仅其从国电集团及其旗下企业收取的保费就达到了2.81亿元,在全部保费收入中占比36%以上。

但遗憾的是,尽管有股东业务的强力支撑,但长江财险7年发展并不尽如人意。

就保费收入而言,前几年还在保持快速增长,但到2017年,却出现了同比8%以上的降幅。就净利润而言,也已经连续两年出现亏损。而根据其偿付能力报告,2018年前三季度,其亏损额度也已经接近1亿元。

业绩不稳定,而又每况愈下,或许正是其第二、三大股东同时挂牌出让股权的重要原因所在。

此次第二大、第三大股东一起出清所持长江财险股权,对于长江财险来说,无疑于一个巨大的变数,因为二者股权相加,持股比例达到35.34%,超过第一大股东国电集团及其子公司国电资本持股比例之和,足以影响未来长江财险的决策格局。

还有谁在退出保险业

除上文提及的万达集团以及武钢集团、中电工程外,2018年还有许多企业已经退出保险业,或者减持保险公司股权。(详见下表)

例如,11月26日,安盛天平的以天茂集团为首的五家中资股东与法国安盛签订股份出售和购买协议,同时出售所持全部安盛天平股权,交易总对价达约46亿元人民币。交易完成后,法国安盛将100%控股安盛天平。

例如,2018年三家股东相继售出华泰保险集团股权,分别是深圳亿鑫投资、江苏悦达投资、国旅贸易。

再例如,海航集团彻底告别新光海航人寿,将其所持50%股权尽数售出。

但将这些与2018年以来的保险市场萎靡的表现相结合,却又多了一层意味。

当然,整体来看,这些都只是正常的保险公司股权交易而已,无论是由于股东方的战略考量,还是保险公司自身经营不当,都是一个健全的市场中再正常不过的现象。

资料来源:中保协官网、相关媒体报道

热闹之下,隐忧已显

最近一次保险市场扩容潮出现在2013年之后,彼时,保险公司负债端以及资产端都刚刚经过一轮市场化改革,资产驱动负债模式的公司开始“弯道超车”,为追求高收益以及其他目的,个别保险公司开始在资本市场频频举牌。

到2015年,随着万能险费率市场化改革的完成,资产驱动负债模式更是达到“鼎盛时期”,“财大气粗”的保险公司成为了资本市场最“耀眼”的存在,一时风头无两。也是在这期间,大量资本开始涌入保险业,据当时的可靠数据,到2015年底,排队批筹的险企数量已经达到了两百多家。

直到现在,一些资本对于保险业仍抱有极大兴趣,虽然监管已经暂停保险公司审批——2018年尚未有一家保险公司获批筹建,但依然有公司志在保险牌照。这从大多数保险公司股权转让都能找到接盘方且价格还颇为诱人就可见一斑。就在近期,上市公司宁波高发还公告称,公司拟出资不超2亿元,与均胜电子一同发起设立一家财产保险公司。

但市场已经开始隐隐不安,不少业内人士开始担心保险公司不再吸引资本。这种忧虑产生的最直接原因之一就是保险市场在即将过去的2018年发展快速放缓。

虽然中国保险市场仍然是世界上增长最快的保险市场之一,但很明显市场发展逻辑已经发生改变,过去粗放的高举高打的发展模式已经难以为继,保险公司,无论是寿险公司还是财险公司都必须转向存量管理,通过精耕细作、经营客户,赢得进一步的发展。

一些保险公司人士不无担忧地表示,一些股东因为在过去几年看到保险公司“圈钱”容易,于是斥巨资发起设立保险公司,结果实际发展情况却远远低于预期,已经有了心灰意冷的迹象,这会直接将一些偿付能力吃紧、亟需注资中小险企推入更加艰难的境地。

值得注意的是,12月4日,信泰人寿4700万被查封股权在阿里司法拍卖平台被公开拍卖,不过最终遭遇流拍。统计显示,自2015年以来,信泰人寿的股权被拍卖次数多达21次,在这21次拍卖中,有些股权是经过第二次甚至第三次拍卖才最终确定买家。

2017年,涌金投资、国金鼎兴投资、拉萨亚祥兴泰投资以及北京广厦京都置业4家股东拟转让其所持长城人寿股份。最初的意向接盘方为北京华业资本,但在2018年,由于北京华业资本被监管认定不符合有关资质,交易宣告失败。

而个别被监管勒令更换股东的保险公司,迄今也未能顺利达成目标。

凛冬将至,变得不仅仅是保险公司,更是资本本身。

相关阅读

-

本周股指反复震荡 两市成交额在下半周...

本周股指反复震荡,两市成交额在下半周出现明显萎缩,下周创业板注... -

要不要转LPR应考虑这些因素 根据自身情...

房贷利率换锚期限将至,而对房贷一族来说,个人房贷利率的变化是他... -

铁矿石上演供需失衡大戏 供需矛盾决定...

铁矿石期货自上市以来持续发挥着服务钢铁产业避险和定价的重要职能... -

鼓励700多万人“单干” 从试点走向制度化

酝酿多时,独立个人保险代理人模式或将迎来制度上的破冰。《证券日... -

雅居乐集团核心净利润达65亿元 地产外...

多元化业务已经开花结果,希望做大做强。8月21日,在雅居乐集团控股... -

住建部联手央行 房地产长效机制监测重...

央行、住建部会同相关部门在前期广泛征求意见的基础上,形成了重点...