为鼓励险资加速入市 银保监会还将推出两项举措

春节红包大战还未开启,银保监会便给上市公司提前发了“大红包”!

昨日,银保监会再次喊话,鼓励险资入市,化解上市公司股权质押风险。同时,银保监会还透露,将出台两项鼓励险资入市的举措。

增持,还是增持!

上周五,银保监会刚刚透露了险资纾困最新动态,并明确指出,保险资产管理公司正积极进行项目筛选,未来一段时间,或将有更多的专项产品陆续实现投资落地。

仅仅过了一个周末,昨日,银保监会新闻发言人肖远企接受媒体采访时再次明确表示,银保监会鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券,拓宽专项产品投资范围,加大专项产品落地力度。

对此,一些市场人士在接受采访时表示,银保监会鼓励险资增持优质上市公司股票和债券等措施,有利于增加股市长期资金,提振市场信心,同时有利于提高险资预期收益率,可谓一举两得。

配套举措在路上

为了鼓励险资加速入市,肖远企表示,银保监会还将推出两项举措:

一是支持保险公司开展价值投资、长期投资,研究推进保险公司长期持有股票的资产负债管理监管评价机制;

二是对于保险资金一般股票和重大股票投资等,依法合规加快有关备案、核准工作。

一直以来,对于重资产属性较强的保险业来说,资产负债管理是决定命运的关键准绳。

2018年3月下发的《保险资产负债管理监管规则(1-5号)》明确从期限结构、成本收益和现金流等角度,全方位评估保险公司资产负债匹配状况,有效识别和计量资产负债错配风险。如期限结构匹配衡量现金流在期限结构上的匹配程度,控制错配带来的不利影响。

“目前的资产负债监管规定中,在成本收益匹配方面,有对股票设定压力情景,也就是投资的股票要考虑一定幅度的下跌,然后看资产收益率能否覆盖负债成本,这个指标参与资产负债监管量化评估的评分。”某险企资管负责人分析道。

此外,保险资金一般股票和重大股票投资有明确的备案期限。

2017年初下发的《关于进一步加强保险资金股票投资监管有关事项的通知》中规定,保险机构应当在达到重大股票投资标准且按照证券监管法规要求,信息披露义务人公告后5个工作日内,向监管机构报送相关备案材料;同时,监管机构对保险机构提交的事后备案材料进行审查,并在要件齐备后15个工作日内反馈备案意见。保险机构在获得备案意见或书面核准文件前,不得继续增持该上市公司股票。

允许专项产品借道

化解流动性风险

自去年10月25日银保监会发布《关于保险资产管理公司设立专项产品有关事项的通知》,允许保险资管公司设立专项产品参与化解上市公司股票质押流动性风险以来,各保险资管公司便迅速着手落实。

最新数据显示,已有国寿资产等10家保险资产管理公司完成专项产品的设立前登记,目标规模合计1160亿元。其中,5单专项产品已经落地,完成投资约22亿元。

为有序化解股权质押风险、为优质上市公司及其股东提供长期资金支持,肖远企还表示,在已出台保险资产管理公司专项产品政策的基础上,银保监会还将适当拓宽专项产品投资范围,在依法合规和风险可控的前提下,允许专项产品通过券商资产管理计划和信托计划,化解股票质押流动性风险,更好地发挥相关机构的专业与项目资源优势,加快专项产品落地进程,吸引更多保险资金以多种方式参与资本市场投资。

险企喜欢

哪些股票

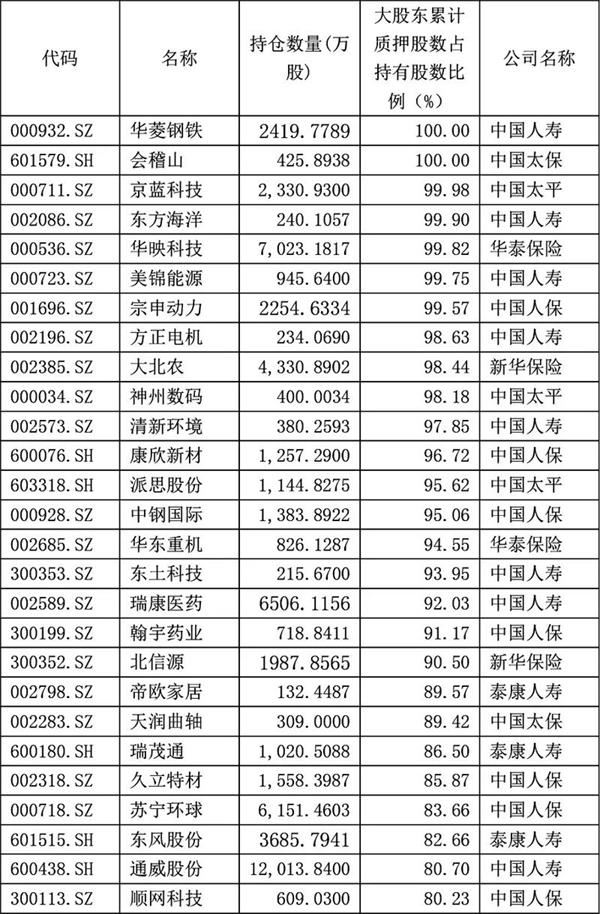

既然已有专项产品投资落地,那么,险企在纾困过程中最青睐哪些股票呢?

天风证券表示,根据部分产品已公布的筛选标准,以及对三项要求的理解,结合搭建的股票质押数据库,对可能面临质押风险的A股标的(最新收盘价<105%*预警线,大股东质押比例>40%)按以下条件进行筛选:

1、行业层面,按申万一级行业划分标准,优选三大类行业:1)大消费类,包括食品饮料、纺织服装、商业贸易、医药生物等;2)科技类,包括电子、计算机、通信;3)公用事业行业。

2、上市公司资质层面,设定三类标准:1)近三年年平均ROE>8%,资产负债率<60%,经营性现金流>0,股息率>0;2)2018年以来公司管理层及大股东无重大违规、 违法行为;3)市值>50 亿。

3、股本结构层面,第一大股东持股比例>30%。

另外,从首单落地的纾困投资来看,未来险资对现有持仓公司加仓的概率较大。

保险纾困产品列表

相关阅读

-

本周股指反复震荡 两市成交额在下半周...

本周股指反复震荡,两市成交额在下半周出现明显萎缩,下周创业板注... -

要不要转LPR应考虑这些因素 根据自身情...

房贷利率换锚期限将至,而对房贷一族来说,个人房贷利率的变化是他... -

铁矿石上演供需失衡大戏 供需矛盾决定...

铁矿石期货自上市以来持续发挥着服务钢铁产业避险和定价的重要职能... -

鼓励700多万人“单干” 从试点走向制度化

酝酿多时,独立个人保险代理人模式或将迎来制度上的破冰。《证券日... -

雅居乐集团核心净利润达65亿元 地产外...

多元化业务已经开花结果,希望做大做强。8月21日,在雅居乐集团控股... -

住建部联手央行 房地产长效机制监测重...

央行、住建部会同相关部门在前期广泛征求意见的基础上,形成了重点...