去年保险消费投诉情况投诉量降低 “老问题”有所改观

3月11日至3月15日,是银保监会组织开展的2019年“3·15”银行业和保险业消费者权益保护教育宣传周。这也是银保监会组建后,首次面向金融消费者的大型教育宣传活动。

重视和加强保险消费者权益保护是保险业防范风险的第一道屏障,是保险业服务实体经济的最终归宿。去年,保险消费投诉量实现了近五年来的首降,这是对保险消费者权益保护工作的肯定。但仍有不少行业“顽疾”依旧,保险消费者权益保护仍然在路上。

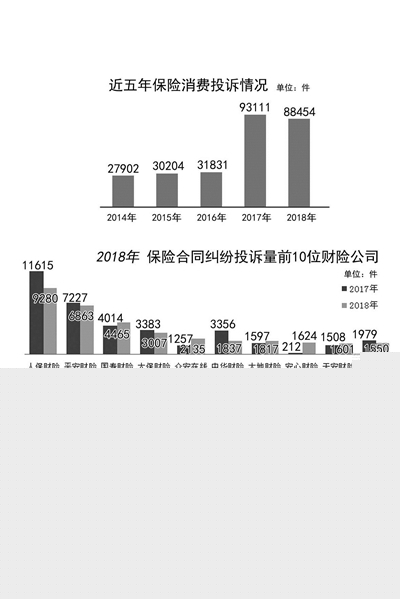

在“3·15”到来之际,银保监会公布了2018年保险消费投诉情况。数据显示,2018年,银保监会及其派出机构共接收涉及保险公司的保险消费投诉88454件,同比下降5.00%。

尽管投诉件数实现下降,但车险理赔难、寿险销售误导这两大“顽疾”依旧是消费者对保险业最不满意之处;另外,互联网保险消费投诉增长,也正在从“新问题”变成“老问题”。

数据资料

数据资料

财险“老三家”投诉量占比下降

在银保监会及其派出机构接收的涉及保险公司的投诉中,涉及保险合同纠纷的有86491件,虽然同比下降了4.96%,但仍占投诉总量的97.78%。其中,涉及财险公司的有48296件,占所有保险合同纠纷投诉的55.84%,与去年同期基本一致。

从绝对数量来看,被投诉最多的十家财险公司依次为人保财险9280件,同比下降20.10%;平安财险6863件,同比下降5.04%;国寿财险4465件,同比增长11.24%;太保财险3007件,同比下降11.11%;众安在线2135件,同比增长69.85%;中华财险1837件,同比下降45.26%;大地财险1817件,同比增长13.78%;安心财险1624件,同比增长666.04%;天安财险1601件,同比增长51.32%;太平财险1550件,同比下降21.68%。

总体来看,上述十家公司投诉量呈现“五降五升”,特别是中华财险同比降幅达到40%以上,人保财险、太平财险也实现了20%以上的降幅。另外,去年市场份额合计达到64.0%的人保财险、平安财险、太平洋财险三家公司的投诉量均出现了较快下降,投诉量占比从2017年的45.7%下降到39.7%。由此来看,“老三家”去年在服务方面没少动脑筋、下工夫。

从相对数量来看,四家互联网财险公司由于件均保费较低的业务居多,因此,在亿元保费投诉量中,安心财险以106.79件/亿元、泰康在线以47.89件/亿元、众安在线以19.10件/亿元、易安财险以16.59件/亿元分列亿元保费投诉量的第一、第二、第三、第五位。不过,结合行业平均值由2017年的4.65件/亿元下降到4.14件/亿元来看,上述四家公司中只有众安在线投诉量实现了下降,由21.15件/亿元降至19.10件/亿元。

而从万张保单投诉量来看,几家专业农险公司都“名列前茅”。中原农险以13.56件/万张、国元农险以3.28件/万张、阳光农险以2.93件/万张、安华农险以2.46件/万张分列第二、第四、第五、第六位。在行业平均值由2017年的0.03件/万张降至0.02件/万张的情况下,也只有安华农险一家投诉量出现了下降。

人身险合同纠纷下降9.79%

在涉及保险合同纠纷的86491件投诉中,涉及人身险公司的有38195件,占所有保险合同纠纷投诉的44.16%,较上年同期下降9.79%。

从绝对数量来看,被投诉最多的十家人身险公司依次为中国人寿7134件,同比下降36.07%;平安人寿4985件,同比增长14.73%;太保寿险3762件,同比下降8.18%;新华人寿3643件,同比下降5.67%;泰康人寿2982件,同比下降19.54%;富德生命人寿2029件,同比增长1.00%;人保寿险1661件,同比下降39.29%;人保健康1631件,同比增长184.64%;华夏人寿1215件,同比增长37.76%;阳光人寿1064件,同比增长8.79%。

与财险公司变化一致,十家公司投诉量也呈现“五降五升”,人保寿险、中国人寿降幅均在30%以上。

从其他三项相对指标来看,人身险行业投诉量平均值均未出现上升。比如,亿元保费投诉量平均值由2017年的1.69件/亿元降至1.52件/亿元;万张保单投诉量由0.47件/万张降至0.36件/万张;万人次投诉量为0.09件/万人次,未出现变化。

在行业各项投诉指标向好的情况下,天安人寿、工银安盛、百年人寿、中美联泰、和谐健康、信泰人寿、招商信诺人寿、君龙人寿、太保安联健康、中华人寿、长生人寿、和泰人寿、华汇人寿等16家寿险公司三项投诉指标均出现了上升。

互联网保险投诉增长121.01%

银保监会同时通报了2018年保险消费投诉反映的主要问题。财险方面,理赔难尤其是车险理赔难仍然是消费者最不满意的地方。

在涉及财险公司的投诉中,79.86%都是理赔纠纷。其中,车险理赔纠纷投诉28820件,占财险公司理赔纠纷投诉总量的74.20%。消费者投诉集中在承保时未充分说明义务导致理赔争议、保险责任认定不合理、定损金额争议、理赔时效慢、理赔资料繁琐等问题。

寿险方面,销售误导依旧投诉量最高,2018年,银保监会及其派出机构共接收人身险公司销售纠纷投诉16976件,占人身险公司投诉总量的42.63%。消费者投诉集中在夸大保险责任或收益、未明确告知保险期限和不按期交费的后果、未充分告知解约损失和满期给付年限、虚假宣传等问题。

另外,互联网保险消费投诉增长问题,也正在从“新问题”变成“老问题”。2017年,随着互联网等科技手段在保险行业深度应用,涉及互联网保险的消费投诉逐渐增多,监管机构在通报2017年保险消费投诉情况时,首次出现了“互联网保险消费投诉大幅增长”这一问题。

这一情况在2018年仍未改变,涉及互联网保险消费投诉10531件,同比增长121.01%。其中,涉及财险公司8484件,同比增长128.25%;涉及人身险公司2047件,同比增长95.32%。投诉主要集中在以下问题:销售告知不充分或有歧义、理赔条件不合理、拒赔理由不充分、捆绑销售保险产品、未经同意自动续保等。

3.15宣传周(银行业和保险业消费者权益保护教育宣传周)

金融消费者在购买金融产品和享受金融服务的过程中享有八项基本权利。

一、财产安全权。金融消费者在购买金融产品和接受金融服务过程中享有财产不受侵害的权利。金融机构在经营过程中应当严格区分机构自身资产与客户资产,不得挪用、占用客户资金。

二、知情权。金融消费者享有知悉购买的金融产品或接受的金融服务真实情况的权利。金融机构应当及时、真实、准确、全面地向金融消费者披露可能影响其决策的信息,不得作虚假或引人误解的宣传。

三、自主选择权。金融消费者享有自主选择金融机构、金融产品或者金融服务的权利。金融机构应充分尊重金融消费者意愿,不得强买强卖,不得违背金融消费者意愿搭售产品和服务。

四、公平交易权。金融消费者在购买金融产品或者接受金融服务时,有获得机会均等、收费合理等公平交易的权利。金融机构不应设置违反公平原则的交易条件,不得限制金融消费者寻求法律救济途径。

五、依法求偿权。在合法权益受到侵犯并由此造成损失时,金融消费者有权依据与金融机构签订的合同和相关法律关系要求赔偿。金融机构应当完善投诉处理程序,提高金融消费者投诉处理质量和效率,接受社会监督。

六、受教育权。金融消费者有权接受关于金融产品的种类、特征以及权益受到侵害时如何救济等方面知识的教育。金融机构应开展广泛、持续的日常性金融消费者教育,帮助金融消费者提高对金融产品和服务的认知能力及自我保护能力。

七、受尊重权。金融消费者享有人格尊严、民族风俗习惯受到尊重的权利。金融机构不得因金融消费者的性别、年龄、种族、民族或国籍等不同而进行歧视性差别对待。

八、信息安全权。金融消费者享有个人隐私和金融信息受保护的权利。金融机构应严格防控金融消费者信息泄露风险,保障金融消费者信息安全。

相关阅读

-

老太上钢琴课误入理财陷阱 初始本金也...

张老太在成人钢琴俱乐部结识了同为会员的王老太,经过对方的推荐,... -

六旬老人“抢夺方向盘获刑4年”具警示意义

山西晋城六旬老人王某某乘坐公交车,未到站点要求司机停车遭拒后,... -

滥用公权填私欲 是什么让他们走上贪腐...

一间60平方米左右的房子,却装满了钢普拉模型玩具。这是日前曝光的... -

一个生源卖6万 线下蹲守、线上拉拢 “...

半月谈记者赴湖南部分生源大县调查,发现民办中职招生领域存在一条... -

破除“一判了之”“一放了之”的困境

近年来,未成年人犯罪问题成为社会关注焦点,司法机关如何有效发挥... -

银行不良遭粉饰 监管喊话 罚单示警

在疫情影响下,企业经营环境、个人偿债能力均受到波及,商业银行不...