互联网人身险规模保费持续下滑 健康险保费翻番

近日,中国保险行业协会对外发布《2018年度互联网人身保险市场运行情况分析报告》(下称“报告”),从保费规模、经营主体、产品类型及当前互联网人身保险市场面临的挑战等方面分析了2018年互联网人身保险市场运行情况,并对互联网人身保险市场监管提出相应政策建议。

规模保费持续下滑

根据报告,2018年共有62家人身险公司开展互联网保险业务,相比2017年底增加1家,占保险业协会人身保险会员公司总数的七成,其中中资公司38 家,外资公司24 家。

继2017 年互联网人身保险规模保费首次出现负增长,2018 年互联网人身保险市场规模发展势头持续放缓,全年累计实现规模保费1193.2 亿元,同比下降13.7%。

相比2013年至2015年间互联网人身保险的高速增长,近三年来,互联网人身保险行业规模保费收入趋于稳定,传统人身险公司借助互联网渠道快速、低成本地接触海量客户,“线下”到“线上”转移的发展方式已进入瓶颈期。

银行系险企有天然优势

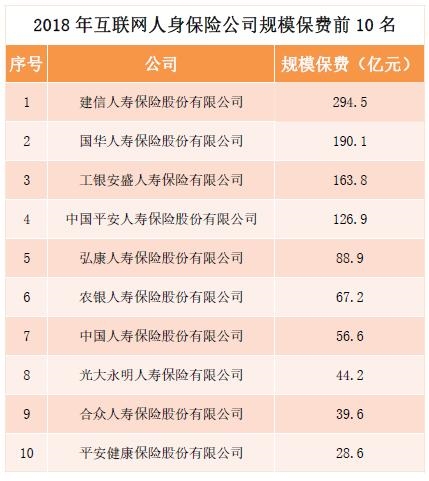

报告统计显示,2018 年开展互联网人身保险业务的公司中,建信人寿以294.5 亿元的规模保费继续位列首位。此外,规模保费位列前十名的公司还有:国华人寿、工银安盛人寿、平安人寿、弘康人寿、农银人寿、国寿股份、光大永明人寿、合众人寿及平安健康,累计实现规模保费1100.4 亿元,占互联网人身保险总规模保费的92.2%,行业集中率较高。

由此可见,规模保费排名前列的银行系保险公司居多,网销规模保费占比也普遍较高,依托其母行庞大的客户资源及手机银行、网上银行等线上平台,成就了银行系保险公司开展互联网业务的天然优势。

从业务增速的角度看,互联网人身保险业务增长排名前十的公司分别为:复星保德信人寿、前海人寿、人保健康、合众人寿、信泰人寿、恒安标准人寿、中信保诚人寿、华泰人寿、百年人寿及平安健康。由此可以看出,中小寿险公司正在积极进行金融创新,加大保险科技布局和促进互联网渠道大力发展业务。

第三方渠道规模保费贡献逾八成

2018年,开展互联网人身保险业务的保险公司中,50家公司通过自建在线商城(官网)展开经营,61 家公司通过与第三方渠道进行合作,其中,49 家公司采用自建官网和第三方渠道“双管齐下”的商业模式。

2018年通过第三方渠道共实现规模保费991.9 亿元,占互联网人身保险总规模保费的83.1%,同比减少5.8个百分点;通过自建官网实现规模保费201.3亿元,较去年同期增长31.2%,占互联网人身保险总规模保费的16.9%。

2018 年,通过保险公司官网进行投保的客户数量合计达1280 万人,同比增长94.9%。

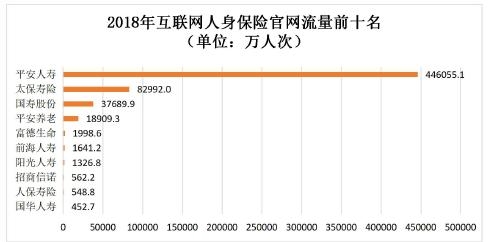

在官网流量(PV)方面,2018年全年累计官网流量共达59.6 亿人次,较去年同比增长50.1%。其中,平安人寿年累计流量为44.6 亿人次,太保寿险年累计流量为8.3 亿人次。

健康险保费翻番

近两年来,随着整个保险行业加速回归保障本源,各人身保险公司积极调整业务结构,健康保险业务得以迅猛发展。

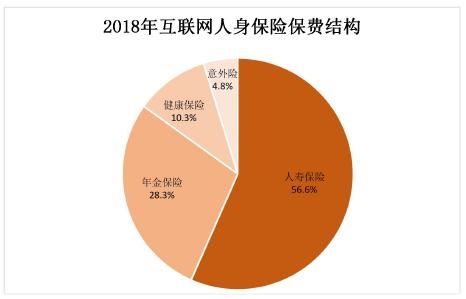

2018 年互联网健康保险业务持续高速增长,人寿保险、年金保险和意外险则出现不同程度下滑,但人寿保险仍为互联网人身保险业务的主力险种,在互联网人身保险年度累计规模保费中占比为56.6%,年金保险为第二大互联网人身保险险种,在互联网人身保险年度累计规模保费中占比为28.3%,健康保险在互联网人身保险中的比重也在不断提升,首次突破至10.3%。

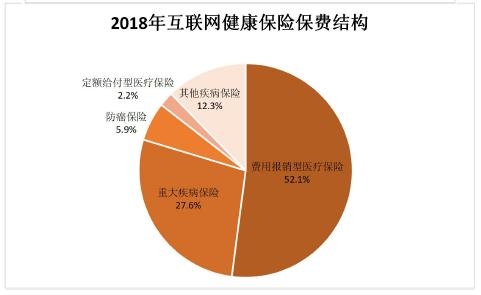

2018 年,互联网健康保险累计实现规模保费收入122.9亿元,同比增长108.3%,其中,费用报销型医疗保险仍是受市场欢迎的主力险种,全年累计实现规模保费64亿元,同比增长133.3%,占互联网健康保险总规模保费的52.1%;重大疾病保险实现规模保费33.9亿元,同比增长68.7%,占互联网健康保险总规模保费的27.6%。

互联网人寿保险累计实现规模保费收入675.4 亿元,同比减少124.2 亿元,降幅15.5%。其中分红保险累计实现规模保费240.3 亿元,同比增长62.2%,跃居为互联网人寿保险的主力险种,占比为35.6%;万能保险实现规模保费202.6亿元,同比增长50.5%,占比为30%;两全保险实现规模保费收入55.4 亿元,同比下降82.6%,仅占互联网人寿保险总保费的8.2%,占比较2017 年下降31.7个百分点;投连保险实现规模保费收入127.4亿元,同比下降21.4%。

与此同时,互联网年金保险发展势头放缓,2018 年全年累计实现规模保费337.8 亿元,同比减少123.6 亿元,降幅26.8%。非养老年金保险和养老年金保险均出现不同程度下降,其中非养老年金保险实现规模保费283.4 亿元,同比下降26.3%,养老年金保险实现规模保费54.4 亿元,同比下降29.1%。

互联网意外险从上半年开始出现下滑趋势,2018 年全年累计实现规模保费57.1 亿元,同比下降9.7%,但在互联网人身保险总规模保费中的占比上升至4.8%。互联网意外险多为消费型保险,保险期间为一年期及一年期以下,其中交通意外险和旅游意外险比较贴合互联网的场景营销,均出现不同程度增长,其中交通意外险实现规模保费24.4 亿元,同比增长98.8%,在互联网意外险总保费中占比上升为42.7%,旅游意外险实现规模保费3.6 亿元,同比增长19%。

面临四大挑战

报告指出,当前互联网人身保险面临四大挑战:

一是互联网信息安全建设待加强,客户信息保护制度需进一步完善;

二是客户风险识别与控制手段单一,保险公司经营仍存风险敞口;

三是市场竞争加剧,产品同质化严重;

四是保险科技应用仍存短板,技术创新仍需加码。

对此,报告表示,要以客户需求为导向,回归保障本源,并综合运用保险科技,提升客户满意度。

另外,报告建议,应鼓励创新,加强对保障型产品的政策支持力度;加强行业信息共享制度和机制建设;顺应时代发展,出台新的互联网人身保险业务实施细则;加强对第三方平台监管力度,营造良好的行业竞争环境。

相关阅读

-

老太上钢琴课误入理财陷阱 初始本金也...

张老太在成人钢琴俱乐部结识了同为会员的王老太,经过对方的推荐,... -

六旬老人“抢夺方向盘获刑4年”具警示意义

山西晋城六旬老人王某某乘坐公交车,未到站点要求司机停车遭拒后,... -

滥用公权填私欲 是什么让他们走上贪腐...

一间60平方米左右的房子,却装满了钢普拉模型玩具。这是日前曝光的... -

一个生源卖6万 线下蹲守、线上拉拢 “...

半月谈记者赴湖南部分生源大县调查,发现民办中职招生领域存在一条... -

破除“一判了之”“一放了之”的困境

近年来,未成年人犯罪问题成为社会关注焦点,司法机关如何有效发挥... -

银行不良遭粉饰 监管喊话 罚单示警

在疫情影响下,企业经营环境、个人偿债能力均受到波及,商业银行不...