350亿被动资金的集中流入能否重现“尾盘拉升”

A股将再次迎来百亿外资的集中涌入。

9月23日开盘,富时罗素扩容和标普道琼斯指数纳A将同时生效,招商证券认为,这意味着被动增量资金或在9月20日收盘前集中流入,根据测算,两者将分别带来被动增量资金约40亿美元和11亿美元,合计约人民币350亿元。

标普纳A、富时扩容同日生效

自2018年6月MSCI宣布将A股纳入新兴市场指数以来,MSCI、富时罗素、标普道琼斯指数纷纷纳入A股,并正在逐步提升纳入比例,A股走向国际化的进程逐渐加快。

在此前的北京时间8月24日凌晨,富时罗素公布了其纳A计划中的第一次扩容,宣布将A股纳入因子从5%提升到15%,A股权重扩容了3倍。具体到指数成分调整上,富时罗素本次扩容新纳入87只A股,包括美的集团等大盘股14只、中盘15只、小盘50只,以及威尔药业等微小盘股8只。本次扩容将于9月23日开盘前正式生效。

巧合的是,在9月23日开盘同时到位的,还有标普道琼斯指数的纳A。

标普道琼斯指数公司在北京时间9月8日凌晨宣布,将1099只中国A股纳入标普新兴市场全球基准指数(S&P Emerging BMI指数),其中包含147只大盘股,251只中盘股,701只小盘股,不含创业板股票,预计A股在其中所占权重为6.2%。该决定同样于9月23日开盘前正式生效。

也就是说,标普纳A、富时扩容都将在9月23日开盘前正式生效,共同为A股注入活水。

招商证券认为,考虑到9月23日开盘前富时罗素扩容和A股纳入标普道琼斯指数同时生效,被动增量资金或在9月20日收盘前集中流入,根据测算,两者将分别带来被动增量资金约40亿美元和11亿美元,按照汇率7计算合计约人民币350亿元。

350亿被动资金集中流入

350亿元的被动资金集中流入,这一资金量远远超过了此前任何一次外资集中纳A和扩容,尾盘躁动或再次呼之欲出。

这主要是由于外资的mark to close交易策略,即交易价格要尽可能贴近收盘价,被动资金通常会选择在指数调整生效的最后期限才进行配置。所以,在此前的MSCI两次扩容、富时罗素纳A时,均在调整生效最后一日的尾盘出现了外资集中涌入、市场大幅波动的情况。

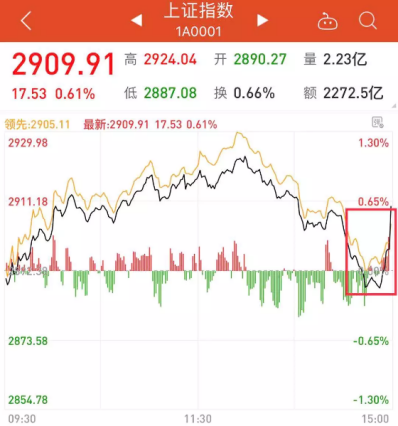

以2019年5月28日MSCI首次扩容正式生效的尾盘为例,当天北向资金在尾盘大举涌入MSCI成分股,净买额一度超过100亿元,从而带动A股扭头向上,三大股指在尾盘集合竞价期间被暴力拉升,上证指数收盘直线翻红并站上2900点,仅集合竞价期间的涨幅就达到了0.65%。

这种“尾盘拉升”的异象让不少资金对6月21日A股“入富”生效时的尾盘充满期待。但有趣的是,无论是6月21日A股“入富”还是后来的8月27日MSCI第二次扩容生效,“尾盘暴涨”的盛况再也没有出现。

6月21日A股“入富”,北向资金净流入超70亿元,但沪指却在快速拉升后急转直下,下跌了近0.3%;8月27日MSCI第二次扩容生效,北向资金净流入量一度在尾盘升至201.97亿元的天量,但在15:00收盘时北向资金的净流入量已经降至118亿元,也就是说尾盘集合竞价成交时约有84亿资金流出。

有业内人士向蓝鲸财经解释道,这主要是因为有众多套利资金盯上了外资扩容日。在MSCI首次扩容是尾盘暴拉的经验下,不少套利资金会在生效日前提前埋伏,然后在生效日当天的尾盘拉升后获利了结,以博取短期收益。

在套利资金有预期的情况下,明天350亿被动资金的集中流入能否重现“尾盘拉升”,还需拭目以待。

当然,放长眼光来看,无论是MSCI、富时罗素还是标普,外资流入A股的意义都远远不止被动资金对某一天尾盘的暴力拉升。其更大的意义在于,这将为A股引入上千亿元的长线资金,A股的国际化进程在不断加快,而外资的不断涌入也将对国内资本市场的发展以及投资风格起到深刻变化。

相关阅读

-

本周股指反复震荡 两市成交额在下半周...

本周股指反复震荡,两市成交额在下半周出现明显萎缩,下周创业板注... -

要不要转LPR应考虑这些因素 根据自身情...

房贷利率换锚期限将至,而对房贷一族来说,个人房贷利率的变化是他... -

铁矿石上演供需失衡大戏 供需矛盾决定...

铁矿石期货自上市以来持续发挥着服务钢铁产业避险和定价的重要职能... -

鼓励700多万人“单干” 从试点走向制度化

酝酿多时,独立个人保险代理人模式或将迎来制度上的破冰。《证券日... -

雅居乐集团核心净利润达65亿元 地产外...

多元化业务已经开花结果,希望做大做强。8月21日,在雅居乐集团控股... -

住建部联手央行 房地产长效机制监测重...

央行、住建部会同相关部门在前期广泛征求意见的基础上,形成了重点...