中国人寿销售队伍总人力约195万人,较2018年底增加约18万人

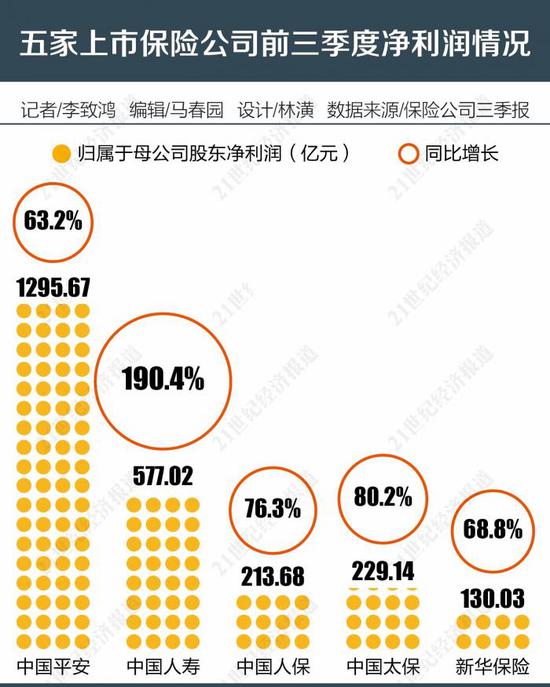

截至目前,中国平安(90.360,0.32,0.36%)、中国人寿(35.020,1.70,5.10%)、中国人保(8.690,0.04,0.46%)、中国太保(36.320,1.02,2.89%)、新华保险(48.590,0.40,0.83%)5家A股上市保险公司已经悉数披露三季报,前三季度合计实现净利润2445.54亿元,同比增长85.5%。其中,中国人寿归属于母公司股东净利润577.02亿元,同比增长190.4%,增幅最高。

净利润持续大增

前三季度,中国平安归属于母公司股东净利润1295.67亿元,同比增长63.2%;中国人寿归属于母公司股东净利润577.02亿元,同比增长190.4%;中国人保归属于母公司股东净利润213.68亿元,同比增长76.3%;中国太保归属于母公司股东净利润229.14亿元,同比增长80.2%;新华保险归属于母公司股东净利润130.03亿元,同比增长68.8%。

5家A股上市保险公司归属于母公司股东净利润延续了半年报的表现,持续实现大增。究其原因,主要是业务结构调整和规模增长、权益投资收益增长和税收新政利好的释放等。

前三季度,中国平安寿险及健康险业务实现营运利润691.04亿元,同比增长30.5%;新业务价值同比增长4.5%至588.05亿元。业内人士指出,中国平安寿险及健康险新业务价值的增长主要得益于产品结构优化。另外,存量保单业务续期需求较多,也是一笔长期的收入来源。

权益投资收益增长表现明显。前三季度,中国人寿固定收益类资产投资收益持续增长,公开市场权益类资产投资收益大幅增长。报告期内,中国人寿实现总投资收益1344.87亿元,总投资收益率5.72%,同比提升231个基点;净投资收益1139.03亿元,净投资收益率4.83%,同比提升21个基点。

目前,中国太保固定收益类资产占比82.2%,比去年底下降0.9个百分点;权益投资类资产占比14.5%,比去年底上升2.0个百分点,其中,股票和权益型基金合计占比7.8%,比去年底上升2.2个百分点。前三季度,中国太保投资资产年化净投资收益率4.8%,年化总投资收益率5.1%。

至于税收政策利好的释放,5月29日,财政部、税务总局发布《关于保险企业手续费及佣金支出税前扣除政策的公告》。保险企业发生与其经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等后余额的18%(含本数)的部分,在计算应纳税所得额时准予扣除;超过部分,允许结转以后年度扣除。

强调风险管理能力

在人员队伍方面,作为“寿险一哥”,截至报告期末,中国人寿销售队伍总人力约195万人,较2018年底增加约18万人。其中,个险渠道队伍规模达166.3万人,较2018年底增长15.6%。个险渠道月均有效销售人力同比增长37.4%,个险渠道月均销售特定保障型产品人力规模同比提升49.2%。

光大证券(11.610,-0.01,-0.09%)金融行业首席分析师赵湘怀认为,中国人寿加大保障型产品人力配置,续期业务及代理人数量提升为公司保费增长核心动力。

稳坐产险“头把交椅”的人保财险业务结构也在持续调整。前三季度,人保财险车险保费收入1891.74亿元,占比57.02%,同比减少6.1个百分点;意健险保费收入502.04亿元,同比增长38.4%;信用保证险保费收入180.74亿元,同比增长128.2%。

目前,从整个行业看,车险保费收入呈现下降趋势,非车险业务比重不断提高。这与国家政策导向、新车销售数量、商业车险改革、业务结构调整及用户场景开发等都有着密切关系。

“随着国家政策层面的支持,服务人民群众生产生活、满足多样化风险保障需求的非车险迎来重要发展机遇,这将是财产保险市场下一个竞争的前沿。”某财产保险公司人士判断。

国务院发展研究中心金融研究所教授朱俊生认为,非车险业务面临规模、效益与风控的平衡。近年来,非车险业务发展较为迅速,成为财产保险增量保费收入的主要推动力。但一方面,非车险业务竞争激烈,费率水平不断降低,整体出现承保亏损。另一方面,随着一些债务风险暴露,信用和保证风险等险种蕴含的风险较大,对市场主体的风控要求高,建议审慎介入相关业务。

相关阅读

-

本周股指反复震荡 两市成交额在下半周...

本周股指反复震荡,两市成交额在下半周出现明显萎缩,下周创业板注... -

要不要转LPR应考虑这些因素 根据自身情...

房贷利率换锚期限将至,而对房贷一族来说,个人房贷利率的变化是他... -

铁矿石上演供需失衡大戏 供需矛盾决定...

铁矿石期货自上市以来持续发挥着服务钢铁产业避险和定价的重要职能... -

鼓励700多万人“单干” 从试点走向制度化

酝酿多时,独立个人保险代理人模式或将迎来制度上的破冰。《证券日... -

雅居乐集团核心净利润达65亿元 地产外...

多元化业务已经开花结果,希望做大做强。8月21日,在雅居乐集团控股... -

住建部联手央行 房地产长效机制监测重...

央行、住建部会同相关部门在前期广泛征求意见的基础上,形成了重点...