慧择在美上市为何利润率偏低?保险难“电商”

为何利润率偏低?

美国东部时间2020年2月12日,中国保险电商平台慧择投资控股有限公司(以下简称“慧择保险”)在美国纳斯达克挂牌上市,上市后慧择保险股价一度跌逾8%,当日收于每股10美元,总市值5.13亿美元(约合人民币35.8亿)。

提交给美国SEC的文件显示,慧择保险首次公开发行总计525万股美国存托股票(ADS),每ADS代表20股A类普通股,每ADS定价为10.50美元。此次IPO主要联席承销商为花旗和中金公司,华盛资本证券和老虎证券一同担任联席副主承销商,承销商享有最多购买78.75万股ADS的超额配售权。

在扣除包销折扣和佣金以及公司应支付的发行费用后,慧择保险将获得约4700万美元(约合3.28亿人民币)收益,如果承销商充分行使超额配股权慧择保险的IPO总收益将达到5460万美元(约合3.8亿人民币)。

公开资料显示,慧择保险创立于2006年,2011年获得原中国保监会批准从事保险经纪业务。其背后是A股上市公司焦点科技,后者目前总市值64亿,多轮融资稀释后持有慧择保险17.9%的股份。此外,焦点科技旗下还有中国制造网、新一站保险网等多家B2B和金融类电子商务平台。

保险中介

根据招股文件,慧择保险网是中国领先的独立在线保险产品和服务平台。作为保险中介机构,慧择保险在平台上分发由保险公司承保的保险产品,并从保险公司支付的保险经纪收入(佣金)中产生收入。

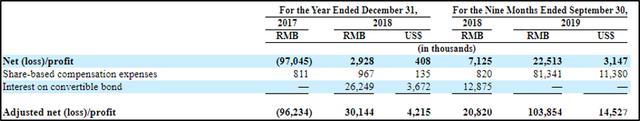

数据来自:招股书

截止2019年12月31日,慧择保险累计服务的保险客户数量为630万,2019年全年促成的保费总额约为20亿元,营业收入在9.79亿-10.05亿之间,从历史数据来看,慧择保险收入的99%以上都来自保险公司的佣金提成。

业内人士王力(化名)告诉时间财经,目前中国保险产品的销售渠道主要分为三种:第一是保险公司自有的代理人渠道,团队主要是属于各家公司培养的销售人员;第二是以保险经纪公司、专业代理人为代表的中介渠道;第三是在银行柜台销售的银保渠道。慧择保险就属于上述第二种中相对特殊的互联网保险经纪公司。

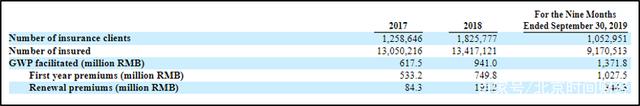

来自:招股书

目前除慧择外,国内还有多家保险中介在资本市场上市交易,但市值普遍不高。以泛华集团旗下的美股上市公司泛华金控为例,目前总市值12.5亿美元,P/E为16.65。相比之下,对2019年预计非GAPP净利润为1480万美元-1540万美元的慧择保险,资本市场给出的5亿美元市值并不算低。

根据招股书,从险种类型来看,慧择保险主要销售两大类产品,分别是:

(1)人寿和健康保险产品,包括长期健康保险产品,短期健康保险产品和人寿保险产品;

(2)财产和意外伤害保险产品,包括旅行保险产品,个人意外伤害保险产品和公司保险产品。

在这两个类别中,人寿和健康类保险产品在2017年,2018年和截至2019年9月30日的9个月占慧择平台保险成交总额的GWP的40.1%,69.7%和88.1%。

根据银保监会统计数据,2019年全国保险保费总规模4.26万亿,其中健康险、寿险的总规模为2.28万亿和7066亿。相比之下,2019年慧择保险20亿的保费规模并不算多。

对此,王力告诉时间财经,从他了解的数据来看,每年20亿的保费规模在互联网保险中介已经属于第一梯队的水平。但相比整个保险市场,互联网和保险中介占比并不算多,主要原因有两个:

“第一是大型保险公司的销售渠道大多以自有为主,比如安邦目前就没有把旗下产品开放给中介,平安也只提供了少量不太热门的产品;第二,互联网主要销售的是高杠杆的短期险种,相比于平均售价更高的长期险,这类险种的门槛较低但保费和利润也相对较低。此外,如果去掉银行保险和团体保险,单看个人险,互联网和中介渠道的比例会提升不少”,王力说。

高佣金

作为保险公司的销售代理,慧择保险从平台成交保单中获取的佣金收益令人惊叹。以2019年为例,平台成交保费总额20亿,佣金收益将近10亿,佣金提成比例将近5成。

王力对此并不惊讶,他表示,根据险种的不同,保险公司给中介公司或者代理人的提成比例并不相同。一般来说长期保险的保费较高,第一年佣金提成比例较高,未来2-5年会逐渐递减;一年期的短期险保费相对较低,但根据险种的不同又会有所差异。

王力介绍,典型长期险包括重大疾病保险(重疾险)和终生寿险,保户需要签订10年-30年的长约,每年保费可以达到数千元甚至上万元,需要每年续费,因为保额高、收益稳定,最被保险公司重视,因而也被保险公司的销售渠道——代理商们所重视。

对于保险公司来说,长期险种要保证利润率的话,就要保证续保率。王力介绍,2015年前左右,代理商们的续保率不高,首年佣金比例在80-90%之间,随着代理公司的续保率逐渐提高。目前平均能达到110%,也就是1万元的保费提成1.1万元,但对代理公司保户的续保比例有一定要求。之后几年用户续保的情况下,佣金提成会降低至第一年的1/3甚至更低,往往5年之后代理公司就不能从续费用户的保费中拿到佣金提成。

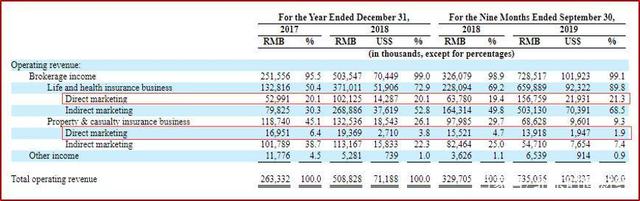

数据来自:招股书

慧择保险也在招股书中提到,第一年慧择可以通过销售长期保险获得较高费率的佣金,并在未来2-5年产生稳定收益。慧择保险援引奥纬咨询的报告称,根据2018年平台保险成交规模的统计,慧择是“长期人寿和健康保险领域”排名第一的在线独立保险产品和服务平台。

来自:招股书

如上图所示,2017年,2018年和2019年前9个月,慧择保险平台上的保费总额(GWP)分别是6.18亿、9.41亿、13.72亿,续费保费的占比分别是13.7%、20.3%、33.5%,这部分代表了平台上过去几年签约的长期险的续费情况,从上述比例来看,2018年9月之前,慧择平台上达成的长期险比例不算太高。

但根据招股书,2019年前9月,慧择保险平台上销售的长期险占比有了比较明显的提升,首年保费(FYP)中80.9%的保费来源于长期保险,计算下来2019年前9月慧择保险平台成交的长期险达到8.31亿,考虑到长期险的保费单价和佣金比例较高,从某种程度上解释了慧择为何在2019年参保用户数和成单数双降的情况下,保费总额和佣金却双双提升。

至于短期险,包括1年期的商业医疗保险和补充医疗保险,以及飞机险、旅游险等意外险。王力介绍,短期险平均每单的保费相对较低,比如补充医疗每年只有数百元,但杠杆率(赔付比率)较高。短期险是目前互联网渠道销售保险的主力,但相比长期险佣金比例较低,而且扣除佣金后保险公司并不赚钱,往往只是作为获客的一种手段。

保险难“电商”

保费费率可观,慧择保险整体的利润率却并不高,不禁让人好奇,管“卖”不管“赔”的慧择保险把钱都花在了哪里。

慧择保险的佣金收入可以分成两部分:直接收入和间接收入。其中大头是间接收入,招股书显示,2019年前9个月,慧择保险平台上间接收入占总收入的3/4。

来自:招股书

间接营销会产生一定的渠道成本,根据招股书的描述,这部分成本是通过间接营销方式支付给慧择保险的用户流量渠道(包括社交媒体KOL和金融机构)服务费。如上图所示,2019年前9月和2018年同期,渠道成本占间接渠道收入的比例相对稳定,约在75%,也就是慧择保险要把间接收入的75%支付给渠道。

2019年前九月,间接渠道的增长支撑了慧择保险的高增速,其收入增长(3.11亿)占慧择保险总营收增长(4.05亿)近8成,但不仅渠道成本较高,更面临监管收紧的政策风险。

根据中国经济网报道,近年来,随着互联网快速发展,第三方保险销售网络平台大量涌现,但其中很多并不具备保险业务经营资格。一些保险销售人员通过这类平台销售保险产品,销售成功即可按照一定比例获得“推广费”;各类自媒体开始通过微信、微博乃至抖音等宣传、销售保险产品。这在推动保险知识普及起到了积极的宣传作用,但误导消费现象时有发生。

日前,人民银行、银保监会、证监会和外汇局联合制定并发布《关于进一步规范金融营销宣传行为的通知》,自2020年1月25日起施行,其中明确指出,不得以欺诈或引人误解的方式对金融产品或金融服务进行营销宣传,不得利用互联网进行不当金融营销宣传,并提出“不得允许从业人员自行编发或转载未经相关金融产品或金融服务经营者审核的金融营销宣传信息”。

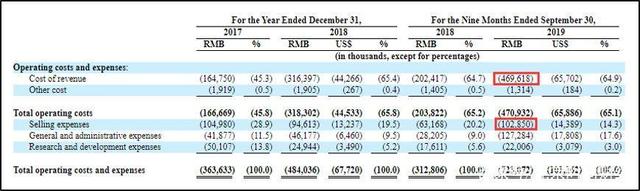

来自:招股书

除了间接收入,2019年前9月,慧择保险还有大约1/4的收入是平台直接营销的收入,总额约为1.7亿元,其中值得关注的是慧择的电话销售团队。公开资料显示,2016年慧择网合肥后援中心迁入有着“全国呼叫之都”之称的合肥(蜀山)国际电子商务产业园,与中国银行和顺丰等企业的呼叫中心毗邻。

王力表示,工作中他曾接触过慧择的电话销售团队,该团队的“产能”相当不错。保险公司大多有自己的电销团队,他们主要销售收益高的长期险,因为短期险每单的收益有限,而每名电销人员的时间精力有限,销售短期性险种很难养活业务团队。

来自:招股书

一般来说,由于大型保险公司可以提供更好的职业上升通道,中介公司的销售人员佣金比例往往更高。但在慧择网2019年度的成本结构中,时间财经发现,2019年前9月收入成本(主营业务成本)为4.7亿,其中包括4.23亿的渠道成本,剩下的4600万是保险顾问的基本工资和绩效奖金,约占直接收入的25%,相比间接营销产生的渠道成本,可以说是物美价廉。

慧择网在招股书中表示,未来将着力发展长期险,此次IPO的融资也将用于投资技术和大数据从而提升获客效率,但这并不简单。王力表示,目前来说,互联网改变了很多行业,但如何改变保险行业,还没找到很合适的方式。

业内初步分析认为,中国消费者对保险行业的认识在提升,逐渐开始意识到保险可以帮助提升家庭财务规划。但购买终生寿险、重大疾病保险这样的长期险,保险公司通过模型精算之后,想要覆盖的费用较高。一年要交几千块上万块,但拿不到实际的产品,客户的购买感受不好。网上购物对购买体验有更高的要求,但保险产品不适合冲动消费,这导致长期险的网络转化率很低,目前仍需要代理团队和业务人员一对一寻找客户,帮他们进行家庭财务分析。

事实上,在现实中长期险的客户转化率也不高,保险公司举办的一些活动转化率往往有限。目前保险公司也在研究,如何通过互联网找到突破口。如果真的有一天发现了一种新的方式,将颠覆目前整个保险行业的业务模式。

王力举例称,“其中一种做法是通过网上办活动、销售一些低价、高杠杆率的产品去获得客户资料,然后进一步通过电话销售、拜访的方式进行转化。其中值得一提的是与互助平台的合作,这些平台的关注者往往有一定的风险意识,保险公司与这些平台合作,有针对性的对这部分用户定向销售长期性险种,往往有更高的转化率。”

相关阅读

-

本周股指反复震荡 两市成交额在下半周...

本周股指反复震荡,两市成交额在下半周出现明显萎缩,下周创业板注... -

要不要转LPR应考虑这些因素 根据自身情...

房贷利率换锚期限将至,而对房贷一族来说,个人房贷利率的变化是他... -

铁矿石上演供需失衡大戏 供需矛盾决定...

铁矿石期货自上市以来持续发挥着服务钢铁产业避险和定价的重要职能... -

鼓励700多万人“单干” 从试点走向制度化

酝酿多时,独立个人保险代理人模式或将迎来制度上的破冰。《证券日... -

雅居乐集团核心净利润达65亿元 地产外...

多元化业务已经开花结果,希望做大做强。8月21日,在雅居乐集团控股... -

住建部联手央行 房地产长效机制监测重...

央行、住建部会同相关部门在前期广泛征求意见的基础上,形成了重点...