关于任泽松的思考 公募需要什么样的基金经理?

6月26日,最近5年公募基金关注度最高的基金经理任泽松,正式从中邮基金离职,他在中邮基金的一段崛起和塌陷的公募生涯由此画上句号。

做一个小结,也希望能够引起大家的思考,公募需要什么样的基金经理?

1

如果评选知名度最高的基金经理,排在任泽松前面的或许只有王亚伟。

2013年到2015年,任泽松因为每个年度排名前列的业绩,被市场反复报道和追捧;2016年到其离职前,任泽松又因为近乎排名垫底的业绩,被市场反复报道和质疑,这其中还穿插着不断的踩雷报道,如乐视、尔康制药(行情300267,诊股)等。

中邮战略新兴产业是其代表性基金产品,任职时间共计5年又187天,即2012年12月21日到2018年6月25日,获得的累计收益为208.97%。

但可惜的是,这些收益基本都在前三年取得的。

最高时,从2013年年初到2015年6月,2年半的时间,中邮战略新兴产业的累计收益一度高达650%。王亚伟在6年又126天(2005年12月31日至2012年5月4日)取得了1195.25%的收益(华夏大盘)。

任泽松保持了3年,王亚伟则保持了6年

但不同的是,。

长时间保持在一个排名前列的业绩,当然是一件非常困难的事情。

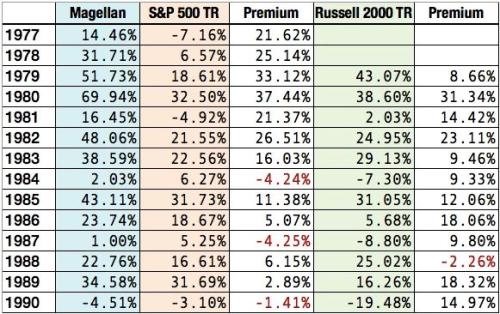

但是其连续显著跑赢标普500指数的年份,也就只有六七年,后面的时间相比指数的超额收益,明显缩小。

最优秀的基金经理彼得林奇,从1977年5月接管麦哲伦基金 到1990年5月离任,年化复利收益高达28.9%。

六七年也许是一个极限

从这个角度来看,如果业绩连续排名前列,。

2

回到任泽松的投资风格特点上(仍以代表性产品中邮战略新兴产业为例)。

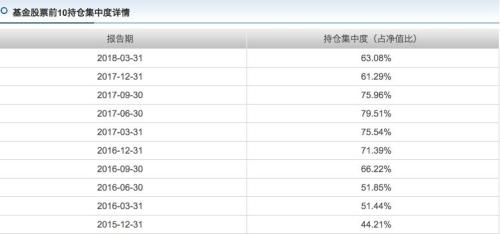

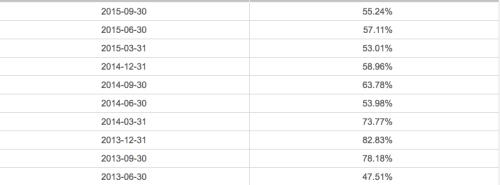

特点之一,重仓持有。除了2013年6月(当时市场闹“钱荒”)和2015年年末(牛市反弹结束)两份季报外,在其他季度末节点,中邮战略新兴产业的前十大重仓股的持仓比例基本都超过50%。

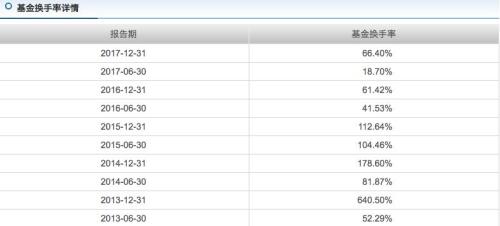

特点之二是长期持有,很多重仓股持有数年,这导致任泽松的换手率显著低于行业平均水平。

唯一例外的2013年年末,或是计算错误造成的。2013年上半年,中邮战略新兴产业的换手率仅52.29%,半年过后换手率突然飙升至640%。

维基揭秘发现,概念中邮战略新兴产业买入和卖出股票的交易总金额约28亿,但是全年申购和赎回的基金总份额则超过14亿份(对应的金额估计在20亿元以上),且大部分发生在下半年。

由此可以推导出前因后果,2013年中邮战略新兴产业业绩的上涨,吸引了大量资金申购,并且有获利赎回,这就导致了中邮战略新兴产业基金被动的买入股票和卖出股票,从而导致交易量放大,最终使得换手率大幅提高。所以,这是一次被动的换手率上升。

特点之三,是任泽松对新事物新模式的认知和敢于持有,换句话说,任泽松具有的冒险精神。

回过头来重新理解,2013年到2015年,任泽松赚取的是对这些新事物探索和冒险持有的钱,偏正面一点的说法是,赚钱对新事物认知的钱,随着越来越多的人注意到这些新事物,股价也水到渠成的获得上涨。

但让人比较遗憾的是,这些新事物绝大部分并没有成为独角兽,并没有释放内生性的好业绩。

我不知道任泽松愿意给多长时间,去耐心的等待这些企业的成长,但是从眼下来看,这些新事物中的一部分要么是谎言被揭穿,要么是讲故事完毕,泡沫破灭,最终未能等来实在的业绩增长。

在2013年到2015年期间,超级大牛股东方财富(行情300059,诊股)一直都不在任泽松的前十大重仓股名单中。

一个好玩的例子是,

3

回到文章的开头,公募需要什么样的基金经理?投资者又该选择什么样的基金经理?

于投资者而言,希望的当时是买到业绩最好的基金。但上述业绩的持续性告诉我们,获得连续的超越指数的收益,最牛逼的基金经理能够持续的时间,也只有六七年,美国有彼得林奇,中国是王亚伟。

坦白的讲,任泽松持续三年获得排名前列的业绩,本身就是非常牛逼的事情。

在中国公募基金有一句话叫“冠军魔咒”,意思是上一年业绩最好或者排名前列的基金,下一个年度的业绩往往排名垫底或者靠后。

所以,现实上演的情况往往是,当业绩好起来之后,大量的投资者在渠道的营销下,蜂拥而至,套在高位。所以,虽然任泽松的基金至今仍有超过200%的收益,但是于投资者而言,他给投资者带来更多的是亏损...

追究最好的业绩,是基金经理的自我追求,也是投资者的欲望。但追求和欲望,不等于现实,更理性的选择是,公募基金更多的理应追求平稳的收益,降低收益的波动性,均衡配置,使得业绩可以长期稳健向上。

因为,公募基金毕竟是普惠大众的理财产品,既然普惠大众,那么起点就是让更多人赚到钱,所以,稳健的业绩和价值投资才是最合适的。

相关阅读

-

关于任泽松的思考 公募需要什么样的基金...

6月26日,最近5年公募基金关注度最高的基金经理任泽松,正式从... -

首届公募产品工具属性评级发布会在京举行

6月26日,由海通证券研究所、中国证券报联合主办的第一届公募产品工... -

还没填志愿就被录取?这些招生诈骗手段...

此外,北京民族工艺学院的招生人员还多次通过电话、QQ和小毛联系,... -

历史首次!三天三城暂停企业买住房 更多...

西安要求,在住房限购区域范围内,暂停向企事业单位及其他机构销售... -

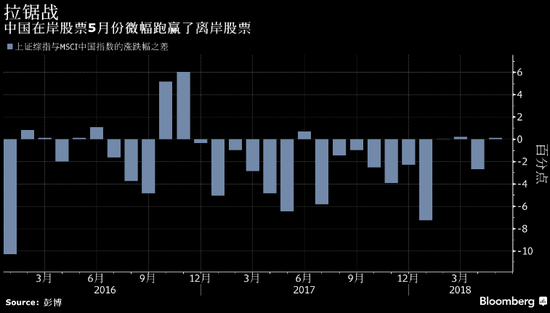

贸易战威胁全球经济,美国首当其冲

根据国际清算银行(BIS)最新发布的2018年度经济报告,随着对全球贸易... -

顶级戏剧IP如何再焕生机?《战马》驰骋...

26日,中文版舞台剧《战马》在京举办新闻发布会。中国国家话剧院党...