调结构强监管前9月交银康联原保费收入“腰斩”

近两年来,险企“转型”声音不停,在行业回归保障的大背景下,此前以售卖中短存续期产品为主的银保渠道受到冲击,银保系险企的表现也备受关注,蓝鲸保险梳理发现,2018年前9月,银保系险企“依赖”母行情况仍较明显,个别险企稍显差异。

值得关注的是,银保系险企产品结构调整亦为关注焦点,专家指出,应从趸交转到期交、从理财转向保障性更强的险种路线去发展,险企也需充分利用既有优势,差异化、专业化“深耕”银保渠道。

调结构、强监管,前9月交银康联原保费收入“腰斩”

随着行业2018年前9月保费数据及3季度偿付能力报告的披露,各险企成绩浮现水面,或也意味着今年业务情况大致定调。

银保系险企一直为业内关注重点,早前,有母行渠道作为展业支撑,银保系险企背靠“大树”,业务实现快速发展,而随着业务结构调整,主打趸缴业务的银保渠道保费收入缩减,银行系险企稍有承压。

2018年5月末,银保监会下发《关于防范银行保险渠道产品销售误导的风险通知》(以下简称《通知》),提醒消费者购买银保产品时谨防混淆产品类型、夸大产品收益、隐瞒产品情况等销售误导行为,同时要求,除电销和网销业务外,商业银行销售保险期间超过一年的人身险产品,需在取得消费者同意后,对销售过程关键环节以“双录”方式记录。

《通知》的下发,一方面加强了对保险销售从业人员的监管,包括依法合规履行合同内容说明、免责条款提示等义务,以便产生纠纷后查明事实,但另一方面,无疑加大了银行渠道保险产品销售难度,而在主动调结构以及加强监管的“双重合力”下,银行系保险公司各自表现又如何?

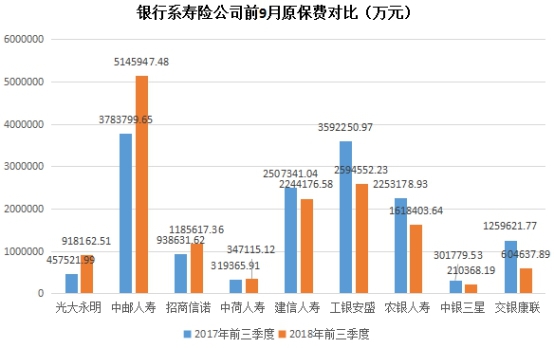

数据显示,2018年前9月,9家银行系寿险公司中,5家出现原保费“缩水”情况,其中,交银康联原保费收入跌幅最为明显,从2017年的125.96亿元大幅下滑至60.46亿元,同比“腰斩”。

中银三星、农银人寿、工银安盛三家险企原保费分别下滑30.29个百分点、28.17个百分点、27.77个百分点,跌幅均近三成,建信人寿随后,前9月原保费收入224.42亿元,出现近一成的同比跌幅。

光大永明、中邮人寿、招商信诺、中荷人寿等4家险企前9月原保费收入则同比上行,其中,光大永明原保费收入91.82亿元,同比翻倍。

银行系寿险公司2018年前9月原保费对比(万元)(蓝鲸保险绘制)

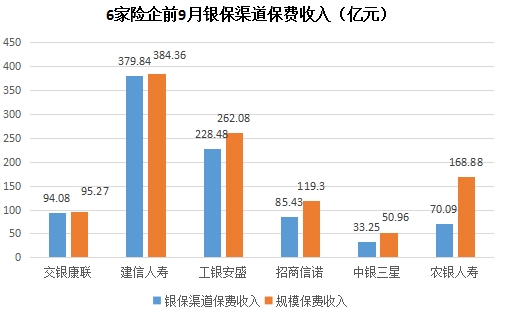

规模保费方面,受原保费跌幅较大影响,交银康联跌幅仍居首位,前9月规模保费95.27亿元,同比缩水44.54个百分点,农银人寿、工银安盛规模保费跌幅近三成,中银三星则同比略微下滑4.41个百分点。

依赖母行仍为常态,5险企银保渠道占比过半

再来看保费构成,“依赖”母行的情况或仍较明显。

从6家数据披露口径较为明确的险企来看,季度关联交易信息报告显示,2018年前9月,建信人寿通过建设银行(601939.SH)代理销售的保费收入额达到379.84亿元,同期规模保费收入384.36亿元,意味着,银保渠道占比高达98.82%,交银康联通过交通银行(601328.SH)代销保险保费94.08亿元,同期规模保费95.27亿元,银保渠道占比98.75%。

这也并非单例,工银安盛、招商信诺、中银三星通过工商银行(601398.SH)、招商银行(600036.SH)及中国银行(601988.SH)渠道代销的保费占规模保费的比重也超过半数,分别达到87.18%、71.61%、62.25%;农银人寿通过股东代销的保费收入占比相对较小,达 41.5%。

6家险企2018年前9月银保渠道保费收入(亿元)(蓝鲸保险绘制)

此外,尽管中邮人寿、中荷人寿并未明确披露通过银保渠道代理的保险业务收入,但分别向中国邮储银行、北京银行(601169.SH)支付的代理保险业务手续费达到15.19亿元、0.33亿元,也从侧面说明银保系险企与股东的紧密“关联”。

“银保渠道占比高,等于没有‘断奶’,也意味着险企渠道结构过度依赖母行”,经济学家宋清辉提醒称,整体来看,银保渠道销售的保险产品,也在暴露出退保率较高的“短板”,“银保系险企缺乏开拓动力,长此下去,或会使险企‘坐吃山空’”。

那么这一比例,相较去年如何呢?数据显示,尽管目前银保系险企银保渠道占比仍处较高水平,但较去年同期,普遍有所下降。

2017年前9月,建信人寿、交银康联、工银安盛银保渠道占比均仍在9成以上,其中,建信人寿银保渠道占比高达99.48%,今年同期各自下滑1.19个百分点、0.73个百分点、5.13个百分点;农银人寿银保渠道占比变动幅度最为明显,下降28.05%;中银三星则未降反升,上升9.3个百分点。

产品转型、渠道深耕,专家建议并线发力

事实上,在行业回归保障的主旋律下,冲击更偏向销售短期理财型保险产品的银保系险企,“转型”这一口号,并非银保系寿险公司独喊,业内并不少闻。

“在转型过程中会存在多个方面的阻力或挑战,如何平衡各方面的利益、是否坚持‘渠道为王’等都是两难选择”,宋清辉对蓝鲸保险分析道,银保系险企的转型发展要想彻底,必须逐渐脱离“银行”,“唯有这样,才能够真正独立起来,历练出核心竞争优势”。

此外,基于银行是股东的特点,银保系险企一定程度上,处于不完全的市场竞争中,或也导致其能力提升、创新稍受抑制。

对于是否要独立出来,脱离母行,专家也持有不同看法。

“银保系险企是银行‘亲儿子’,业务优先很正常”,中央财经大学保险学院教授郝演苏说道,在其看来,不应当将银保系险企单独提出,而是放在银行整个财富管理体系中来看,“例如,汇丰银行旗下的汇丰人寿,基本不从银保之外的渠道去获客,主要为现有客户进行定制保障”。

“银保系险企成立之初,就打算利用母公司的银行的渠道,这很正常,需要注意的是,银行渠道对于长期保险的销售较为欠缺,险企需要克服这一缺陷”,上海对外经贸大学保险系主任郭振华指出,“可借助母行优势,继续去挖掘客户”,同时,银保渠道产品逐步从趸交转到期交、从理财转向保障性更强的险种去发展。

郭振华指出,银保渠道最大的“亮点”即在于,将原本的储蓄客户及购买理财的客户转化为保险产品购买者,“银行手中有大量客户资源,需要考虑如何将其变为长期保障客户”。

值得关注的是,在郝演苏看来,银保系险企的转型更多集中在产品方面,“银保渠道是有先天优势的”,其指出,由于经济下行、资本收益率下降,加之资管新规出台对理财产品等的影响,公众财富要有一个“避风港”。

此外,中等及中等收入以上家庭也有中长期以上的资产配置需求,当前金融环境也不支持短期获利,“假如配置五年期左右的产品,一方面从经济周期来看,并不算太长,另一方面或也能得到合适的收益,同时享有保障功能”,郝演苏说道,在公众眼中,银行机构相较保险公司更具可信力,且银保渠道销售过程在柜台作业,更易于获客,契合公众心理。

那么,银保系险企渠道过于单一化,高度依赖股东,是否需要外拓?

“无论是营销员渠道还是代理渠道,从搭建到获利,过程是很漫长的”,在郭振华看来,更需基于股东优势渠道专业化,“银保有银保的路子,互联网险企有互联网险企的路子,大家各自探索再好不过”。

关键词:

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...