弘康人寿4调增资扩股方案 排队2年监管仍未“放行”

业内专家对蓝鲸保险分析称,拟入股东自身经营情况、资金实力、出具资料的完备程度等,都是影响监管批复进度的重要因素。

近日,弘康人寿保险股份有限公司(以下简称“弘康人寿”)拟增资事项再生变,武汉汉口北商贸市场投资有限公司(以下简称“汉口北商贸”)退出拟新入股东“名单”。

蓝鲸保险注意到, 2016年起,弘康人寿就已推动增资扩股事项,4次调整方案均未落地,专家分析称,一方面或与排队时间较长,拟入股东“热情”减退,调整战略相关;另一方面,也是严监管过滤的导向。

再看来业务结构,作为依靠投连险业务“起家”的险企,弘康人寿投连险业务占比一度超9成,原保费占比遭“挤压”。在行业回归保障、险企转型调结构的大势下,弘康人寿也所有调整,对于中小寿险公司而言,这一模式是否有所借鉴,专家则各有看法。

4调方案,弘康人寿增资扩股一事仍未“落地”

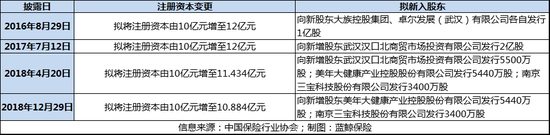

回溯来看,2018年4月,弘康人寿公告称,拟新增3家股东,增发14340万股股份,注册资本由此前的10亿元变更为11.434亿元,其中,汉口北商贸、美年大健康产业控股股份有限公司(以下简称“美年大健康”)、南京三宝科技股份有限公司(以下简称“三宝科技”,01708.HK)拟分别认购5500万股、5440万股、3400万股。

而近日披露的公告中,拟增资扩股事项发生变化,汉口北商贸退出,美年大健康、三宝仍科技谋求弘康人寿的股东席位。

事实上,这并非弘康人寿首次调整增资扩股事项。

2016年8月,弘康人寿公告表示,拟增发2亿股,引入新股东大族控股集团、卓尔发展(武汉)有限公司(以下简称“卓尔发展”,现更名为卓尔智联集团有限公司),将注册资本由10亿元提高至12亿元。1年后,原拟入股东换上新面孔,即汉口北商贸公司,值得关注的是,汉口北商贸亦为卓尔发展孙公司。2018年4月、12月,弘康人寿再度调整方案,2年4次变更,增资扩股事项仍未“落地”。

弘康人寿增资扩股变更事项

尽管数次调整,无论卓尔发展还是孙公司汉口北商贸公司,均谋求入股弘康人寿,且在2017年的增资事项中,汉口北商贸拟持股2亿股,增资后持股比例16.67%,超过镇江和融房地产开发有限公司,有望成为弘康人寿第一大股东。从谋求大股东席位,到缩减增资比例,再到完全退出,为何会发生这一变化?

“汉口北商贸因自身原因退出增资”,弘康人寿回应蓝鲸保险称。此外,蓝鲸保险多次联系汉口北商贸,但均未得到回复。

“若等待时间较长,也会影响企业参股保险公司的热情”,经济学家宋清辉分析道。

随着监管对保险牌照下发的收紧,增资成为进入保险行业的重要方式,扩大布局、业务协同、谋求收益,资本各有侧重。举例来看,三宝科技即坦言称,弘康人寿拥有相对稳定的业务团队、管理团队和一定客户资源,认购其部分股权,重点在于关注整体资产的获利能力价值。

而保险公司股权分类监管、穿透式监管,已形成资本“过滤网”,股东资质、资金来源,均成为监管审核的重要考量因素。

“拟入股东自身经营情况、资金实力、出具资料的完备程度等,都是影响监管批复进度的因素”,中国精算师协会创始会员徐昱琛对蓝鲸保险分析道,此外,由于批复时间的不确定,股东方也可能因自身战略布局、资金运用安排变化等进行调整。

“我们拟引入的新股东均与现有股东进行了友好协商”,弘康人寿表示,拟新入股东看好其未来发展前景,且在近两年,监管要求更为规范的背景下,弘康人寿调整增资扩股计划,是为更好符合监管要求,“但最终结果,还是看监管批复”。

保费结构“独特”,红利消退需发力保障型产品

积极推动增资事项的另一面,则是弘康人寿拟提高偿付能力的现状。

据了解,弘康人寿成立于2012年7月,随着新业务规模的不断扩大,资金本消耗,偿付能力随之下降。公开信息显示,2013年末,弘康人寿偿付能力充足率为905.48%,此后逐年下滑,2017年,偿付能力充足率下降至123.63%,截至2018年3季度末,略有回升,核心、综合偿付能力充足率均为126.77%。

弘康人寿偿付能力充足率(%)

“目前公司偿付能力充足率符合监管要求”,弘康人寿对蓝鲸保险表示,业务规模扩大,必然消耗资本,公司增资意在加强实力,为后期发展做准备。

整体来看,弘康人寿偿付能力充足率满足监管要求,但处于寿险公司中下游位置,为更好匹配经营发展,增资或为必然之路。

值得一提的是,蓝鲸保险也注意到弘康人寿较为“独特”的保费结构。

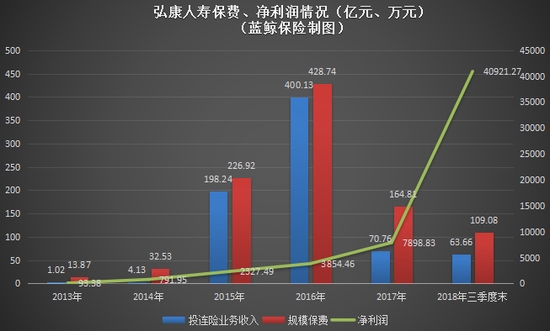

作为年轻的保险公司,弘康人寿打破寿险公司盈利周期较长的常规模式。成立当年,弘康人寿净亏损877.76万元,次年,即2013年,弘康人寿扭亏为盈,实现94.38万元的净利润,此后,亦保持持续盈利状态,且增速明显。

而背后,投连险业务贡献颇大。2015年,弘康人寿进入业务快速发展期,规模保费从上年度的32.53亿元“飞跃”至226.92亿元,同比增幅597.57%,其中,投连险业务从4.13亿元激增至198.24亿元。从占比来看,2015、2016年,投连险业务占规模保费的比重分别达到87.36%、93.33%,原保费占比压缩。

弘康人寿保费、净利润情况(亿元、万元)

由于部分万能险、投连险等中短期存续产品潜藏风险较高,监管也加强管制,包括出台《关于规范人身保险公司产品开发设计行为的通知》,从源头治理,险企也纷纷调整业务结构。

2017年,弘康人寿投连险业务占比下降至42.93%,全年规模保费同比缩6成。而规模保费的较大幅度下滑,或也为弘康人寿在2018年重新“加码”投连险业务埋下伏笔, 截止2018年11月,占比回升至53.54%。

再来看营销渠道,目前,弘康人寿未开设传统个险渠道,更多依赖互联网渠道,通过自建平台,与第三方平台(如小米、京东、苏宁)合作等展业。

“从弘康人寿的业务来看,主要可分为保障型和理财型业务,但更多集中在理财型业务”,一位业内人士对蓝鲸保险分析称,由于投连险对资本金要求较低,且不需要像万能险一样保障收益,对险企而言,在业务开展时具有相对优势。弘康人寿主要是早期抓住互联网理财型保险的红利,但随着红利的消退,也需在保障型产品发力,实现持续发展。

从消费者角度来看,投连险保障功能相对较低,更适合流动性需求适中、有能力且愿意承受较高程度风险,以获得可能高于市场平均收益水平回报的投保人。

“自然存在投资风险”,北京工商大学保险研究中心主任王绪瑾说道,由于资本市场具有不稳定性,且投连险无最低投资回报限制,购买还需谨慎,对险企而言,也面临退保风险等。

“这一业务模式对中小寿险公司具有一定的借鉴意义”,在宋清辉看来,中小险企可适度在投连险业务发展,但其也提醒称,对弘康人寿而言,“未来需要注意,不要过多地依赖第三方平台,苦练‘内功’十分必要”。

“不具备当时的进入环境”,徐昱琛则持有不太一样的观点,在其看来,早期市场存在较为优质的底层资产,支持投资端,另一方面,目前第三方平台纷纷涉水保险,险企想与之搭建良好的合作关系或形成利益共同体,需要时间培育,短期内难以见效。

关键词:

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...