银保监会:鼓励险资增持上市公司股票 维护资本市场稳定

中国银保监会新闻发言人肖远企昨日接受媒体采访时表示,为更好发挥保险公司机构投资者作用,维护上市公司和资本市场稳定健康发展,银保监会鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券,拓宽专项产品投资范围,加大专项产品落地力度。

为了鼓励险资加速入市,银保监会推出两项举措:一是支持保险公司开展价值投资、长期投资,研究推进保险公司长期持有股票的资产负债管理监管评价机制;二是对于保险资金一般股票和重大股票投资等,依法合规加快有关备案、核准工作。

一直以来,对于重资产属性较强的保险业来说,资产负债管理是决定命运的关键准绳。2018年3月下发的《保险资产负债管理监管规则(1-5号)》明确从期限结构、成本收益和现金流等角度,全方位评估保险公司资产负债匹配状况,有效识别和计量资产负债错配风险。如期限结构匹配衡量现金流在期限结构上的匹配程度,控制错配带来的不利影响。

此外,保险资金一般股票和重大股票投资有明确的备案期限。2017年初下发的《关于进一步加强保险资金股票投资监管有关事项的通知》中规定,保险机构应当在达到重大股票投资标准且按照证券监管法规要求,信息披露义务人公告后5个工作日内,向监管机构报送相关备案材料;同时,监管机构对保险机构提交的事后备案材料进行审查,并在要件齐备后15个工作日内反馈备案意见。保险机构在获得备案意见或书面核准文件前,不得继续增持该上市公司股票。

为有序化解股权质押风险、为优质上市公司及其股东提供长期资金支持,肖远企表示,在已出台保险资产管理公司专项产品政策的基础上,银保监会还将适当拓宽专项产品投资范围,在依法合规和风险可控的前提下,允许专项产品通过券商资产管理计划和信托计划,化解股票质押流动性风险,更好地发挥相关机构的专业与项目资源优势,加快专项产品落地进程,吸引更多保险资金以多种方式参与资本市场投资。

事实上,自去年10月25日银保监会发布《关于保险资产管理公司设立专项产品有关事项的通知》,允许保险资管公司设立专项产品参与化解上市公司股票质押流动性风险后,各保险资管公司便迅速着手落实。最新数据显示,已有国寿资产等10家保险资产管理公司完成专项产品的设立前登记,目标规模合计1160亿元。其中,5单专项产品已经落地,完成投资约22亿元。

业内人士表示,银保监会鼓励险资增持优质上市公司股票和债券等措施,有利于增加股市长期资金,提振市场信心,同时有利于提高险资预期收益率,可谓一举两得。

【分析解读】

超重磅!银保监刚发话:鼓励险资买A股 万亿巨资“抄底”?5大要点全解读

银保监会传来大消息,鼓励保险资金增持上市公司股票,维护资本市场稳定。

银保监会:鼓励保险资金增持上市公司股票

银保监会官网显示,中国银保监会新闻发言人肖远企接受金融时报记者采访时表示,为更好发挥保险公司机构投资者作用,维护上市公司和资本市场稳定健康发展,银保监会对保险公司有以下举措:

要点1:鼓励增持A股

1、鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券。

解读:保险公司很有钱,投资股市的总体比例偏低,这次银保监会发话后,保险公司有望大举增加A股投资。

2017年年底保险资金运用余额就有近15万亿,银行存款+债券投资占比近50%,股票和基金(扣除货币)占比仅为12.3%,约为1.84万亿元。业内估算的保险公司实际对应A股的直接投资在1万亿多一些,保监会前几年多次提升保险投资股票基金比例上线,从20%到25%,再到2014年新规中的不高于30%,险资实际投资比例才只有12.3%,还有很大的上升空间,就是比例调过1倍,也不到25%。

要点2:拓展专项产品投资范围

2、拓宽专项产品投资范围,加大专项产品落地力度。

解读:银保监会此次表态要拓宽专项产品投资范围,为了增加保险公司的上市公司投资,增加了新的渠道,有更多的专项产品未来可以投资于上市公司股票。

要点3:支持保险公司长期价值投资

3、支持保险公司开展价值投资、长期投资,研究推进保险公司长期持有股票的资产负债管理监管评价机制。

解读:前几年出现了一些保险公司短炒股票、密集举牌上市公司的问题,影响了一些上市公司的经营。这一次银保监会的表态,提出了价值投资、长期投资的理念,也就是希望保险公司能够放长线,进行长期价值投资,这样有利于A股市场蓝筹股的未来表现。

要点4:该备案的要备案,该核准的要核准

4、对于保险资金一般股票和重大股票投资等,依法合规加快有关备案、核准工作。

解读:几年前发生过“宝万之争”事件,对股市和保险行业也产生了很大的影响。这次银保监会的表态,特别强调了依法合规问题,特别是其中提到的“保险资金重大股票投资”的问题,以后险资的股票投资,改备案的要备案,该核准的要核准。

要点5:允许通过券商信托,化解股票质押风险

5、在已出台保险资产管理公司专项产品政策的基础上,适当拓宽专项产品投资范围,在依法合规和风险可控的前提下,允许专项产品通过券商资产管理计划和信托计划,化解股票质押流动性风险,更好地发挥相关机构的专业与项目资源优势,加快专项产品落地进程,吸引更多保险资金以多种方式参与资本市场投资。

解读:股票质押的流动性风险化解,仍是目前A股的热点问题,券商资管和信托计划目前缺乏足够的资金,保险公司是大金主,银保监会表态支持后,有望大大加快券商资管和信托计划的产品募集,更好滴支持股票质押流动性风险化解。

险资早已出手

通威股份2018年11月30日晚间公告,国寿资产通过“国寿资产-凤凰系列专项产品”账户,以大宗交易形式,购买公司股份7397.63万股,占总股本1.91%。“国寿资产-凤凰系列专项产品”作为保险行业首只参与化解股票质押风险专项产品10月29日宣布成立,目标规模达200亿。

国寿资产表示,未来12个月没有增持计划,此次增持是看好公司潜力,也是落实《关于保险资产管理公司设立专项产品有关事项的通知》精神。除此之外,太平资产、人保资产、阳光资产、新华资产等险资也分别宣布成立专项纾困产品,累计合计规模已逾860亿元。

另外,2018年12月,据中国保险行业协会信息披露,华夏人寿举牌海航旗下上市公司凯撒旅游。

根据凯撒旅游公告,目前相关股份已完成过户登记。与此同时,此次交易涉及的转让方所持股份也得以解除质押。(来源:中国基金报)

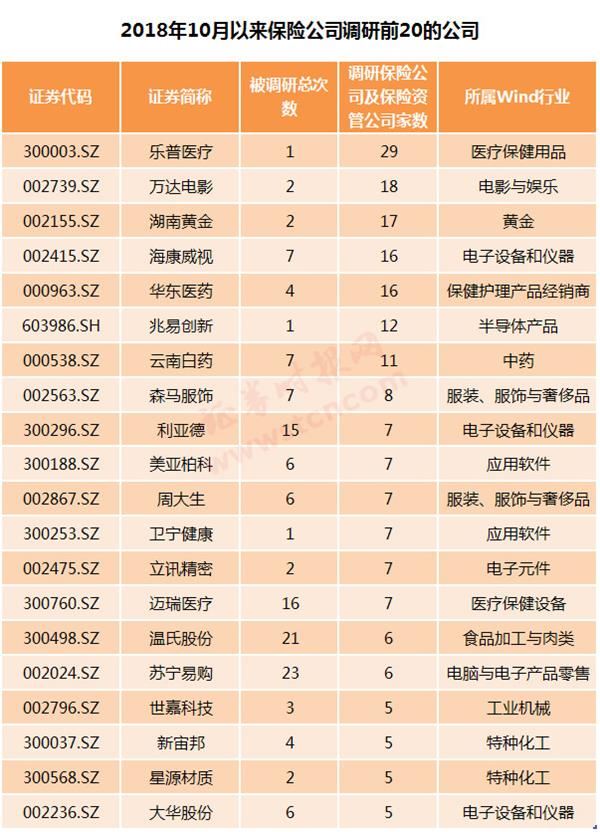

去年10月以来保险机构密集调研上市公司(附名单)

今日,银保监会新闻发言人表示,鼓励险资增持股票维稳市场。实际上,自去年10月银保监会密集发布政策鼓励险资投资上市公司股权以来,保险机构就在密集调研上市公司,涉及乐普医疗、万达电影、海康威视、华东医院、兆易创新等公司。

关键词:

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...