开门红季寿险原保费下滑近两成 这些险企用万能险稳现金流

图片来源:视觉中国

随着银保监会披露前3月保险业经营数据,今年险企开门红表现一览无余。不出市场预料,寿险公司原保费收入同比下滑,一季度实现原保费收入10993.96亿元,同比下降16.82%。

与往年开门红原保费普遍高增长不同,今年开门红原保费收入的下滑主要受监管新规保监134号文的影响,过去开门红畅销的“快返年金”产品停售,合规新产品销售难度大幅增加;同时叠加金融市场长短端利率快速上行影响,开门红产品相对银行理财产品竞争力下降,影响保费收入。

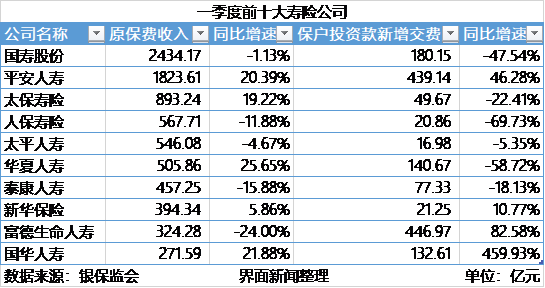

界面新闻整理出了原保费收入前十名的寿险公司,与2月份的名单相比,新华保险上升1名与富德生命人寿对调,其他公司名次无变化。国寿股份仍然稳坐龙头宝座,比平安人寿多出600多亿原保费收入,但是增速同比略微下滑1.13%。

增速上看,华夏人寿、平安人寿、国华人寿增速居前,都在20%以上。华夏人寿近两年加大了个险队伍建设,同时去年基数相对较低,今年增速较高;平安人寿新单业务受影响相对较小,同时依靠续期业务拉动,实现同比高增长。国华人寿去年以来一直保持保费收入高增长,不过其对银保渠道的依赖仍然较重。

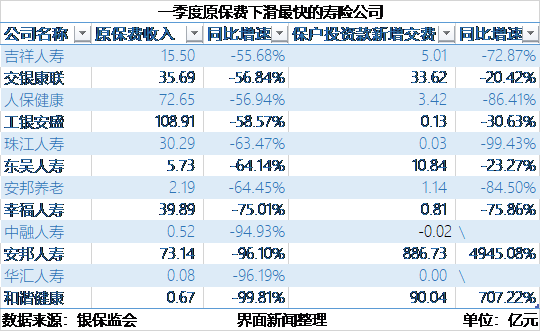

不是每个公司都能应对行业环境变化带来的影响,上表这12家公司就在变化中失守,原保费收入同比下滑50%以上。其中和谐健康、安邦人寿、华汇人寿和中融人寿下滑幅度都在90%以上。华汇人寿业务急速缩水或跟内部股权问题有关,公司股权纠纷问题持续几年始终未得到解决。中融人寿去年刚恢复业务,尚没有做好应对政策环境变化的准备。

下滑最快的公司里包含了两家银行系险企,工银安盛和交银康联,分别同比下滑58.57%、56.84%。其实这是银行系险企在新政策环境下的一个缩影,保监134号文实施之后,过去适合银行渠道销售的快返年金产品被停售,替代产品的缴费期限延长,保障属性增强,更不适合注重收益率和变现能力的银行客户,银行系以及以银保渠道为主的寿险公司保费收入普遍受影响。

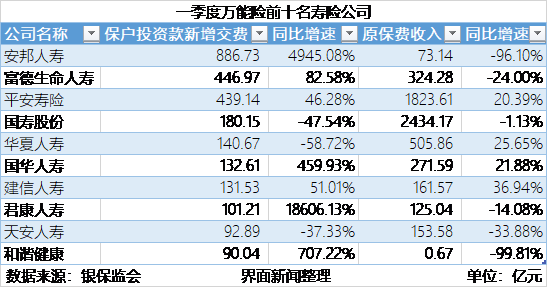

原保费收入下滑意味着现金流入的减少,为了应对现金流风险,一些公司重新加大万能险销售。界面新闻整理出了前十大万能险业务公司,大型险企里平安寿险和国寿股份也在列,不过万能险业务规模占总保费规模较小,属于合理的业务结构。

安邦人寿今年万能险业务力度最大,同比增长49倍至887亿元。“这是公司为了应对现金流风险的无奈之举,前几年安邦人寿销售了大量的中短存续期理财型产品,今年是兑付和退保的高峰期,原保费卖不出,只能重启万能险业务应对现金流风险。对于万能险业务占整体业务占比监管是有要求的,一季度卖了很多,后期应该不会继续大增长了”,一位资管人士分析。

还有11家公司万能险业务增长也很快,都在50%以上。仔细分析来看,普遍是过去万能险销售比较猛的公司,今年在兑付和退保压力之下,面对着比较大的现金流压力,不得不加大万能险业务稳定现金流。但长远来看,万能险业务不可能再作为险企的主要业务收入来源,发展传统保障型业务是新监管环境之下的必走之路。

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...