安盛保险遭声讨:200名投保人总损失4亿港币

“200位香港安盛的客户,被欺骗4亿港币”、“安盛保险,血本无归”、“投保香港安盛(AXA)保险血本无归!向安盛讨回公道!”投资者们在中国香港的街头拉起了横幅。据了解,投连险“爆雷”事件共涉及200多位投资人,损失高达4亿元港币!折合人民币近3.54亿元!

夏至未至,30℃,香港的天气阴晴不定的交替着,倒是映衬了赵先生一行数人的心情。

赵先生告诉新浪财经,“有当地的相关人士想帮我们和安盛方面进行协商,争取一些赔偿,原定5月31日能有消息,后无疾而终,所以我们才出此下策(站街拉条幅)。”

图:投资人在香港街头

赵先生等人是安盛香港一款叫做“EVOLUTION”的投连险产品”的投资者。2018年年中的某天该产品净值一夜归零。他们从新加坡、马来西亚、中国大陆赶到中国香港讨要说法。

然而,事已至此,谁来埋单?

200名投保人总损失4亿港币

投保人落款竟是他人“代签”

对绝大部分人来讲,保险产品爆雷账户清空的经历,可能是头一遭!

根据赵先生描述,几年前,他们从不同中介公司购买一款叫做“EVOLUTION”的投连险产品,三四年的投资不仅一夜间亏光,还倒欠安盛公司一笔巨额的管理费。

那么,受害人到底买的是一款什么样的产品?

安盛香港有一款投连险产品“EVOLUTION”,投保人可以在多个投资品种中进行选择。其中有一支基金,叫做“Hong Kong Investment Fund SP”(香港投资基金,简称“HKIF”)由于出现了严重的“违约”,致使选择了该基金的客户账户价值一夜暴跌了95%。约200名投保人的总损失高达4亿港币。

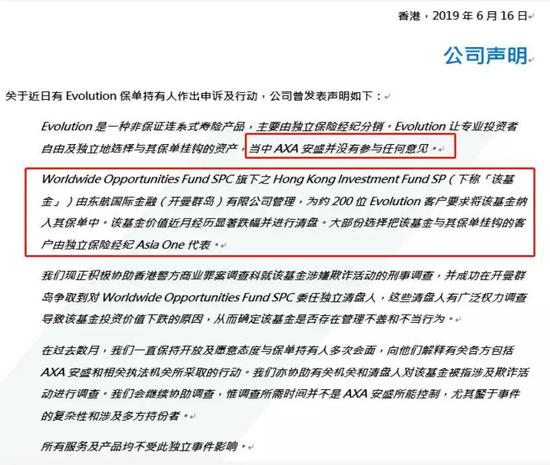

虽然受害人将矛头直指安盛,但安盛在发布的声明中认为,清盘基金的责任方在于基金的管理公司、以及宣传误导的保险经纪公司。

图:安盛官网

据安盛的表述,Evolution主要由独立保险经纪分销,在销售时安盛也没有向投资者提供任何参考意见。安盛方面怀疑,上述基金有可能涉及欺诈,目前香港警方已介入调查,在警方得出结论之前,安盛也无法给出明确答案。

总结起来,安盛喊冤他们只是提供方,不负责实际运营,而且事前也签署了风险自负协议,直接把锅甩给了第三方机构,把自己撇得干干净净。

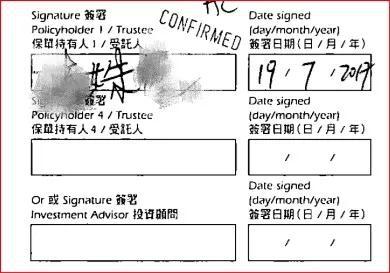

不过,赵先生等投资者对安盛的回应并不认可。“首先,我们从来都没有签过任何风险自负协议的文件,对方出示‘签字’的文件是伪造的,大陆是用简化字,香港用繁体字,写字习惯这差别太大了。而且我们投资人签合同的地方是香港安盛的办公室,安盛对这些都是知情的”

图:伪造签名图:投资者亲笔签名

该保险另一投资者王女士告诉新浪财经,“2018年2月24日,我寄出退保申请到安盛公司,却被各种理由拖延退保:理由1、基金公司通知在1月31日截止了退保申请;理由 2 、以我的保单不是正本一再的拖延退保后又说我的保单是正本!这让人很奇怪,保单究竟有几个版本?安盛公司自己的保单都怀疑不是正本吗?”

四道防火墙防不住一个“雷”

投连险到底是何方神圣?

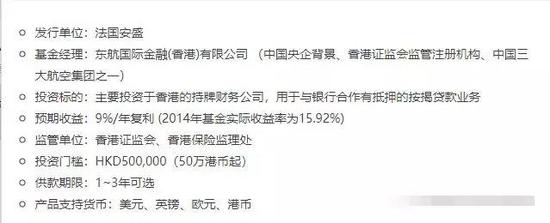

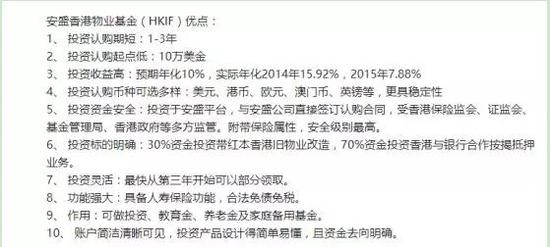

据PPT宣传材料,2015年,前述保险经纪公司(AsiaOne)曾向内地客户宣传过该产品的高收益率。

赵先生回忆称,在路演和推介会上,该PPT中还特别介绍了EVOLUTION旗下的基金HKIF,即目前违约基金的投资标的为“香港银行业按揭业务延伸”、和“收购及改造有潜质的物业”。该基金自2013年1月成立以来的投资收益率为15.92%,历史年化收益达9%。

图:投资人提供

赵先生表示,在2013年的时段,“历史年化收益达9%”的数值根本不算高,大陆还有很多高净值(年化收益率10%)的投资产品。

那么,投连险到底是什么类型的保险产品?

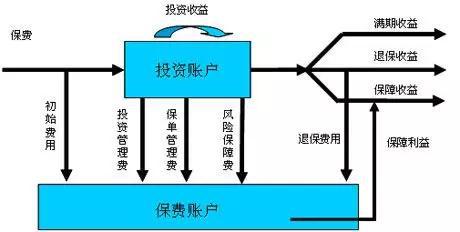

在这维权案例中,投连险即“非保证连系式寿险产品”,该险种在2000年左右被引入中国内地,因为兼顾保险和投资,迎合了中国投保人既要保障又要赚钱的心理,但由投保人完全承担其中的投资风险。

按照产品设计方式分,投连险也是人身保险的一种,不过特点是能享有保险机构专业投资人运作投连险获得的超额收益。

在该产品的运作模式上,投连险是把保费分为两个部分:一部分用于购买保障;另一部分进入投资账户。在投资账户部分,投连险同一个险种旗下设立多个投资账户,投保人可以按照自身的风险承受能力和投资需要,自行选择和转换不同的账户类型。

该账户区别主要反映在投资领域(如基金、股票、期货、银行存款)账户资金投资比例不同,导致账户收益和风险存在差异,有利于满足投保人的不同投资选择。

图:网络

只是,在这款连投险保险中,投资账户里的资金“投资失利”了!

新浪财经注意到,在推介的PPT中,发行单位是法国安盛,基金经理却成为东航国际金融(香港)有限公司。

有市场分析人士贝先生告诉新浪财经,“这款是定制化投连产品,需要客户是专业投资者,800万以上金融资产才能有资格购买。投什么不是安盛说了算,而是销售的公司说了算,香港安盛更类似一种通道。”

“这款投连险,可以投资非标准化产品,比如某私募公司发了一款产品X,合法合规,怎样才能卖掉呢?如果能让客户通过安盛来买这款私募产品,客户一定买,客户会认为这是安盛自己发的产品。”贝先生称。

此外,赵先生还提出了另一问题,“这款产品需要的投资者资质需持有800万以上金融资产,我们这个维权组里投20万的人也有好几个,难道安盛收到款项时不会产生疑问么?”

图:知乎

另一基金从业人士李先生表示,“HKIF的投资特点是账户清晰可见,投资产品设计的简单易懂,且资金去向明确。核心点是要看资金变更投向后,是否进行信息披露。”

这场“爆雷”事件中,有提供投连险的香港安盛保险、有推广销售投连险的资产管理公司、有管理投连险挂钩基金的金融公司、有买了投连险的投资人(即投连险的投保人),四方角色制衡下无异于四个防火墙,可终究是没防住这个“雷”。

雪崩背后没有一片雪花无辜

海外投保险理应谨慎再谨慎

消费者在投连险上吃过的亏,已经不止这一次了。

早在2008年,生命人寿天津退保,海康人寿山东退保事件,再现了当初平安投连退保风波。对此,监管也是加大了对投连险的监管力度,那之后很多保险公司停止销售投连险。究其原因,主要还是销售投连险时,对消费者误导问题。

与其他分红险,万能险不同,投连险没有最低保证利率,也就是说投资人有可能获得丰厚的投资收益,也有可能因为投资失利导致本金损失,血本无归。

“在向投资者推荐、介绍投连险时,需要明确告知,但很多投保人是在市场过热的时候跟风进入的,或被演示利率所蒙蔽,导致风险意识不足,就会出现无法承受的亏损。”保险从业人士刘先生称。

近年来,去香港买保险成了富裕人群的一种新风尚。2018年,由内地访客带来的新造保单保费为476亿港元,占香港个人业务总新造保单保费的29.4%。但赴港买保险,真的那么好吗?

“香港金融市场产品丰富也复杂,保险条款设计也和内地存在很大的不同。购买产品的时候要有风险意识。如果以按以往内地的投保习惯,很可能会得不偿失。”刘先生称。

在去年举办的第十届陆家嘴论坛上,银保监会主席郭树清曾告诫投资者:“高收益意味着高风险,收益率超过6%就要打问号,超过8%就很危险,10%以上就要准备损失全部本金。”

2016年4月,原保监会在网站上也曾发布内地居民赴港购买保险的风险提示称,香港保单不受大陆法律保护。

内地居民投保香港保单,需亲赴香港投保并签署相关保险合同。如在境内投保香港保单,则属于非法的“地下保单”,既不受大陆法律保护,也不受香港法律保护,存在汇率风险和外汇政策风险。保单收益存在不确定性,保单前期现金价值低,退保损失大。

新浪财经提示,不论香港保险还是大陆保险,都是风险管理和资产配置的工具,工具本身并没有对错,销售过程是否合规、是否专业才是最关键的。选购时要结合家庭需求和财务状况,经过专业的测评和分析,合理配置。切勿接受不经需求分析和风险提示的推销。

(文中赵先生、王女士均为化名)

(文/张正一)

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...