A股市场呈现极致的大分化格局 “小票”的未来在哪里?

前言:A股市场呈现极致的大分化格局,龙头不断突破新高的同时,大量的小市值个股却在创下历史新低。为何“小票”会经历前所未有的熊市?历史上海外市场“小票”表现如何?“小票”是否还有未来?详见报告。

报告正文

一、“小票”的熊市

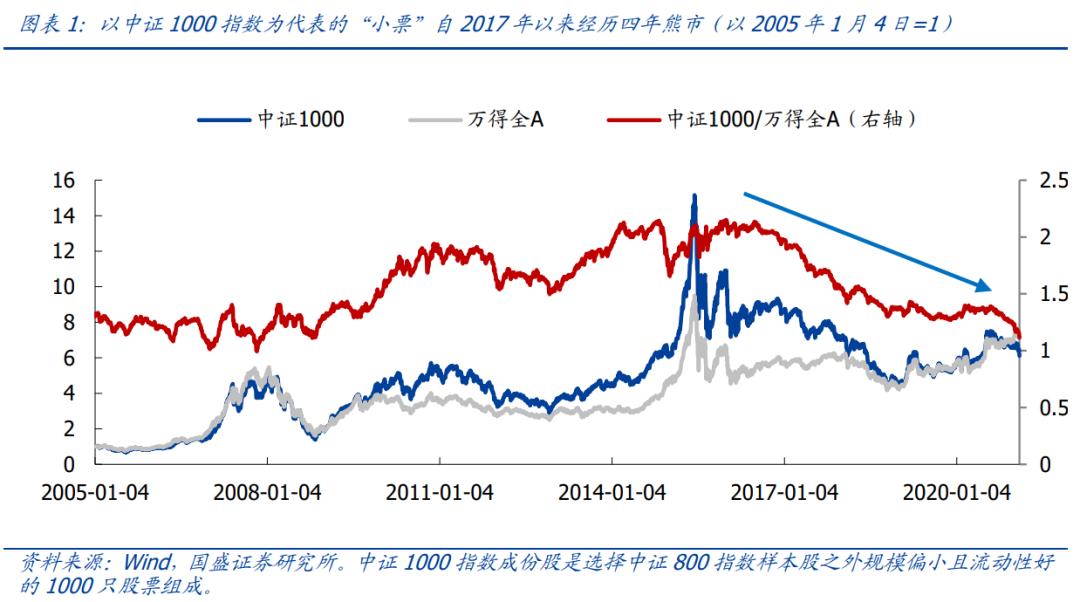

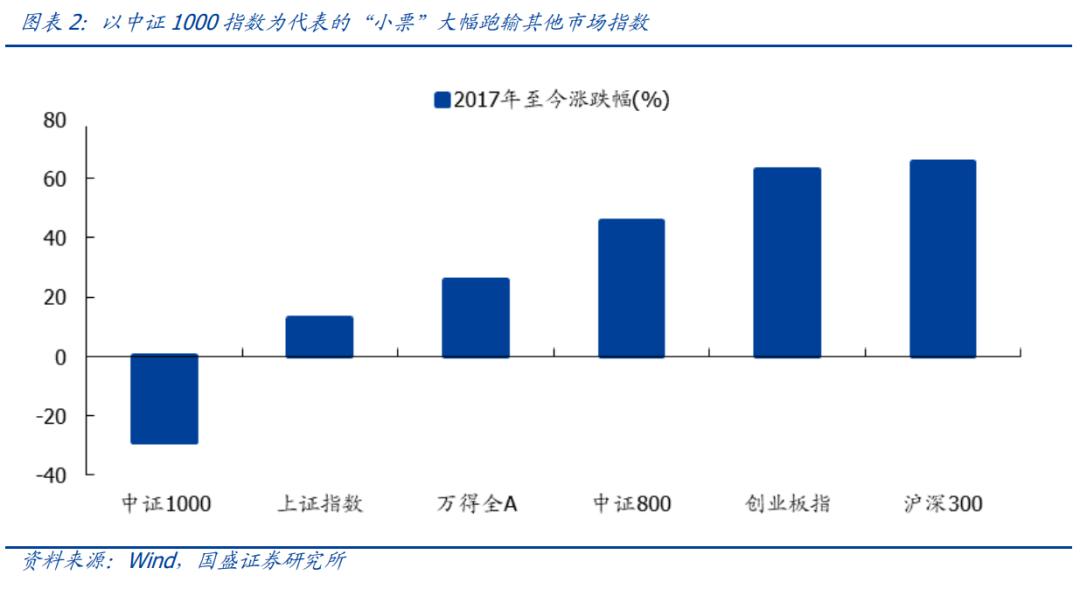

“小票”经历四年漫长熊市,这在A股历史上从未出现过。以中证1000为代表的“小票”自2017年以来相对万得全A的收益率持续下行。2017年至今以沪深300、中证800代表的“大票”上涨66%、46%,以创业板指为代表的“成长”上涨63%,以万得全A、上证综指为代表的“大盘”也上涨26%、13%,而唯有以中证1000为代表的“小票”大幅下跌了29%,大幅跑输市场、更远远跑输“大票”。“小票”四年熊市期间相对收益单边下跌,这从2005年中证1000指数诞生以来从未出现过,2005-2016年十二年“小票”行情已经终结。

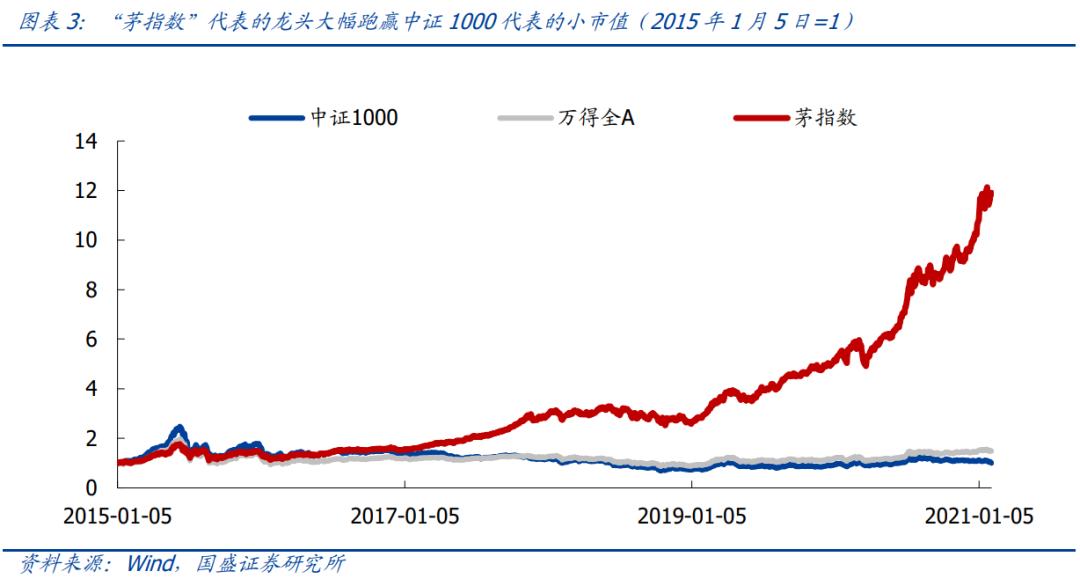

与此“小票”熊市截然不同,A股“龙头”跑赢时代的序幕已经拉开。除了以沪深300为代表的“大票”外,更为典型的是以茅指数(消费、医药以及科技制造等领域拥有较强成长性及技术实力的35家龙头公司)为代表的龙头,自2017年以后大幅跑赢市场,市场二八分化甚至是一九分化愈演愈烈。2017年至今茅指数上涨680%,跑赢万得全A达600pct。

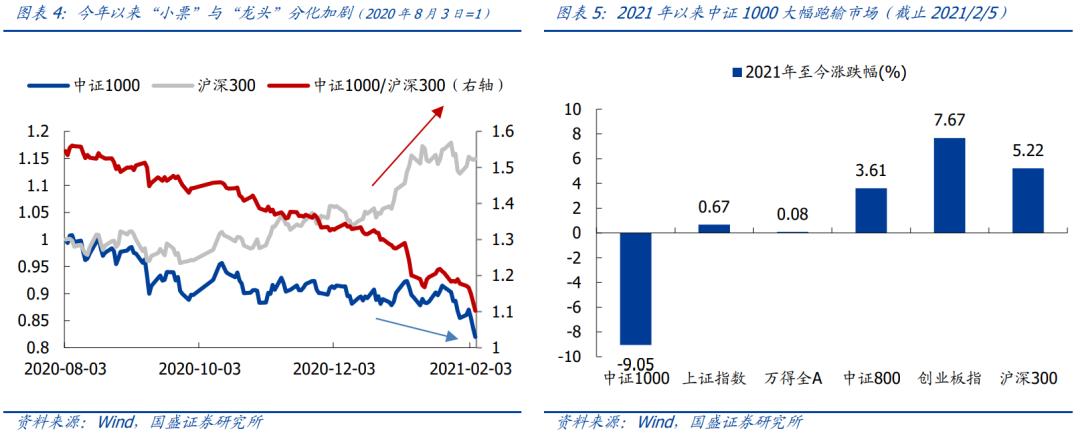

2021年以来,“小票”的熊市与“龙头”的牛市愈演愈烈。开年以来,沪深300、上证综指、创业板指接连突破新高,但“小票”下跌趋势更加严峻。截止2021年2月5日,中证1000下跌9%,大幅跑输市场及龙头。

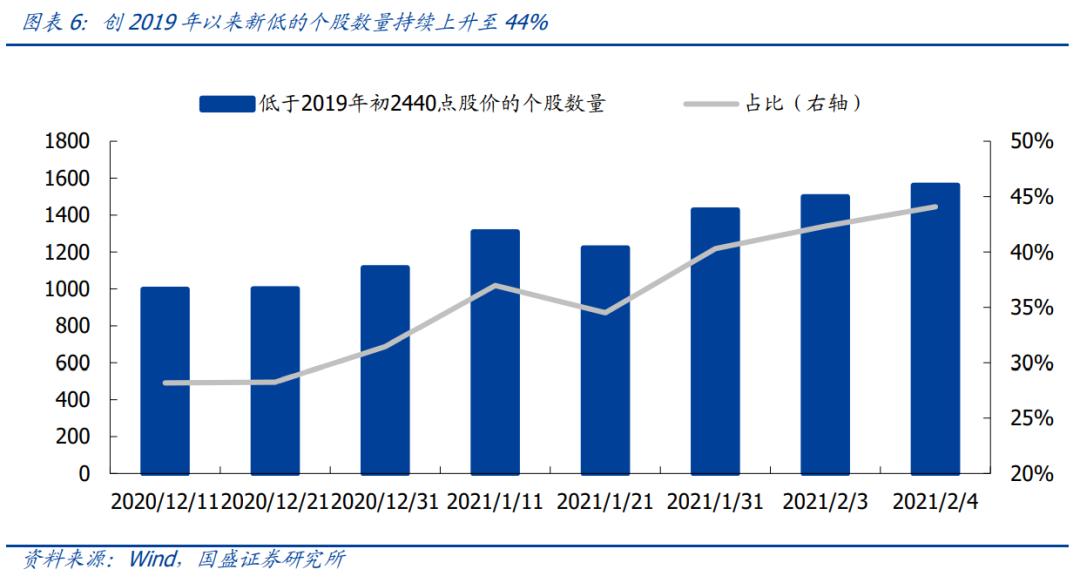

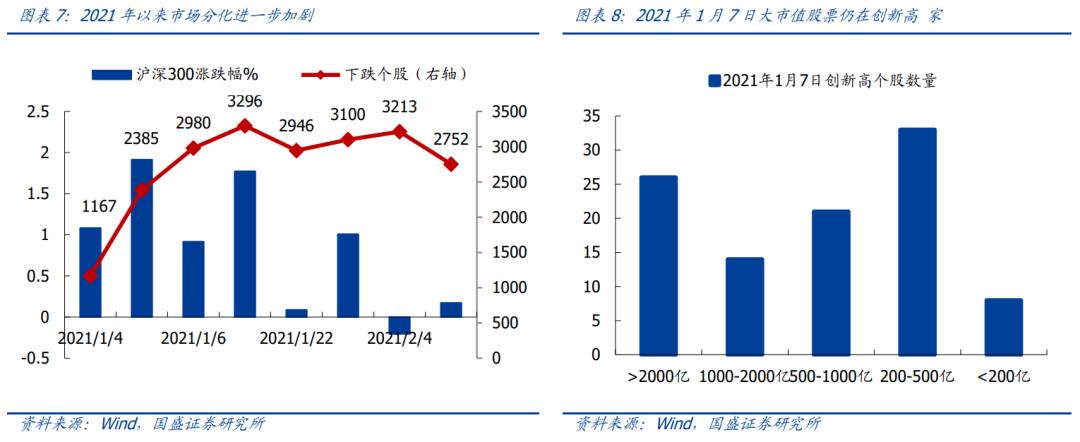

个股角度的对比更加鲜明。2021年以来,股价低于2019年初上证2440点底部的个股数量及占比持续提升,去年12月占比为28%,2月4日占比已经达到44%。以2021年开年首周为例,尽管上证指数、沪深300等主要市场指数在权重股带领下不断创新高,但全市场下跌股票个数从1161只增加至3296只。与此同时,1月7日当天仍有101只个股创历史新高,且集中在各行业龙头个股,超过2000亿市值的超大龙头公司占比达到25%。与龙头大放异彩形成强烈对比,大部分个股跌幅惨重。

二、参考美股,“小票”跑输是常态

1、“小票”长期跑输

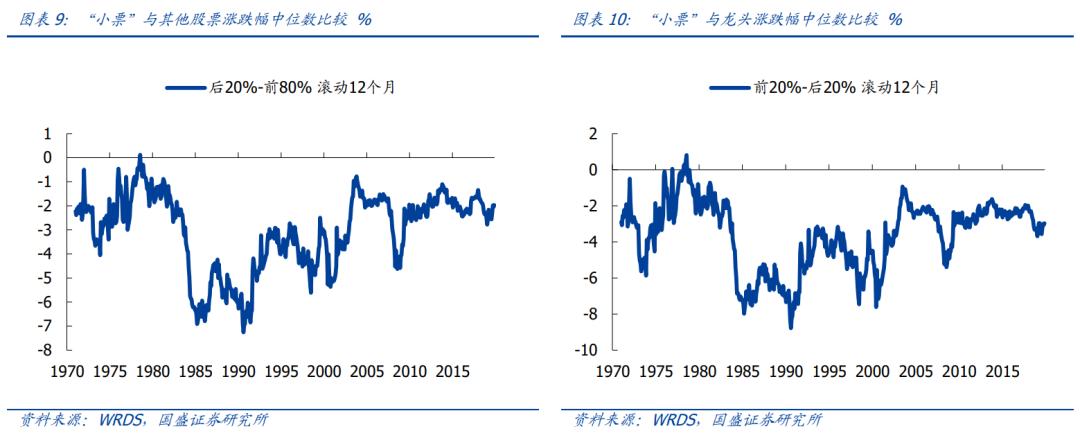

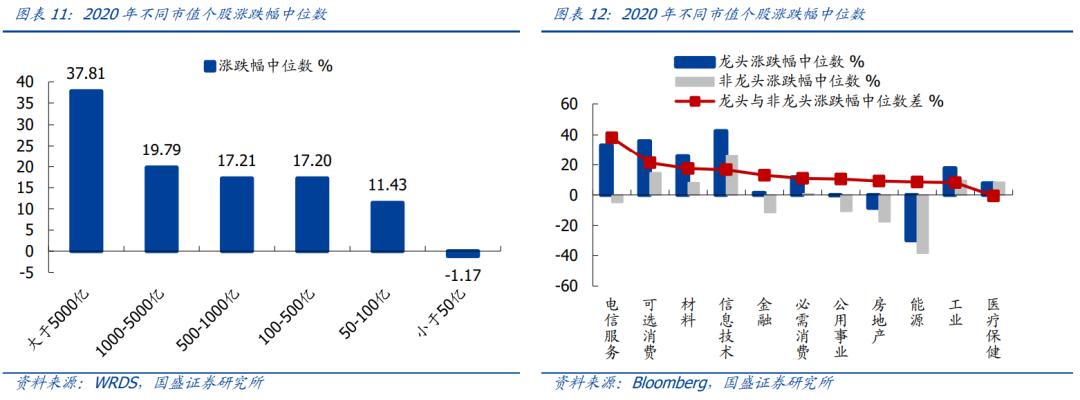

“小票”整体表现弱于龙头,美股龙头跑赢40年。以流通市值后20%代表“小票”,前20%代表龙头。1980年以来“小票”连续40年跑输龙头及非小票。进一步以2020年为例,市值大于5000亿的个股全年涨跌幅中位数录得37.81%,而市值小于50亿的个股全年涨跌幅则收跌1.17%,“小票”大幅跑输。

行业角度亦是如此,各行业“小票”表现也普遍不及龙头。以各行业总市值前20名作为龙头,2020年在全部11个GICS一级行业中,龙头个股的涨跌幅均高于“小票”,尤其是电信服务、可选消费、材料、信息技术等行业。

2、“小票”丧失流动性

“小票”丧失流动性,龙头垄断流动性。1970年以来,流通市值后80%成交占比震荡回落,从此前30%以上下滑至10%以下。从1980年以来,90%的个股仅占据了全市场10%的成交规模,“小票”逐渐遭到市场抛弃。

3、“小票”长期折价

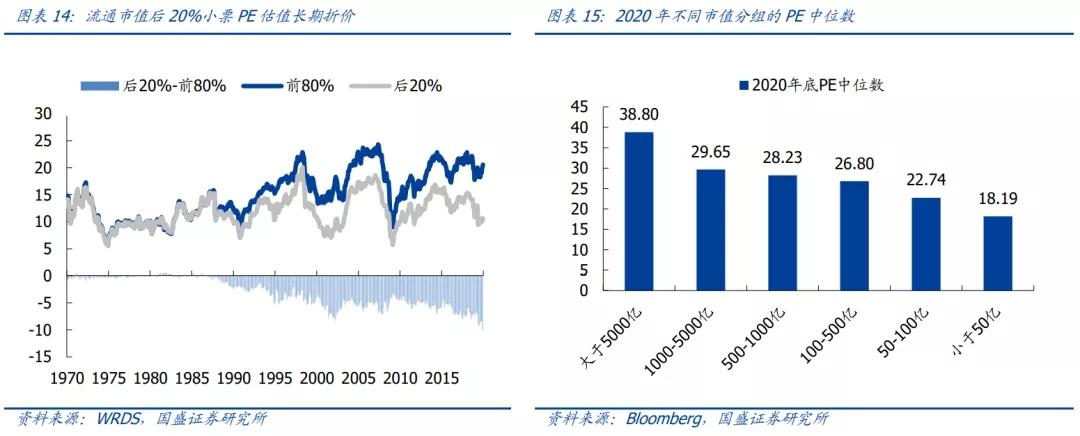

美股“小票”从溢价走向折价,并长期处于折价。1970年以来,美股“小票”相对龙头逐渐从溢价走向折价。自80年代以来,美股“小票”长期处于折价,尤其是1990年以来,美股“小票”越来越便宜。进一步从2020年美股PE水平看,市值越小、估值越低,市值大于5000亿的个股PE中位数达38.80,而市值小于50亿的个股PE仅为18.19,“小票”明显折价。

4、“小票”弱者更弱

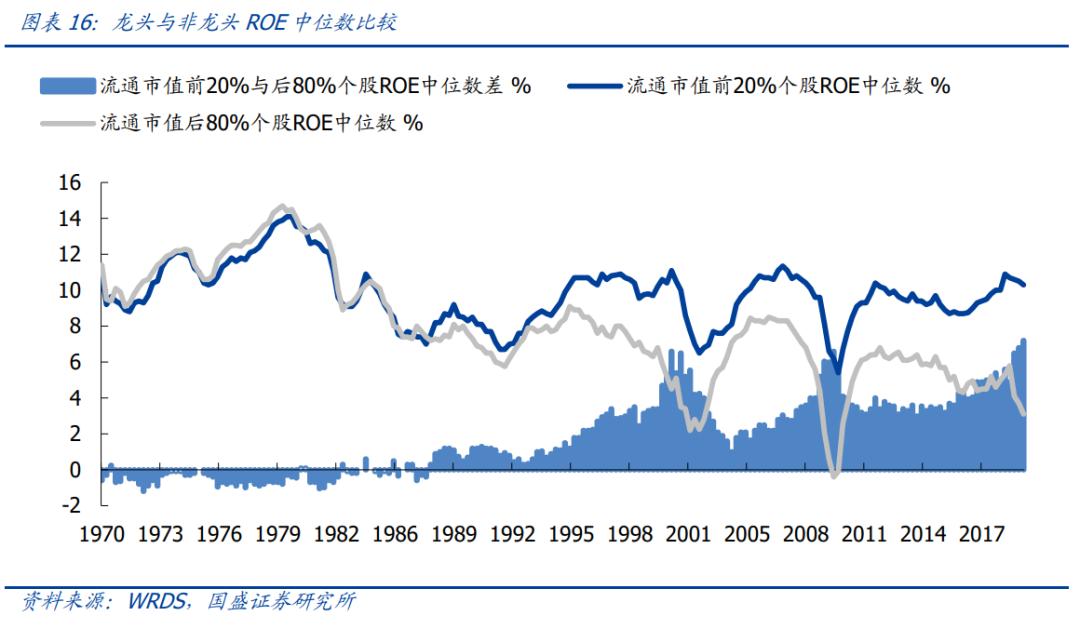

美国经济从增量到存量,“小票”盈利逐渐落后于龙头。经历过战后经济的蓬勃发展,从1970年后美国开始转型,并在1980年后成功完成转型。伴随经济从增量转向存量,马太效应下龙头与非龙头盈利逐渐分化。1980年之后,龙头ROE长期维持在8%上下且波动较小,但非龙头ROE从10%以上逐步下滑至4%中枢,且盈利波动更大。“小票”盈利更差、稳定性更差,成为长期跑输、丧失流动性、长期折价的重要原因。

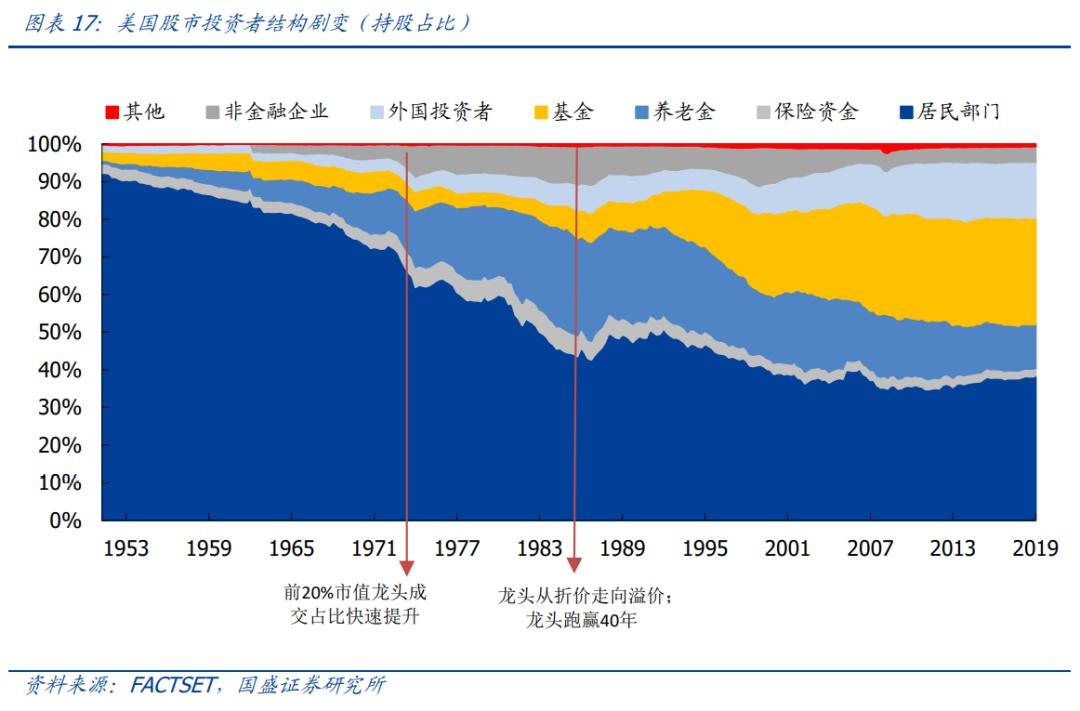

5、美股“小票”跑输背后:机构化的必然趋势

美股“小票”长期跑输、长期折价、逐渐丧失流动性,背后离不开美股机构化时代的浪潮推动。美股机构化从1950年之后开启,最迅速“去散户化”过程发生在1950-1990、1990-2007两个阶段,以养老金和共同基金为代表的机构投资者逐渐占据主导,散户占比从90%以上下滑至40%左右。

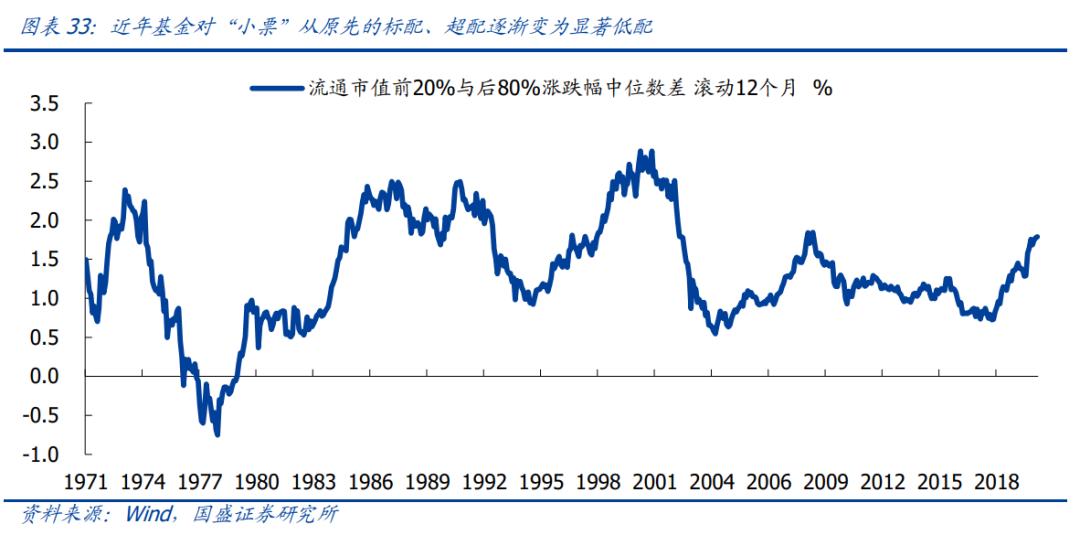

伴随美股机构化的开启,机构资金加速拥抱龙头,散户钟爱的“小票”逐渐被抛弃。随着美国养老金规模进一步壮大、公募基金迅速发展,美股开启快速去散户化时代。1970年以来,随着散户占比的下降,小市值个股的成交占比萎缩,机构投资者取代散户成为市场的主导力量,“以小为美”的审美偏好被“以大为美”取代。

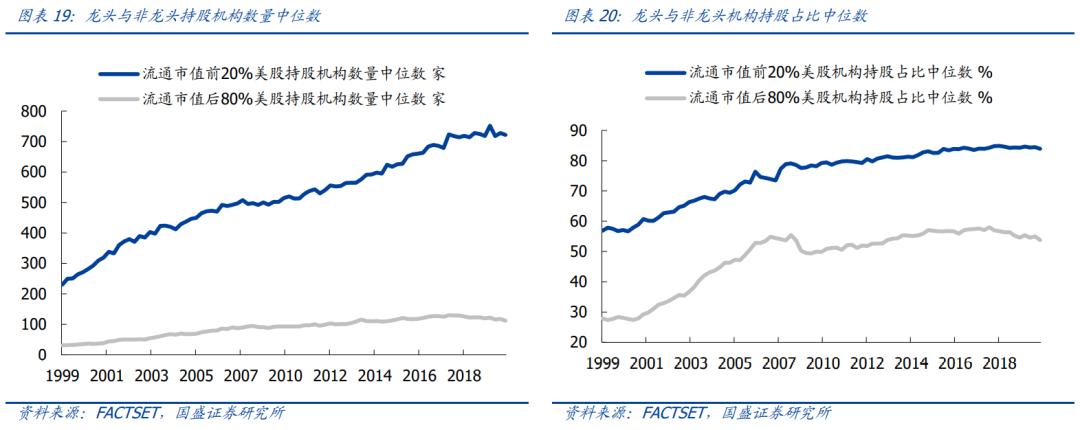

过去20年美股机构投资者进一步拥抱龙头,“小票”与龙头的配置差异显著。

从机构持股数量及占比来看,“小票”持股机构数量中位数水平目前仍仅为100家左右,而龙头持股数量遥遥领先并逐年上升;“小票”机构持股占比为50%以下,但龙头机构持股占比已经达到80%左右。

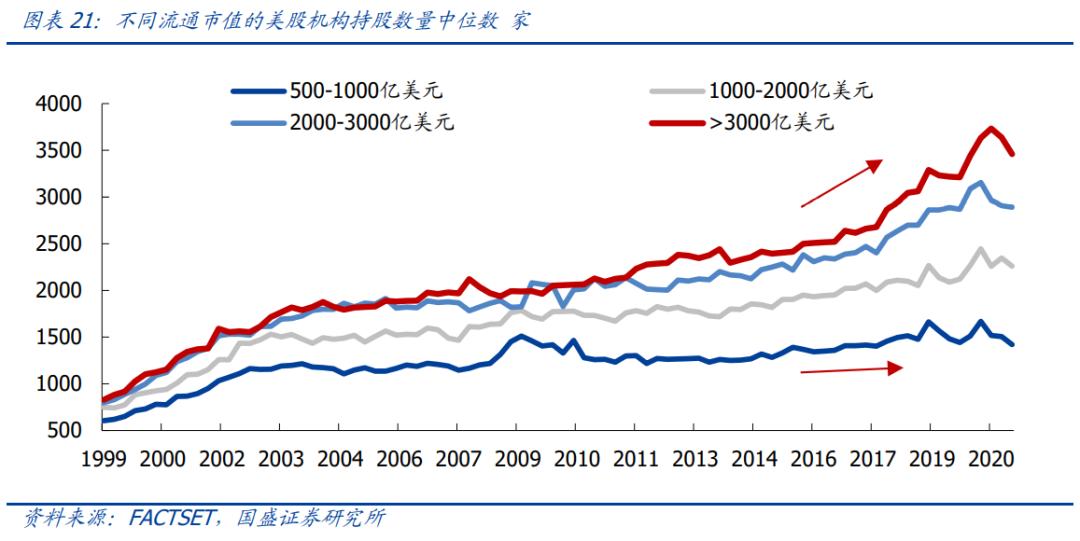

进一步按流通市值分组,流通市值大于3000亿美元、2000-3000亿美元、1000-2000亿美元与500-1000亿美元之间的持股机构数量差距在过去10年中不断扩大,市值越大,持股机构越集中,“小票”机构持股数量增长缓慢。

三、“小票”跑输正在A股重演

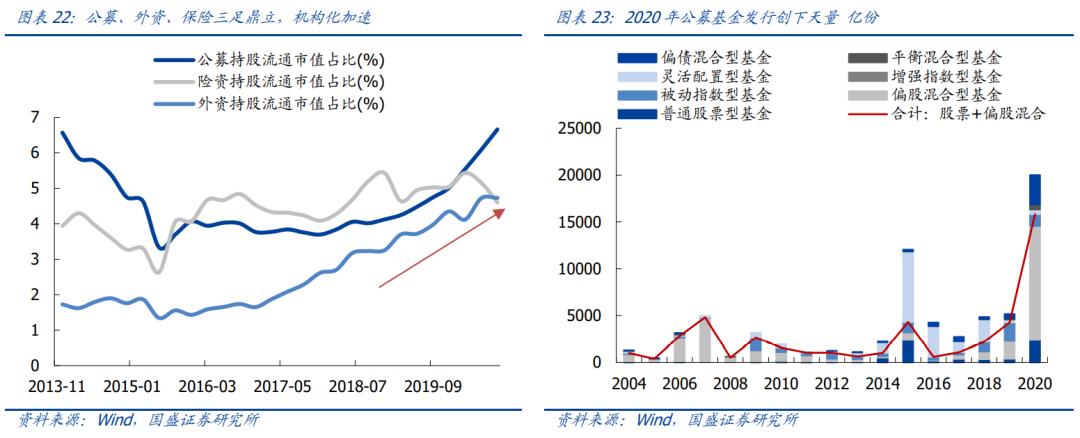

近几年A股机构化加速,以公募基金、外资、保险为代表的机构资金成为市场主要增量资金来源。

一是2017-2019年,外资成为A股市场最重要的增量资金。随着陆港通开通和MSCI落地,境外资金入场明显提速。近几年北上年度净流入在2000-3500亿,截至2020年9月,外资占流通市值比例超过4.73%,成为A股市场第二大机构投资者。

二是2019-2020年,公募接力外资成为A股市场上最重要的增量资金。2020年偏股基金(股票型+混合型)共发行超过2万亿、净流入超过1.6万亿,创下历史最高,超过2016-2019年四年总和。

正如美股80年代前后所经历的,2017年以来机构化进程加速,“小票”跑输、丧失流动性、折价、弱者更弱等一系列变革正在发生。

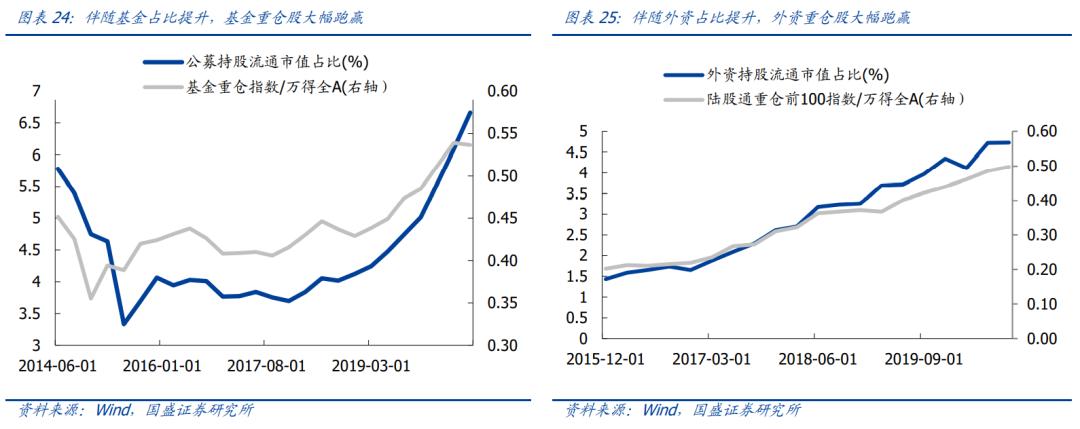

一是外资与公募显著影响了市场的审美偏好,中证1000代表的“小票”大幅跑输,而机构重仓的龙头股大幅跑赢市场。外资占比与陆股通重仓股相对收益高度相关,外资从2017年大幅流入,成为A股市场最重要增量资金,外资重仓龙头持续跑赢。2019年以来基金崛起,成为市场主导资金,基金话语权快速提升,带来基金重仓股大幅跑赢大盘。

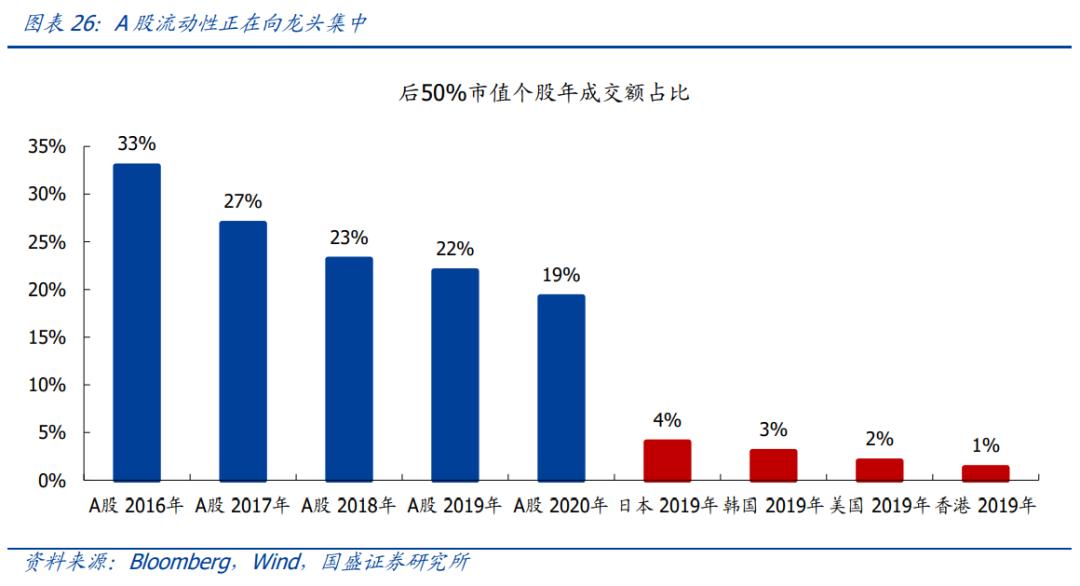

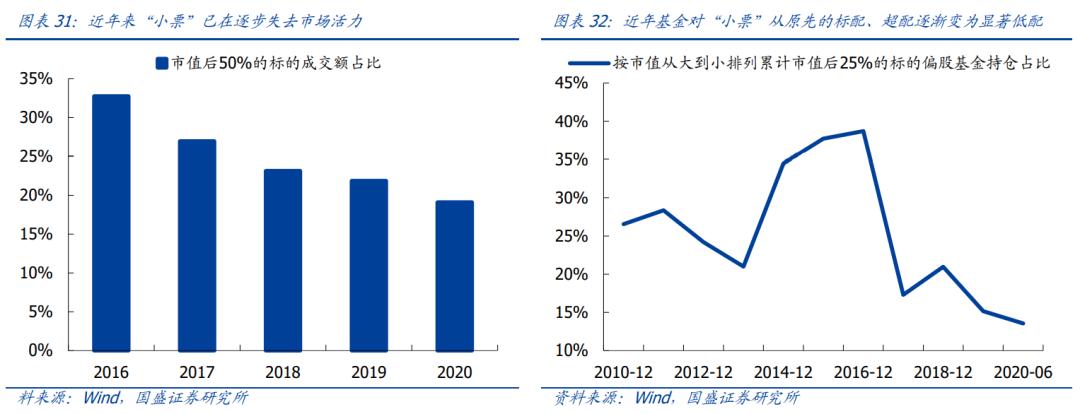

二是 “小票”流动性变差,资金向龙头集中。美日韩港等市场后50%市值个股成交占比不及5%,2020年A股占比仍高达19%,但从2016年以来,“小票”成交占比已经在逐步减小,资金拥抱龙头。

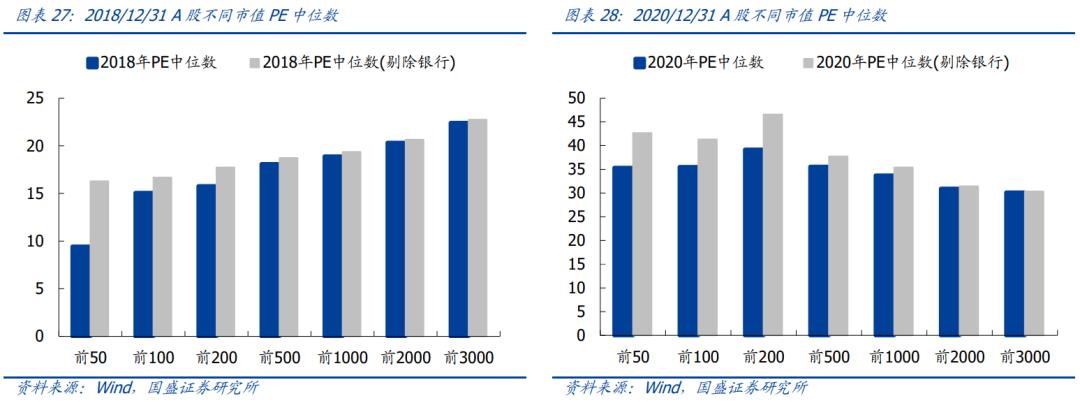

三是“小票”从溢价到折价,龙头从折价到溢价。在2018年,A股个股市值越高,PE估值越低,“小票”存在明显的相对溢价、而龙头折价。而当前龙头溢价已经逐渐修复,除了前50与前100之外,A股总市值前200、1000、2000、3000个股PE中位数逐渐降低,“小票”估值折价、龙头估值溢价。

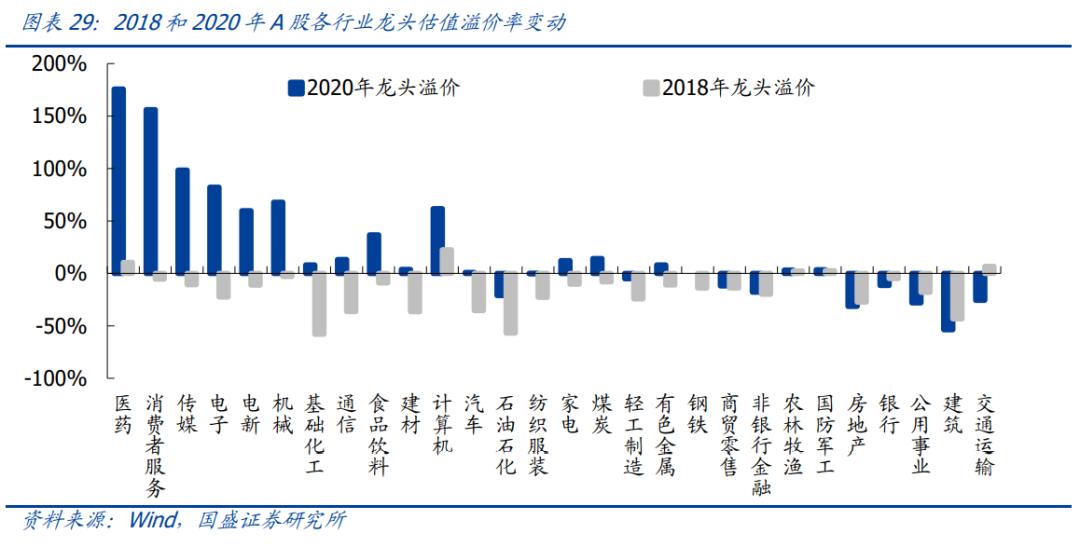

从各行业来看,A股多数行业龙头从明显折价到溢价。以行业总市值前20名代表行业龙头,2018年,对于中信28个行业(剔除综合),仅有计算机、医药、交通运输、国防军工、农林牧渔四个行业的龙头PE高于行业平均,其余行业龙头折价明显。而截至2020年底,已有17个行业取得正的龙头溢价,远多于2018年的5个行业,23个行业龙头溢价产生正向变动,其中消费与成长行业龙头修复较快。

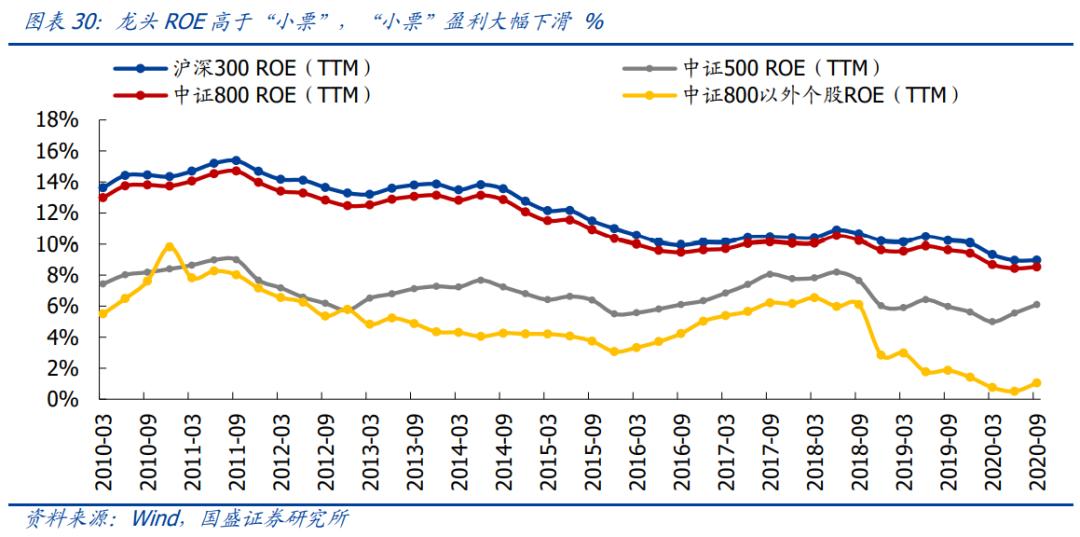

四是“小票”盈利更差,龙头强者恒强,加速机构资金拥抱优质龙头。沪深300、中证800为代表的大票的ROE长期高于中证500为代表的中盘股、高于中证800以外的尾部公司,尤其是在2019年以来,“小票”ROE大幅下行,而龙头ROE相对稳定。外资与公募更加注重盈利,盈利更差的“小票”被逐步抛弃。

四、但“小票”也有未来

“以小为美”的市场风格偏好已经一去不复返。过去A股市场“以小为美”,本质是经济高速发展的增量经济时期,新行业、新公司具备更好的增速或发展前景,叠加市场资金以散户资金为主导、“快进快出”,从而为“炒小”、“炒新”的市场风格提供了肥沃的土壤。

近年来,A股市场“小票”持续“失血”,活力也明显下降。如此现象的背后,一方面是国内经济增长逐步放缓,行业发展格局也从增量走向存量,让大公司、龙头企业的竞争优势凸显。另一方面,随着监管机构持续引导机构资金入市,以公募基金、保险、外资等为代表的机构资金逐步成为市场的主导力量。机构化、价值化之下,重视基本面景气验证、“放长线钓大鱼”也逐步成为市场审美的主流。

龙头跑赢将成为市场的新常态。参考美股,从70年代美国结束战后“黄金时代”进入经济转型期,以及80、90年代分别经历由养老金和共同基金推动的机构化进程以来,可以看到美股龙头长期跑赢:自1970年以来,流通市值前20%的“大票”、“龙头”在绝大多数时间里表现更优。尤其是1980年以来,龙头个股更是连续40年跑赢。而与过去的美股相类似,当前A股市场同样进入到基本面存量博弈、资金面机构化加速的进程中,因此未来很长一个阶段内,A股“龙头”跑赢同样将成为市场的常态。

“小票”也有未来。拥有优秀基本面、景气向上的“真成长”,在经受重重考验之后同样可以脱颖而出。参考美股市场,2010年以来,罗素2000指数成分中常年有占比30%以上的标的能够跑赢标普500指数。对于罗素2000指数成分中上市时间超过3年的标的,3年累计收益跑赢标普500指数的占比更在40%左右,其中连续3年跑赢的占比也在8%左右。因此,展望未来,尽管A股市场已走上机构化、价值化之路,“以小为美”的市场风格偏好已经一去不复返,而“龙头”跑赢更将成为未来很长时期内市场的常态。但这并不意味着“小票”将永远沉沦。对于那些拥有优秀基本面、景气向上的“真成长”,同样有机会脱颖而出、迎来“春天”。

风险提示

1、宏观经济超预期波动;2、历史比较可能存在误差;3、机构化进程不及预期

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...