看不懂合规性争议不断 “相互保”何去何从?

“‘相互保’几天的量等于一些中小保险公司干几年。”一位中小保险公司人士如是感慨。

蚂蚁保险、信美相互联手面向蚂蚁会员推出的 “相互保”上线后,在市场引起了一系列关注和争议,并传出其他机构有跟进之意。但在此之前,必须理清“相互保”在运行过程中,是否真的按照保险监管要求。

喧闹之后当更清晰。“相互保”何去何从,市场正在等待答案。

看不懂的“相互保”

值得注意的是,“相互保”不等同于相互保险。蚂蚁保险、信美相互联手面向蚂蚁会员推出的 “相互保”:芝麻分650分及以上的蚂蚁会员(60岁以下)无需交费,便能加入其中,获得10万元至30万元不等的额度的包括恶性肿瘤在内的100种大病保障。在加入“相互保”之后,如果有成员患病产生赔付,其他成员需要参与费用分摊,自身患病则可一次性领取保障金。

根据《相互保险组织监管试行办法》,相互保险是指具有同质风险保障需求的单位或个人,通过订立合同成为会员,并缴纳保费形成互助基金,由该基金对合同约定的事故发生所造成的损失承担赔偿责任,或者当被保险人死亡、伤残、疾病或者达到合同约定的年龄、期限等条件时承担给付保险金责任的保险活动。相互保险组织会员是指承认并遵守相互保险组织章程并向其投保的单位或个人。通俗地理解,相互保险的保险人、被保险人和公司所有者应该是同一群人。而不少保险业人士认为,“相互保”并不完全满足这些特征。

如果将“相互保”理解为团体保险,似乎也有疑问。因为团体保险是由特定团体签单、统一缴费,而特定团体是指法人、非法人组织以及其他不以购买保险为目的而组成的团体。

这也不禁令人想起一些网络互助平台推出的类似保险形态的产品。不过,信美相互强调,“相互保”是通过银保监会备案通过的保险产品,信美相互拥有国内首家相互制寿险牌照,接受银保监会的指导和监管,能够长期稳健运营。“相互保”的一次性全额赔付也与网络互助平台“收到多少、给付多少”的规则不同。

事实上,对于“相互保”的关注不止于此。例如,与一般保险产品根据疾病发生率定价、需先行支付固定保费不同,“相互保”服务根据实际发生赔付案例的情况进行费用分摊。根据规则,每月两次公示、两次分摊。在公示日,期间发生的确诊赔案均会在适度隐藏敏感信息的前提下,给予公示并接受异议申诉。公示无异议的所有赔案产生的保障金,加上规定的10%管理费,会在分摊日由所有成员均摊。

“相互保”何去何从?

当然,一个保险产品的好坏优劣还是要看消费者的口碑。“‘相互保’看起来价格和保障具有一定优势,但也存在一些疑虑,比如‘相互保’没有明确缴费上限,是否会造成投保人需要承担的风险存不确定性?”一位保险业人士坦言。

其实,理赔亦十分重要,因为越来越多的保险消费者不再是价格敏感型,而是服务、价值敏感型人群。此前多份互联网保险统计数据显示,越来越多的年轻人开始投保,购买的保单越来越多,诚然这反映了保险产品的设计更加便民,而民众的保险意识和责任感也越来越强,但保险机构要避免在保费端“大开口袋”,而在服务端“扭扭捏捏”,否则将对保险业造成更为深远的不良影响。

虽然“相互保”存在一些问题,但一些保险业人士指出,如果相互保险社能够真正发挥牌照的价值,则将为我国保险业“补短板、填空白”。国务院发展研究中心金融研究所教授朱俊生指出,相互保险社如同硬币的两面,既有优势也有不足,前者如共同所有、参与管理 、分享盈余,后者如难以利用资本市场、缺乏股东的外部约束等。目前,国内的相互保险社仍然处于探索阶段。

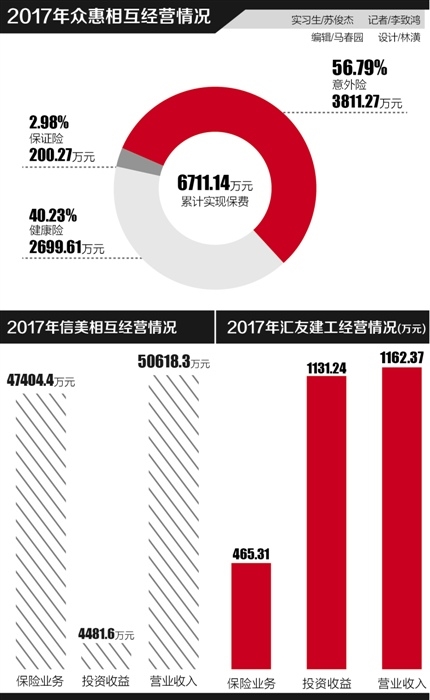

事实上,在传统保险公司林立的格局下,从哪个细分领域切入、从哪个合适场景开始等问题,考验着相互保险社的智慧。作为首批相互保险社,信美相互成立一年有余。2017年,经审计调整后的财务报表显示,信美人寿营业收入50618.3万元,保险业务收入47404.4万元,投资收益4481.6万元。

信美人寿成立后,主打共创模式,一是将其保障和服务产品像“乐高积木”一样任意组合,将共性的需求模块化,同时开发出个性化的组件,会员可根据自身需求进行灵活的组合;二是首次引入“赔审团”制度,即当赔付发生争议时,会员可以申请启用该制度,随机选取符合资质的会员,由他们通过在互联网端的讨论,最终决定是否赔付。

保险业人士坦言,从三家相互保险社落地项目看,一些具有较为明显的相互保险特征,另一些则不尽然。我国开展相互保险社试点,定位为现有市场主体的合理和必要补充,侧重于“补短板、填空白”,如果在发展过程中没有充分体现这一特征,则失去了试点的初心。

作为信美相互的发起人之一的蚂蚁金服,亦在保险业有颇多探索,例如“车险分”、“定损宝”等,其中一些也引起了较大的关注。如今,“相互保”何去何从,市场正在等待答案。

关键词:

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...