吉祥人寿表现难见起色 “牌照控”股东暂难有助益

近日,上市公司克明面业(002661.SZ)公告称,拟与拥有金融全牌照的湖南财信金融控股集团有限公司(以下简称“财信金控”),进行战略合作,财信金控旗下吉祥人寿保险股份有限公司(以下简称“吉祥人寿”)等金融子公司同步协同。

事实上,除与克明面业合作外,近期,财信金控金融产业链延展动作不断。蓝鲸保险注意到,9月,财信金控孙公司吉祥人寿,在2018年2度发布增资方案均“折戟”的前提下,再度调整发布增资方案。其背后,是吉祥人寿2018年前3季度原保费收入折腰,偿付能力不达标的现状。

对此,业内专家向蓝鲸保险指出,部分企业盲目收集牌照,却难以对各牌照进行有效整合或业务协同。尽管财信金控实力雄厚,但对于吉祥人寿的运营却暂难有助益。

克明面业合作财信金控,保险、银行业务同步协同

近日,克明面业公告称,经协议,克明面业、克明食品集团与财信金控下属的湖南省资产管理有限公司(以下简称“湖南资产管理”)协商,拟以后者为实施单位,协同财信金控旗下吉祥人寿等子公司,三方签订《战略合作框架协议》。

首先,湖南资产管理将战略持股克明面业,参与其公司治理、产业协同和升级优化;同时,在业务层面,依托于财信金控的全金融牌照优势,湖南资产管理将与克明面业进行对接,在业务资源整合和综合金融服务方面进行合作。

蓝鲸保险注意到,财信金控为湖南省国资企业,为湖南省唯一省级地方金融控股平台。目前旗下拥有吉祥人寿、湖南信托等约30家子公司,业务范围涵盖保险、银行、资管、产业基金、期货等。

“实体企业与金融控股平台合作,各取所需”,对于双方的战略合作,经济学家宋清辉向蓝鲸保险分析称,“实体企业谋求业务链上的整合,以实现利益最大化;而金融控股平台则主要意在谋求实体企业宝贵的数据等资源”。

“双方合作应该是顺应当前‘纾困上市公司、扶持民营企业’的政策引导”,香颂资本执行董事沈萌指出,“但最终不排除财信金控存在借壳上市的谋求”。

财信金控金融布局延展,增资吉祥人寿遇坎坷

事实上,近期,财信金控在金融业务布局中动作频繁。11月9日,财信金控子公司非公开发行2018年公司债券“第一期”,发行规模45亿元;9月29日,财信金控与衡阳市人民政府签署协议,共同发起设立规模为30亿元的衡阳市产业投资母基金;9月10日,财信金控与长沙银行签订协议,搭建合作关系。

同期,财信金融全资子公司湖南财信投资控股有限责任公司(以下简称“财信投资”),旗下吉祥人寿发布增资方案,拟增资11.63亿元,财信投资等6家股东拟参与此次募资。增资后,财信投资持股比例由33.33%微调至33%,仍保持为吉祥人寿第一大股东。

蓝鲸保险注意到,财信投资对于吉祥人寿的增资过程并不顺利。

2018年2月,吉祥人寿筹谋年内首轮增资,拟募资18.54亿元补充资本金;2018年4月,吉祥人寿再次发布了增资扩股事宜,拟增资金额和2月份保持一致,但两次公告均未有下文。直至2018年9月,吉祥人寿再度发布增资方案,增资金额由18.54亿元下调至11.63亿元。

事实上,财信投资自2016年开始,就在谋求吉祥人寿的话语权。2016年3月,经原保监会批复,吉祥人寿原股东湖南省铁路投资集团有限公司、湖南发展投资有限公司出清手中股权,由财信投资受让,届时持股比例为29.19%,随后通过参与增资,持股比例上升至38.26%。

2017年11月,吉祥人寿公告称,财信投资拟将1.13亿股股权无偿转让给湖南农业信贷担保,股权划转后,财信投资和农业信贷担保分别持有吉祥人寿33.33%、4.93%股权。业内人士指出,此举或是因当时《保险公司股权管理办法》征求意见稿发布,指出保险机构单一股东持股比例不得超过保险公司注册资本的1/3。

按照《保险公司股权管理办法》,财信投资非吉祥人寿控制类股东。但在2018年7月,银保监会批复同意黄志刚担任吉祥人寿董事长,而黄志刚出身财信投资,且2015年至今,担任财信金控副总经理职务。由此看来,财信投资仍然掌握着吉祥人寿一定的话语权。

吉祥人寿表现难见起色,“牌照控”股东暂难有助益

“企业谋求全金融牌照,跨业合作与客户资源可共享的优势凸显”,国务院发展研究中心金融研究所保险研究室副主任朱俊生向蓝鲸保险分析称,“有助于企业为客户日益增长的金融需求提供一站式服务”。

然而,财信金控相对雄厚的实力,并未能保证吉祥人寿发展的坦途。

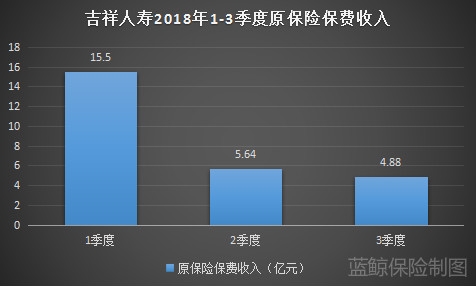

分别来看,首先,数据显示,2018年前3个季度,吉祥人寿原保险保费收入累计为26.01亿元,同比收缩49.85%。从单个季度来看,2018年1-3季度原保费收入分别为 15.5亿元、5.64亿元、4.88亿元。

吉祥人寿2018年前3季度原保险保费收入(亿元)

从盈利能力来看,成立6年以来,吉祥人寿始终未能实现盈利,至今共计亏损约14.5亿元。自2012年9月份开业后,吉祥人寿当年净亏损0.72亿元;2013年-2017年分别净亏损1.32亿元、1.77亿元、1.36亿元 、3.63亿元 、4.55亿元。根据其最新披露的偿付能力报告显示,吉祥人寿2018年1-3季度净亏损分别为0.28亿元、0.44亿元、0.41亿元,前三季度累计亏损达1.13亿元。

2013年-2018年前3季度吉祥人寿净亏损情况(亿元)

不仅如此,吉祥人寿偿付能力充足率情况也并不乐观。据偿付能力报告显示,2018年1-3季度核心偿付能力充足率分别为71.60%、75.58%、78.37%;1-3季度综合偿付能力充足率分别78.87%、82.73%、85.43%。

根据《保险公司偿付能力管理规定(征求意见稿)》,吉祥人寿综合偿付能力低于100%,且2018年前两个季度的风险综合评级结果均为C,已属于偿付能力不达标险企,尤需警惕。

也正是基于此,吉祥人寿年内3度发布增资方案,推进增资计划。

“这一定程度上暴露出财信金控在保险相关业务的运作方面实力较弱,暂时未能给吉祥人寿在经营层面带来助益”,宋清辉直言道。

面对旗下子公司发展出现短板的现象,沈萌对蓝鲸保险分析称,“牌照控是中国企业的一种奇怪习惯,存在盲目性问题,虽然企业难以对各牌照进行有效整合或业务协同,但愿意收集牌照,因为国内很多业务牌照自身具有重要价值,企业会利用自身资源收集牌照,再依赖牌照红利推进自身发展”。

尽管目前吉祥人寿表示正在积极推进增资事宜,但对于险企而言,一时输血难以弥补造血能力欠缺的病根,若吉祥人寿无法快速盈利,即便增资通过,也属治标不治本之举。未来,吉祥人寿能否走出盈利困局,值得关注。

关键词:

相关阅读

-

即将上市!11月惠民保有哪些?

近日,多地城市迎来了城市惠民保新升级,吸引了众多市民群众参保。... -

全球即时:众安神盾住院保怎么样?靠谱吗?

众安神盾住院保是众安在线承保的一款健康险产品。该产品承保范围广... -

首批科创板做市商今起开始交易

经中国证监会批准,今天(31号),首批科创板做市商将正式开展科创板... -

【快播报】2023德e保有什么亮点?在哪买?

2023德e保是由政府部门指导启动的一款普惠型商业健康保险产品,该产... -

当前热点-孝欣保中老年防癌险2022有什么...

孝欣保中老年防癌险2022是众安保险针对中老年群体推出的一款中老年... -

世界热文:2023开门红保险,2023保险公...

近日,2023保险开门红相继上市,在保险市场上引来了不少消费者的关... -

全球时讯:快递三季度财报有忧有喜,招...

双11购物节即将到来,各家快递公司将面临大促考验。10月31日,申通... -

焦点热门:马克华菲公司回应PUA、加班007...

中新经纬10月31日电(闫淑鑫)近日,有疑似服装品牌马克华菲内部员工... -

官方披露:公立医院也能组织“集采”,...

药企面对降价的压力。除国家与省级(际)联盟,公立医院也将成为药... -

苏州园区公积金一次性提取额度是多少?...

园区公积金可查询范围有哪些持卡人可查询信息项目包括:个人总帐信... -

住房公积金是全国通用吗?公积金提取需...

住房公积金不能全国通用。1、现在还没有全部开通异地提取住房公积金... -

成都市公积金可以线上提取吗?成都公积...

成都公积金可以通过提交证件、审核盖章、银行网点办理进行提取。方... -

苏州园区公积金怎么查询?苏州工业园区...

苏州公积金的提取条件是无房户支付房租的、与单位终止或者解除劳动... -

中荷荷心相伴定期寿险有什么特色?多少钱?

中荷荷心相伴定期寿险是中荷人寿20周年之际推出的一款人寿保险。该... -

世界时讯:2022车险价格明细,2022车险...

如今没有车去哪都不方便,所以买车的越来越多,汽车保险是车辆的基... -

交银人寿牙倍健齿科医疗保险保什么?怎...

交银人寿牙倍健齿科医疗保险是交银人寿承保的一款齿科类医疗保障产... -

环球快资讯:无锡银行回应股价大跌:或...

中新经纬10月31日电(魏薇)31日上午,无锡银行股价出现异动,股价一... -

世界观点:利宝有好牙(家庭版)齿科保险...

利宝有好牙(家庭版)齿科保险是利宝保险承保的一款齿科保险产品,该... -

快看:新国标落地!今年买羽绒服 不看...

天气渐凉,羽绒服已经陆续上市。从今年4月1日起,羽绒服装新国标正... -

天天快资讯:中信保诚互联网「安心特药...

中信保诚互联网「安心特药」医疗保险是是中信保诚承保的一款健康险...