业绩质量堪忧 7亿元收入审计不确定

天龙集团披露年报,公司2017年度营收68.76亿元,净利润为亏损3.06亿元,上年同期为盈利1.42亿元。

天职国际会计师事务所对天龙集团年报审计意见为无法表示意见,具体原因包括:无法判断子公司品众互动、吉狮互动应收账款期末余额合计7.2亿元金额的准确性;对公司作出煜唐联创3.3亿元的商誉减值测试所依据的业绩增长假设的合理性无法获取充分、适当的审计证据等。

那具体情况又是如何呢?

业绩质量堪忧 7亿元收入审计不确定

翻阅天龙集团近五年财报发现,其收入由2013年6亿元增长到2017年68亿元,五年翻了10倍有余。进一步分析业务结构,2014年之前公司一直以油墨化工及林产化工为主,自2014年后开始首次出现互联网营销业务,到2015年该业务占比达到49.52%,截止2017年财报报告期,该业务占比达到84.35%。

由此说明天龙集团已经完成了转型。但是根据其官网信息显示,公司油墨化工等系列产品都是国内连续多年销量第一,那么在主业仍然表现强劲下公司为何要转型呢?

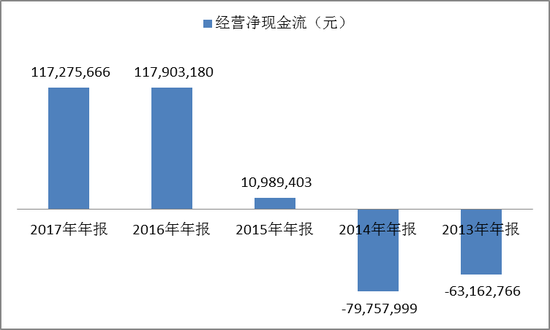

或许通过公司现金流表现可以找到答案。在业务转型之前包括2014年,其经营性净现金流都为负数,2014年其经营性净现金流-7900万元,直到业务结构调整以后2015年才其转为正数,截止到2017年其经营性净现金流为1.1亿元。这说明油墨系列产品的业务盈利质量差,因此公司调整业务结构寻找新的业务突破。

经营净现金流:

天龙集团近五年业绩实现10倍增长、经营性净现金流转正,转型看似很成功,但新浪财经发现背后公司盈利质量不佳。尽管公司现金流开始转为为正,但是在2017年度,营业收入较2016年同比增长30%,而应收账款较2016年却同比增长47%,即应收账款的增长幅度超过营业收入增长幅度百分之十七个点。这说明收入增长主要来自应收账款的增加。

应收与营收比较:

再进一步分析,其业务规模增长主要收购标的业绩贡献。那这些收购标的近几年盈利又如何呢?先看盈利贡献,2015年天龙集团4200万元净利贡献主要来自收购标的智创无限、煜唐联创及广州橙果的并表业绩,三家标的净利贡献之和为7200万元,占上市公司净利之比为168%,说明并表标的不仅贡献了100%的净利,还弥补其原有业务的一部分亏损。

历年标的净利润:

但是标的业绩贡献持续性较差,其中收购标的智创无限业绩近三年出现持续下滑,2017年净利较2015年下降65%,广州橙果2017年首次出现亏损,吞噬净利将近1100万元。以往净利贡献最大的煜唐联创在2017年年度财报中,审计对其税前7.5亿元的货款无法确认,如果按照广告6%的税率还原其收入将影响收入7亿元,即审计对7亿元巨额的收入无法确认。

审计意见截图:

新浪财经按照公司8.18%毛利率进行初步估算,如果剔除这部分收入将影响净利金额为5500万元,即还原后煜唐联创业绩由1.8亿元降为1.25亿元,实质业绩也是下滑。曾经的主业亏损,如今业绩贡献主要标的业绩也开始进一步下滑恶化,即上市公司盈利质量堪忧。

剔除不确定收入后标的净利走势:

计提藏“猫腻”:一切皆为精准减持铺路?

业内人士表示,一般大股东减持之前,都会尽量有意无意的避免影响业绩的递减项目以增加后期减持套现获利空间。一般企业可控的无非就是坏账计提、商誉减值等这些人为主观判断因素较大的存在可操作空间。那天龙集团存在有意“高估”业绩倾向吗?

新浪财经对比分析其账龄计提比例发现,在183天以内其在同行业计提比例都是5%,而天龙集团却是1%,属于同行最低,换句话说其坏账计提较同行宽松,为业绩或“高估”埋下伏笔。一般来说,在183天以内的是应收账项占比最大的,如果坏账少提一个百分点对其净利影响将不小。新浪财经将按照同行惯例对天龙集团183天以内应收账项进行坏账重新测算,发现其对2016年的业绩将影响金额为3200万元,将会吞噬2016年年度23%的净利润。

同行计提比例比对:

为何天龙集团会出现如此宽松的坏账计提政策,这或许不得不提其大股东及行动一致人在2016年11月23日-12月1日期间集中减持。

根据公告显示,其大股东及其行动一致人在此期间总共减持套现将近9.3亿元。宽松的计提政策,在减持之前通过“拔高”其业绩在季报中的表现,从而间接增加了减持套现空间。

此外,其在2017年1月进行业绩预公告商誉计划减值4000万因标的广州橙果2016年度不及预期。但是,此时大股东及行动一致人已经减持实施完毕,对其减持不造成影响。

股东减持情况如下:

更蹊跷的是,天龙集团在2018年2月对2017年年度业绩快报的时候都没有提及相关商誉大额减值,直到2个月后年报公布才提及。一般标的业绩不及预期或恶化管理层肯定会在第一时间将相关商誉减值测试提上议程并在业绩预告期及时进行预公告。

但为什么要偏偏要让商誉减值“迟到”将近2个月才公告呢?这就不得不提大股东及行动一致人5000万股将在2018年2月25号前进行转让,在此期间如果转让成功其可套现3亿元。所以,在转让股份前尽让少披露公告影响股价的大额商誉减值事项。迟到两月又公布那是因为这笔转让股份协议失效了。但是审计面对这份“匆匆”迟到的商誉减值事项不认可,以依据不足为由出具无法表示的审计意见。

天龙集团大股东股份转让公告:

无论是“宽松”的坏账计提会计政策,还是“迟到”的商誉减值披露时间,这些都无不是为减持套现创造有利条件。

天龙集团的三把风险“利剑”

第一把首先是商誉减值风险的“利剑”。天龙集团近年来持续收购使得合并资产负债表中形成了高额的商誉。截止2016 年末,公司确认的商誉高达15.49亿元。2017 年度公司共计提了4.96亿元商誉减值准备,这是造成公司2017 年度业绩大幅下降的主要原因。其中形成巨额商誉的煜唐联创前面分析其实质已经出现业绩恶化,商誉仍存在大额减值风险,对公司未来业绩带来冲击。碰巧的是其二股东程宇(煜唐联创原股东)也在其商誉减值公告前成功套现1.02亿元。

二股东减持情况:

第二把是整合风险的“利剑”。因新媒体子公司皆由并购而来,截至2017年底,所有子公司业绩承诺期均已届满,公司需要从战略上对业务的发展进行长远统筹规划,并从管理团队、业务运营、技术创新、内部控制等各个方面进行有效整合,以确保该部分子公司在业绩承诺期届满以后,能持续稳健发展。

第三把风险“利剑”是大股东及特定股东减持风险。天龙集团于2015 年11 月17 日上市的非公开发行的股份将于2018 年届满三年,部分股份可以申请解除限售,获解除限售后不排除该部分大股东及特定股东减持股份可能,同时不排除其他持股5%以上的大股东减持其持有的无限售流通股份,公司证券价格面临上述股东减持带来的波动风险。(公司观察 文/谭谈)

解禁时间表:

相关阅读

-

业绩质量堪忧 7亿元收入审计不确定

天龙集团披露年报,公司2017年度营收68 76亿元,净利润为亏损3 06... -

银保监会公布了对筹建工银安盛资产管理...

不同寻常!5月2日,各大监管部门轮番公布了金融业对外开放的实质性举... -

浙江盾安现450亿债务危机 省金融办协调力保

21世纪经济报道记者获悉,截至目前,盾安集团等各项有息负债超过450... -

美元指数延续了近期的升势

周二(5月1日),美元指数(92 3898,-0 0743,-0 08%)延续了近期的升... -

中美对话前预热:经济、政治、外交和军事...

李稻葵:今天沟通的一个重要方面,就是双方的领导人的工作方式是不... -

今晚最受全球金融市场瞩目的大事无疑是...

今晚最受全球金融市场瞩目的大事无疑是美联储5月决议。不过,除此之...