洪涛股份以装修装饰业务起家 职业教育为第二主业

洪涛股份4月的最后一个交易日披露年报,2017年实现营业收入33.31亿元,同比增长15.77%,归母净利润1.37亿元,同比增长4.88%。

洪涛股份以装修装饰业务起家,2015年开始跨界涉足教育产业,按年报中的说法,公司目前是“以建筑装饰为主业,以职业教育为第二主业”。

或许正是因为没有把教育当作“第一主业”,相比同样转型职业教育的文化长城和开元股份等上市公司,洪涛股份的业绩实在有些拿不出手。3%的净利率和ROE显示业务基本没有盈利能力,而66%的负债率和负的经营现金流也表明公司日常经营面临一定压力。

将两项主业拆分开来看,相比一直平稳的原装修业务,布局已三年之久的职业教育产业似乎更有“看点”。新浪财经结合年报,带大家着重了解一下洪涛股份转型的成绩单。

洪涛股份投资指标速览:

| 类别 | 指标 | 数值 |

| 基础指标 | 营业收入 | 33.31亿元 |

| 扣非净利润 | 0.6亿元 | |

| 盈利能力 | 毛利率 | 22.88% |

| 净利率 | 3.85% | |

| 加权净资产收益率(ROE) | 3.86% | |

| 成长能力 | 营业收入增长率 | +15.77% |

| 扣非净利润增长率 | -50.19% | |

| 偿债能力 | 资产负债率 | 66.2% |

| 现金流负债比例 | -0.02 |

(注释:类别指标为新浪财经依据日常投资者所关注的财务标准而分类设定)

业绩对赌形同虚设 现金收购两面打脸

2015年牛市起,国内上市公司在教育领域的并购如火如荼,洪涛股份也不例外。然而,在职业教育这个教育领域为数不多的好赛道里,不仅没让公司业绩锦上添花,反倒拖了后腿。

2015年,为实现跨界转型,洪涛股份主要完成了对跨考教育和学尔森两家职业教育机构的并购,其中斥资23520万收购了跨考教育70%的股权,斥资29750万收购了学尔森85%的股权,并分别签署了业绩对赌协议。

然而,完成收购后的当年,两家标的公司业绩就同时变脸,均未完成业绩承诺,这在类似收购案例中实属罕见。不知是管理能力不行还是运气太差,在全部三年对赌期中,跨考教育除一次勉强完成承诺外,其余两年均未达标,累计完成率不到80%,学尔森则更加离谱,不仅三年无一年完成承诺,而且累计1.25亿的业绩承诺数,实际完成额竟然是亏损7300万,同时还先后两次计提了商誉减值,严重拖累了公司整体业绩。

不仅如此,新浪财经还注意到,不知处于何种原因,在2015年上市公司股价普遍疯狂的时候,洪涛股份没有像其他公司一样,选择发行股份这种更有利的收购方式,而是掏出真金白银,用现金进行收购。直接导致的结果就是不但标的资产未达预期,拖累了整体业绩,而且之前的现金也近乎打了水漂,可谓赔了夫人又折兵,两面被打脸。

募投项目长期停滞 子公司多数资不抵债

不单单是并购转型成为累赘,可转债等融资时的募投项目,也屡遭变更和拖延。

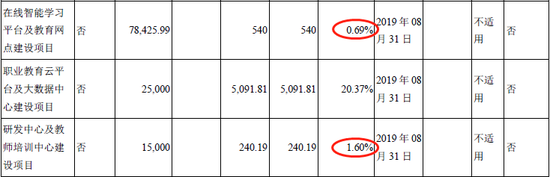

早在2015年11月,洪涛股份便发布了可转债发行预案,2016年7月时已正式发行,募集到11.84亿元资金投入教育。但由于建筑培训等领域国家政策的调整,部分资格考试取消或延期。

年报中可以看到,至今近两年的时间,其中的在线平台和研发培训中心两个项目仍处于基本停滞的状态,而实施中的职业教育项目进度也仅为20%。几个项目的完成时间也延后到了2019年以后。

查阅年报我们还能发现,作为传统装饰装修公司,洪涛股份在向互联网加、以及教育产业转型的路上,投入确实很大但收效甚微。在几个主要控股子公司中,不单是当年亏损,多数更是已经处于资不抵债的状态,需要母公司不断烧钱输血才能够维持运营,前景着实不容乐观。

1.37亿利润理财、放贷占一半 加码收购前路在哪?

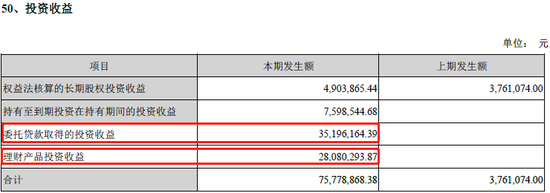

教育资产几无业绩贡献,1.37亿的净利润也并非都是装修主业带来的。

年报显示,2017年洪涛股份的投资收益达到7578万,其中“委托贷款取得的投资收益”和“理财产品投资收益”分别达到3520万和2808万,也就是说,公司通过“放贷”和“理财”,实现了6300多万的利润,几乎占到了当年全部利润的一半。

但放贷和理财的收益可能不会持续很久。

新浪财经注意到,公司前不久公告,拟作价5.1亿元和3.4亿元分别收购四川城市职业学院以及广州涉外经济职业技术学院母公司51%以及55%的股权,共计8.5亿元。一旦收购完成,想必用于放贷和理财的资金将大幅减少。

除此之外,虽然与筹划并购的标的依然签署了对赌协议,但考虑到之前的收购经历,不得不让人对洪涛股份捏一把汗。

标的资产业绩不明、放贷和理财难以为继、装修主业又不见起色,或许快跌回到09年上市之初的股价,已经表明了市场对洪涛股份黯淡前景的判断。

相关阅读

-

洪涛股份以装修装饰业务起家 职业教育...

洪涛股份4月的最后一个交易日披露年报,2017年实现营业收入33 31亿... -

ST巴士近些年为何表现如此之差?公司离...

ST巴士4月27收到证监会调查通知书,因公司涉嫌违反相关法律法规,证... -

海通证券在2015年4月23日创下最高价31.66元

4月26日晚间,海通证券(11 630,-0 05,-0 43%)(600837 SH,06837... -

业绩质量堪忧 7亿元收入审计不确定

天龙集团披露年报,公司2017年度营收68 76亿元,净利润为亏损3 06... -

银保监会公布了对筹建工银安盛资产管理...

不同寻常!5月2日,各大监管部门轮番公布了金融业对外开放的实质性举... -

浙江盾安现450亿债务危机 省金融办协调力保

21世纪经济报道记者获悉,截至目前,盾安集团等各项有息负债超过450...